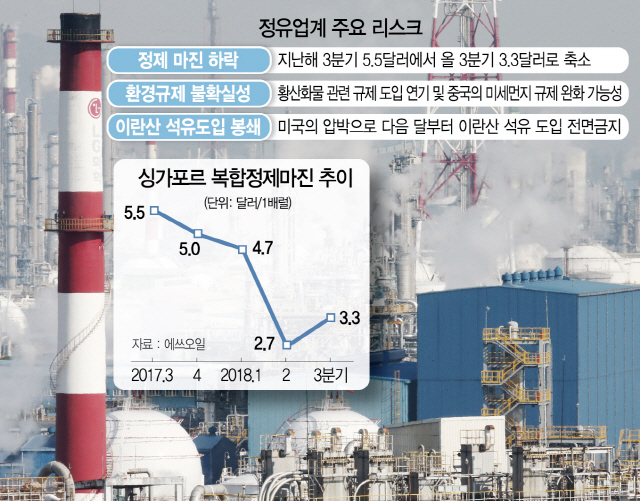

28일 에쓰오일에 따르면 정유 업계 정제마진의 기준이 되는 올 3·4분기 평균 싱가포르 복합 정제마진은 배럴당 3.3달러로 전년 동기(배럴당 5.5달러) 대비 크게 하락했다. 직전 분기의 2.7달러와 비교하면 소폭 오르기는 했지만 지난해와 비교하면 2달러 이상 차이가 난다. 싱가포르 복합 정제마진은 지난해 2·4분기 3.8달러에서 석 달 뒤 5.5달러로 높아진 후 5달러(2017년 4·4분기), 4.7달러(2018년 1·4분기) 등 높은 수준을 이어갔지만 유가 상승 및 미중 간 무역분쟁이 본격화한 2·4분기 이후 다시 낮은 수준을 기록하고 있다. 원유 가격 상승분이 석유제품 공급 과잉 및 중국 등의 수요 축소로 석유제품에 충분히 반영되지 못하고 있는 셈이다.

반면 유가 상승에 따라 석유제품 수출액은 4년 만에 400억달러 돌파가 예상된다. 수출품목에서도 반도체·일반기계·석유화학에 이어 4위에 오를 것으로 보인다.

문제는 커진 외양과 달리 내실이 부실해지고 있다는 점이다. 올 3·4분기 실적을 발표한 에쓰오일은 매출액이 전년 동기 대비 37.9% 늘어난 7조1,879억원을 기록했지만 영업이익(3,157억원)은 42.9% 하락했다. 유가 상승에 따라 기존 원유 재고분을 바탕으로 한 이익 증대를 기대하는 목소리도 나오지만 최근 한 달간 유가가 80달러 선에서 유지되고 있다는 점에서 몇 달 만에 사라지는 반짝 효과에 그칠 가능성이 크다.

각종 환경규제의 불확실성도 정유사들을 불안하게 만드는 요인 중 하나다. 도널드 트럼프 미국 행정부는 오는 2020년으로 예정된 국제해사기구(IMO)의 황산화물(SOx) 배출규제 시행 시기를 최근 연기하려는 움직임을 보이고 있다. 해당 규제안은 유조선·컨테이너선 등에 쓰이는 선박유의 유황 함유 기준을 3.5% 이하에서 0.5% 이하로 낮추는 것이 골자다. 관련 규제에 맞춰 저유황유 생산기지 증설에 나섰던 국내 업체로서는 당황스러운 대목이다. SK이노베이션은 1조원을 투입해 ‘감압 잔사유 탈황설비(VRDS)’를 건설 중이며 에쓰오일은 4조8,000억원가량을 투자해 고유황 중질유를 저유황 연료유 및 석유화학 원료로 전환할 수 있는 ‘잔사유 고도화 콤플렉스(RUC)’를 완공했다. 현대오일뱅크는 잔사유를 항공유나 경유 등으로 고도화할 수 있는 ‘아스팔텐 분리 공정(SDA)’ 설비를 구축했고 GS칼텍스도 중질유 분해시설의 고도화율을 높이고 있다. 아울러 최근 중국 당국이 초미세먼지 농도 감축 목표량을 기존 5%에서 3%로 낮춰 중국 내 석탄 소비량이 늘어날 수 있는 점도 정유 업계에는 악재로 꼽힌다.

미국이 동맹국을 대상으로 다음달부터 이란산 석유 수입을 금지하도록 한 것 또한 근심거리다. 업계에 따르면 7월만 하더라도 국내 업체들은 하루 평균 20만배럴가량을 이란에서 수입했지만 8월부터는 이란산 원유를 수입하지 않고 있다. 이 때문에 수입 경로를 미국·호주·카타르·노르웨이 등으로 다변화하고 있다. 이란산 원유는 화학원료인 나프타를 대량 추출할 수 있는 초경질유인데다 주요 수입 경로가 사라진 만큼 마진 축소가 불가피하다. 국내 정유 업계 관계자는 “업계 외양에 비해 내실은 허약해진 상황”이라며 “미중 무역분쟁이 장기화하고 유가가 추가로 높아질 경우 석유제품 수요가 줄어들 수 있는 점도 고민”이라고 말했다.

/양철민기자 chopin@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >