한국은행이 소액거래를 실시간으로 처리하는 소액결제 시스템을 중앙은행이 직접 구축하면 신용리스크가 감소하고 금융기관 담보증권 제공부담을 줄이는 효과도 있다고 분석했다.

한은은 3일 ‘미국 연준의 실시간총액결제방식 소액결제시스템 구축 추진 배경 및 시사점’ 보고서에서 “미국 연방준비제도(Fed·연준)은 2023~2024년까지 실시간총액결제(RTGS) 소액결제시스템을 직접 구축하기로 했다”며 “한국도 중앙은행이 이 시스템을 구축·운영할 경우, 여러 긍정적 효과가 있을 것”이라고 밝혔다.

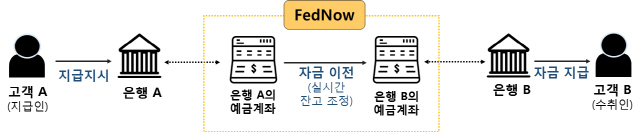

현행 한국의 결제 시스템은 거래가 발생하면 금융기관이 우선 수취인에게 돈을 지급하고, 다음 영업일에 중앙은행 당좌계좌를 통해 타 금융기관으로부터 자금을 지급받는 방식이다. 하루 뒤에 최종 결제가 완료되기 때문에 금융기관들은 그사이 신용 위험에 노출된다. 한은은 중앙은행이 소액결제시스템을 직접 만들고 운영할 경우, 금융기관 사이 실시간 자금이체가 가능해져 관련 리스크가 발생하지 않는다고 설명했다.

또 금융기관의 담보증권 제공 부담을 줄이는 효과도 있다고 한은은 설명했다. 지난해 12월말 국내 금융기관의 차액결제용 담보제공액은 약 37조원이다. 국제결제은행(BIS) 지급결제위원회(CPMI)는 신용리스크를 완전히(100%) 제거할 수 있는 수준의 담보 확보를 요구하고 있으며, 오는 2022년에 우리나라 금융기관의 담보증권 제공비율이 100%로 인상될 예정이다. 이 경우 담보제공액이 50조원을 크게 웃돌 것으로 추정된다.

아울러 페이스북의 리브라 발행계획 발표를 계기로 국제기구 등에서 활발히 논의되고 있는 국가간 지급결제시스템 연계 가능성에도 대비할 수 있게 된다. 최근 국제결제은행 지급결제위원회를 중심으로 각 나라의 결제시스템을 연결해 현고비용·저효율의 국가 간 송금서비스 구조를 개선하려는 논의가 진행 중이다.

한은 관계자는 “중앙은행이 소액결제시스템을 직접 구축해 운영하는 경우, 여러 긍정적인 효과가 기대된다”며 “관련 시스템을 구축하는 방안을 검토할 필요가 있다”고 밝혔다.

다만 국가간 지급결제시스템 연계를 위해서는 실시간총액결제방식의 소액결제시스템 구축시 ISO20022 등 통신 메시지와 관련한 국제표준의 도입이 전제돼야 한다. 또 중앙은행이 하루 24시간 연중무휴로 시스템을 운영해야 한다.

지난해 8월 미 연준은 소액결제시스템인 ‘페드나우(FedNow)를 2023∼2024년까지 구축하기로 했다. 미국은 민간기관인 TCH가 결제시스템을 이미 운영하고 있지만, 21개 금융기관만이 참가해 서비스 이용이 제한되어 있다. 이에 연준은 금융기관의 접근성을 확대하고, 수수료를 인하하는 등 서비스의 효율을 높이며, 시스템의 안전성을 보장하기 위해 관련 시스템을 만들기로 결정했다. 연준은 다만 구글, 아마존 같은 빅테크 기업에 이 서비스를 제공할 계획이 없다고 언급했다.

/백주연기자 nice89@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

nice89@sedaily.com

nice89@sedaily.com