LG에너지솔루션(LG엔솔)이 역대 기업공개(IPO) 기록들을 갈아치우면서 성공적으로 상장했습니다. 상장 첫날 시장은 ‘따상’(시초가가 공모가의 2배로 형성돼 상한가 기록)에 실패한 LG엔솔은 이틀 연속 하락했습니다. 주가가 공모가(30만원)보다 여전히 높기는 하지만 ‘따상’을 기대했던 종목인 만큼 투자자들 사이에서는 실망의 목소리도 들려옵니다. 증권가에서는 사실 ‘따상’은 어렵다고 일찍부터 얘기해왔습니다. 공모가가 30만원이니 따상에 성공하면 LG엔솔의 주가는 78만원이 됩니다. 이 때 시가총액은 180조원이 넘습니다. 그래서 국내 증권사들은 LG엔솔의 기업가치를 바탕으로 적정 주가는 39만~61만원으로 내다보고 있습니다. 차이가 꽤 크네요. 증권사들은 어떻게 이런 수치를 제시할 수 있을까요? 이번 <코주부레터>에서는 목표주가와 이를 활용한 투자 전략에 대해 알아보려고 합니다.

목표주가가 뭐지?

목표주가는 기업의 가치나 앞으로 벌어들일 수 있는 이익 등을 바탕으로 해당 기업의 주가가 얼마까지 상승할 수 있을 지를 보여주는 지표입니다. 일부에서는 목표주가라는 말 대신에 적정주가라는 용어를 쓰기도 합니다. 현재 주가보다 목표주가가 높은 경우가 많습니다만 그 반대의 경우도 있습니다.

목표주가 못 믿는다?

‘카카오, 4%대 급등 시총 3위 굳히기…목표주가도 추월’. 지난해 6월 18일에 보도된 한 경제 기사입니다. 지금 카카오 주가는 곤두박질치고 있지만 이 때만 해도 연일 급등하던 상황이었습니다. 지난해 6월 1일 12만7,000원(종가 기준)이던 카카오 주가는 그 달 23일에는 16만9,500원까지 올랐습니다. 불과 3주 사이에 33%나 급등했습니다. 당시 국내 증권사들이 제시한 카카오 목표주가 평균은 14만2,736원으로 카카오 주가는 단숨에 목표주가를 추월해버렸습니다.

증권사들이 판단하기에 카카오 주가는 기업가치 등을 고려했을 때 주당 14만원 정도가 적당했는데 실제 주가가 이 기업의 가치를 웃돌면서 고평가된 셈입니다. 당시 증권사들은 어떻게 했을까요? 바로 목표주가를 올리기 시작했습니다. 한 증권사는 5월에 카카오의 목표주가를 13만6,000원에서 15만7,000원으로 올린 데 이어 바로 그 다음 달 20만원으로 또 올렸습니다. 또 다른 증권사는 5월 14만원으로 제시했던 카카오 목표주가를 6월 15만원, 7월에는 18만4,000원으로 올렸습니다.

상식적으로 불과 한 달 사이에 기업가치가 수직 상승하진 않았을 텐데, 증권사는 왜 목표주가를 올렸을까요? 현재 주가가 올랐으니 목표주가를 올린 것 뿐이라면 ‘목표주가’라는 지표는 사실 아무 짝에도 소용이 없는 게 아닐까요? 그래서 투자자들은 ‘증권사의 목표주가는 믿지 못한다’고 얘기하는 듯합니다. 하지만 워런 버핏마저도 기업의 내재 가치를 바탕으로 한 적정 주가 찾기를 투자의 시작으로 보고 있습니다. 지금 싸게 사서 오래 보유하는 전략을 취하니 목표주가라는 것을 무작정 믿지 않기에도 뭔가 꺼림칙한 것이 사실입니다.

목표주가는 어떻게 계산할까?

그럼 목표주가는 어떻게 산정할까요? 정말 다양하지만 국내 증권사 리포트에서 자주 언급되는 방법은 크게 4가지 정도일 듯합니다. 간단하게 설명해보겠습니다.

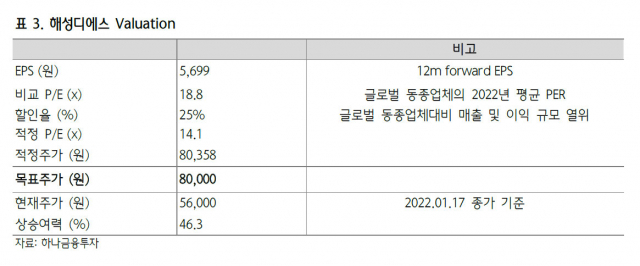

①먼저 주가수익비율(PER)을 활용한 방법입니다. 가장 쉽게 볼 수 있는 방법이죠. PER은 현재 주식 가격을 주당순이익(EPS)으로 나눈 값입니다. 예컨대 주당순이익이 100원인 주식의 현재 주가가 1,000원이면 PER은 10배입니다. PER가 높으면 주가가 고평가됐다고 하고 낮으면 저평가 됐다고 합니다. 그럼 이 PER로 어떻게 목표주가를 추산할까요? 미래 어느 시점에 해당 기업이 벌어들일 이익만 추산해 미래 주당순이익을 예상한 다음 이를 예상 PER로 곱하는 식입니다. 예상 PER은 대체로 동종 업계의 평균 PER를 기준으로 할인해서 사용하곤 합니다. 예컨대 지난 17일 하나금융투자가 발간한 해성디에스의 보고서에는 글로벌 동종 업계의 2022년 평균 PER 18.8배를 25% 할인(동종 업계의 매출·이익과 비교)한 14.1배의 PER를 적용했습니다. 올해 예상 주당순이익은 5,699원으로 책정해 목표주가를 8만원으로 제시했습니다.

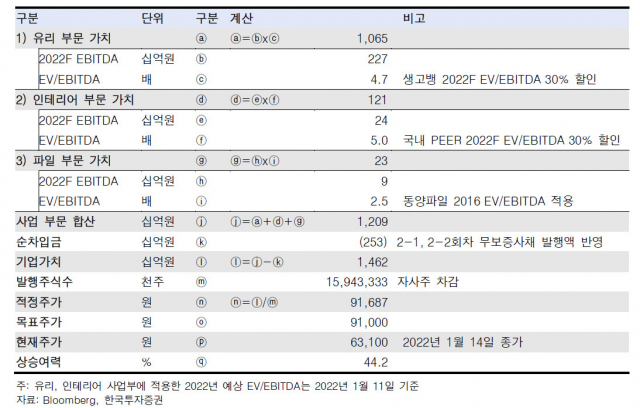

②기업의 총가치(EV)와 EBITDA(세전·이자지급전이익)을 이용한 방법입니다. EV/EBITDA는 기업의 실제 가치가 영업활동을 통해 기업이 창출한 이익의 몇 배인가를 보여줍니다. 이 비율이 높을수록 기업가치가 고평가, 낮을수록 저평가입니다. 대개 기업 인수합병시 사용되곤 하는데 목표주가 산정에도 사용됩니다. 아래는 한국투자증권이 발행한 보고서에 실린 KCC글라스의 목표주가 산정 표입니다.

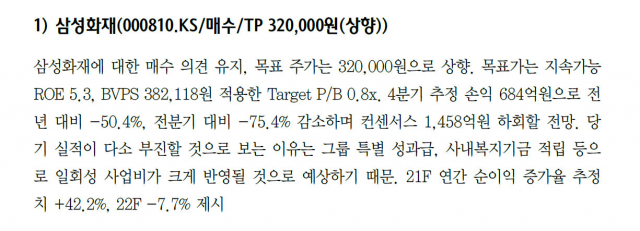

③주가순자산비율(PBR)을 활용하는 방법입니다. PBR은 주가를 주당 순자산가치(BPS)로 나눈 지표인데요. 주가가 순자산에 비해 1주당 몇 배로 거래되고 있는지를 보여줍니다. 1보다 낮으면 주가가 현재 장부상 순자산 가치에도 미치지 못한다는 겁니다. 간단하게 설명해보겠습니다. 기업의 이익이 늘면 순자산도 늘겠죠. 미래 어느 시점의 순자산을 전망하고 이를 주식 수로 나누면 BPS가 산출됩니다. 이를 PBR로 곱하면 적정 주가가 나옵니다. 예컨대 미래 BPS가 40만원인 어느 기업에 목표 PBR 0.8배를 적용하면 이 기업의 적정 주가는 32만원이 되는 식입니다. 아래는 하나금융투자가 삼성화재의 목표주가를 산정한 보고서 중 관련 내용입니다.

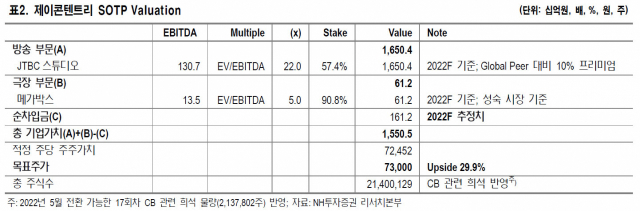

④SOTP(Sum of part), 부분 가치 합상을 이용한 목표주가 계산법도 있습니다. 자회사 또는 모든 사업별 가치를 평가해 합산하는 기업가치 분석 방식인데, 자회사나 사업부문의 영업 상황에 따라 목표주가가 많이 달라질 수 있습니다. 예컨대 NH투자증권의 제이콘텐트리 관련 보고서를 보면 제이콘텐트리의 2022년 방송부문 예상 가치를 1조6,500억원, 극장부문 610억원, 순차입금 1,612억원 등으로 추정해 총 기업가치를 1조5,505억원으로 산정하고 이를 총 주식수(2,140만여주)로 나눠 목표주가를 7만3,000원으로 제시했습니다.

목표보다 낮은 주가…기회일까?

목표주가를 계산하는 방법을 유심히 살펴보면 공통점이 있습니다. 결국 기업가치와 실적이 목표주가에 직접적인 영향을 미친다는 것입니다. 특히 실적이 늘어나면 기업의 보유 자산이 늘어나 기업 가치도 증가하니 결국 목표주가는 기업가치를 나타내는 지표라고 할 수 있을 듯합니다. 목표주가는 대부분 현재 주가보다 높습니다. 그래서 주가가 목표주가보다 낮다고 해서 투자 기회라고 할 수는 없을 듯합니다. 다만 최근 증시처럼 기업의 밸류에이션 문제보다 거시경제 환경 변화로 약세장이 이어질 경우 목표주가보다 과도하게 현재 주가가 낮은 종목을 찾아보는 것은 투자자의 종목 선택과 결정에 도움을 줄 수도 있을 겁니다.

목표주가 계산법을 소개하기는 했지만 해당 계산법을 사용한 목표주가가 적정한지 아닌지, 혹은 증권사가 주가를 제대로 예측하는지 아닌지에 집중하기보단 기업의 가치가 늘어날지, 또는 왜 이렇게 예측했는지 등에 집중하는 것이 더 생산적일 겁니다.

목표주가 괴리율 큰 종목은?

그래서 <코주부레터>는 연초 하락장을 겪으면서 목표주가와 현재 주가가 과도하게 차이나는 종목(feat. 에프앤가이드)을 소개해볼까 합니다. 이른바 목표주가 괴리율이라는 것인데요. 괴리율이 클수록 증시에서 저평가된 상태라고 봅니다. 저평가된 만큼 주가가 상승할 여력이 큰 것도 사실입니다. 하지만 무작정 저평가됐다고 투자를 결정하기 보다는 저평가된 종목을 분석하고 투자 가치가 있는지 스스로 판단하는 과정을 거쳐야겠죠. 그리고 현재 증권사가 제시하는 목표주가는 대부분 12개월 후의 주가입니다. 단기적이 아니라 중장기적인 지표라는 의미입니다.

유가증권시장에서 괴리율(괴리율은 목표주가-현재주가/현재주가×100으로 구합니다. 그냥 현재주가/목표주가×100을 해도 목표가와 현재가의 차이가 크다는 의미는 크게 다르지 않습니다)이 가장 큰 종목은 HDC현대산업개발입니다. 증권사들의 목표주가 평균은 3만6,269원인데 27일 기준 주가는 1만3,600원입니다. HDC현산은 광주광역시 아파트 외벽 붕괴 사고 후 주가가 급락했습니다. 괴리율이 큰 것은 맞는데 그것만 믿고 무작정 투자하기는 겁이 납니다. 다음은 크래프톤입니다. 목표주가 평균은 59만1,000원인데 27일 종가는 26만4,000원으로 절반에도 미치지 못하네요. 뒤를 이어 SK렌터카, OCI, 씨에스윈드 순입니다. 코스닥 시장에서는 덕산네오룩스가 목표주가 8만1,700원에 27일 주가 4만650원으로 괴리율이 가장 컸습니다. 이어 에코프로비엠, 한글과컴퓨터, 동화기업, CJ ENM 순입니다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >