정부가 외국계 사모펀드 론스타에 약 2800억 원을 배상해야 한다는 국제중재기구의 판단이 나온 가운데 우리 정부의 기업 구조조정 및 해외 매각 과정에 대한 재점검이 필요하다는 목소리가 커지고 있다.

정부가 충분한 숙의 없이 구조조정을 밀어붙이면서 기업이 경쟁력을 잃거나 론스타 사례처럼 해외 투기 자본에 엉뚱한 빌미를 잡혀 또다시 수천 억 원의 혈세를 낭비하는 일이 벌어질 수 있다는 우려에 따른 것이다.

박상인 서울대 행정대학원 교수는 31일 “외환은행 매각 당시 금융 당국에서 ‘산업자본’ 문제만 제대로 파고들었어도 10년 넘는 세월을 허비하면서 수천 억 원의 세금을 낭비하는 일은 없었을 것”이라며 “이번 사태에 대해 책임을 지울 관료에게는 분명히 책임을 묻고 다시는 이런 일이 재발하지 않도록 해야 한다”고 지적했다.

은행법의 은산 분리 원칙상 인수 자격이 되지 않는 산업자본인 론스타는 손해를 주장할 수 없는 위치인데 불법적인 행위를 한 투기 세력에 국가가 손해배상을 해주는 선례를 남겼다는 점에서 문제가 있다는 것이다.

국내 시중은행의 한 임원은 “당시 카드 사태를 겪으면서 외환은행의 부실이 커졌던 것도 사실이지만 시간을 두고 사실상 수의계약 대신 공개 매각 절차를 밟아 정당성을 확보했다면 론스타와 같은 벌처펀드에 국가 전체가 10년 동안 휘둘리는 참사는 막았을 것”이라고 지적했다.

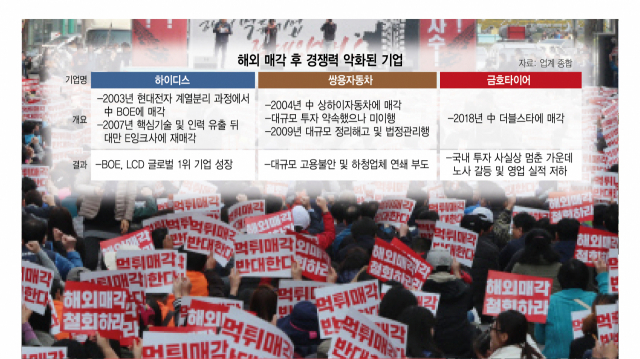

사실 정부가 무리하게 구조조정을 서둘러 낭패를 본 사례는 이뿐만이 아니다. 그나마 외환은행은 결과적으로 하나금융지주 품에 안기면서 경쟁력을 잃지는 않았지만 쌍용자동차, 하이디스(옛 현대전자 액정표시장치 사업부)처럼 해외 자본에 기술력만 빼앗기고 기업 자체가 존폐 위기에 몰린 사례가 적지 않다.

해외 자본 ‘먹튀’의 대표 사례로 꼽히는 하이디스의 경우 정부가 공적 자금을 투입한 뒤 구조조정을 진행하는 과정에서 삼성이나 LG 등 국내 대기업에 사업을 몰아주기 어렵다는 판단 하에 해외 원매자를 찾는 쪽으로 구조조정 방향을 제시했다는 게 정설로 통한다. 하이디스를 집어 삼킨 중국 BOE는 기업 인수 4년 뒤 회사를 부도 처리 하고 한국 시장을 떠났고 이후 한국에서 흡수한 노하우를 바탕으로 전 세계 최대 LCD 업체로 발돋움했다.

2004년 쌍용자동차를 인수한 상하이자동차 역시 4년간 1조 2000억 원 투자를 약속했으나 개발 기술만 빼돌린 뒤 2009년 기업회생절차(법정관리)를 신청하면서 직원 2646명을 정리해고했다. 금호타이어도 2018년 중국 더블스타에 매각됐는데 구조조정 당국의 조급한 일 처리가 결과적으로 기업 경쟁력을 후퇴시키는 원인이 된 것 아니냐는 비판의 목소리가 작지 않다. 당시 구조조정을 진두지휘했던 이동걸 전 산업은행 회장은 “매각에 동의하지 않으면 회생 절차에 들어갈 수밖에 없다”며 노조를 압박해 빠른 매각을 이끌어냈다. 당시 1조 원 안팎으로 거론됐던 매각 가격도 6000억 원까지 내려 더블스타의 부담을 덜어주기도 했다.

하지만 더블스타는 회사 인수 이후 사실상 이렇다 할 국내 투자 계획을 내놓지 않고 있으며 개선되는 듯했던 실적도 지난해 영업이익 415억 원 적자를 내는 등 다시 가라앉는 조짐이 뚜렷하다.

구조조정 업무 경험이 있는 정부의 한 관계자는 “금호타이어의 경우 이미 매출 원가 상승 등 경쟁력을 잃은 상태에서 박삼구 전 금호아시아나그룹 회장을 제외하고 원매자가 나서지 않아 중국 기업에 대한 매각이 불가피한 측면이 있었던 것은 사실”이라면서도 “전체 산업 측면에서 매각만이 최선의 선택지였는지 돌아볼 필요는 있다”고 설명했다. 특히 내년 이후 경기 침체 우려가 커지면서 다시 한 번 기업 구조조정 태풍이 불어 닥칠 상황에 대비해 론스타를 비롯한 구조조정 정책 결정 전반을 정부 차원에서 살펴볼 필요가 있다는 것이다.

해외 매각 사례는 아니지만 대우조선해양 구조조정 과정에서도 정부가 현대중공업그룹을 매수자로 점찍은 뒤 일명 ‘스토킹호스(가계약 후 경쟁입찰)’ 방식으로 매각을 추진해 결과적으로 정상화 골든타임을 놓치고 부실만 더 키웠다는 비판의 목소리가 나온다. 서지용 상명대 경영학과 교수는 “앞으로 제2의 론스타 사태가 나올 수 있는 만큼 정부가 대응 매뉴얼을 철저하게 마련할 필요가 있다”고 강조했다. 금융권의 한 고위 관계자는 “일각에서 외환은행 매각이 헐값 졸속 매각이었다고 비판하지만 그 당시 IMF 여파로 당국에서 그렇게 할 수밖에 없었던 사정도 있었던 만큼 당국자에 책임을 묻는 건 과하다”며 “결국 국가적 위기가 발생하지 않도록 하는 게 가장 중요하다”고 지적했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

squiz@sedaily.com

squiz@sedaily.com