미국 국채금리가 16년 만에 최고치를 갈아치우며 국내외 장기 국채에 투자한 상장지수펀드(ETF) 수익률이 추락하는데도 개인투자자들은 최근 석 달 사이 1조 4000억 원 이상 추가 매수에 나선 것으로 나타났다. 연내 미국의 금리 인상 사이클이 끝나고 채권 가격이 향후 오를 것이라는 기대에 손실이 발생한 투자자도 꾸준히 베팅을 늘리는 것으로 분석된다.

22일 펀드평가사 KG제로인에 따르면 10년물 이상 장기 채권에 투자한 ETF의 3개월 수익률은 21일 기준 일제히 마이너스를 기록해 손실이 발생했다. 한국 국채 10년물(-3.32%) 및 미국채 10년물(-2.68%) ETF가 2~3%대 하락률을 보인 데 이어 한국 국채 30년물(-6.69%)과 미 국채 30년물(-8.55%) ETF의 낙폭은 더 크게 나타났다.

개별 상품으로는 ‘ACE 미국30년 국채선물 레버리지(합성H) ETF’가 최근 한 달간 15.05% 하락해 장기채 ETF 중 수익률 최하위를 기록했다. 30년물 미 국채선물 가격의 2배를 추종하는 이 상품은 2월 상장한 후 4월부터 하락세다.

장기채 ETF의 단기 수익률이 바닥을 치고 있지만 개인들의 매수세는 오히려 강해지고 있다. 실제 10년물 이상 한국 국채에 투자하는 ETF는 연초 이후 2조 258억 원이 순유입됐는데 최근 석 달 동안 1조 1734억 원이 신규로 들어왔다. 미국채 ETF 역시 연초 이후 신규 설정된 6213억 원 중 2716억 원이 최근 3개월 사이 몰렸다.

4월 이후 미국 국채금리가 계속 오르며 채권 값이 떨어지는데도 국내외 장기채 ETF에는 1조 4000억 원 이상 자금이 유입된 셈이다. 10년 만기 미 국채금리는 21일(현지 시간) 4.35%로 2007년 11월 이후 16년 만의 최고 수준이다.

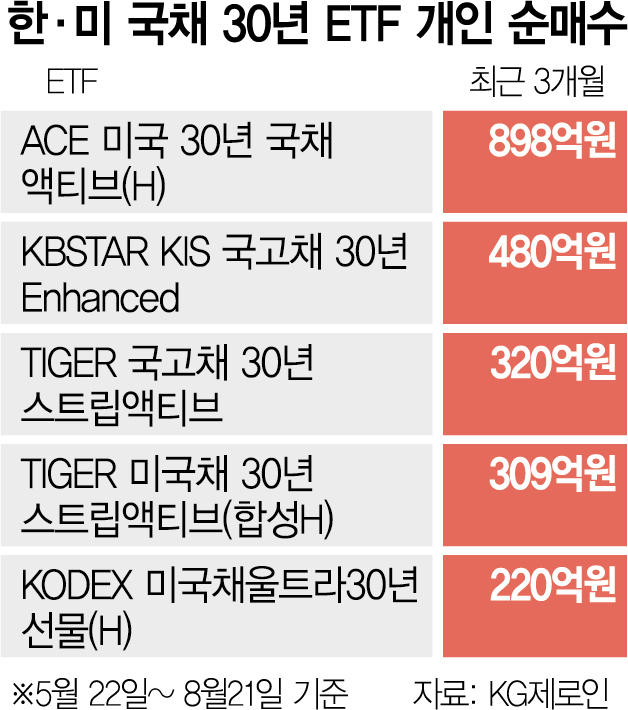

개별 ETF 순매수 현황을 보면 개인투자자는 최근 3개월 동안 한국투자운용의 ‘ACE 미국 30년 국채액티브(H)’를 898억 원어치 사들였다. 이밖에 ‘KBSTAR KIS 국고채 30년 Enhanced(480억 원)’ ‘TIGER 국고채 30년 스트립액티브(320억 원)’ ‘TIGER 미국채 30년 스트립액티브(합성H)(309억 원)’ 등에도 각각 수백 억 원의 자금이 몰렸다. 저점이 멀지 않았다는 기대감에 손실을 보고도 소위 ‘물타기’ 투자에 나선 개인들이 많다는 분석이다. 일반 펀드와 달리 증시에서 쉽게 사고팔 수 있는 ETF의 특성도 이 같은 흐름을 가속화하고 있다.

자산운용사들도 이에 신규 장기채 ETF를 속속 출시하고 나섰다. 한화자산운용은 이날 미국채 30년물에 투자하는 ‘ARIRANG 미국채30년 액티브 ETF’를 상장했고 신한자산운용은 지난달 ‘SOL 미국30년국채 액티브 ETF’를 내놨다.

김지나 유진투자증권 연구원은 "24~26일 열리는 잭슨홀회의와 9월 미국 연방공개시장위원회(FOMC) 결과가 향후 금리의 변곡점이 될 것”이라며 “9월까지 위험 관리는 필요하지만 절대적 수준에서 미 국채가 매력적인 투자 구간에 있는 것은 사실”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

elalala@sedaily.com

elalala@sedaily.com