|

|

|

|

직장인 임모씨(31)는 요즘 연금저축펀드 때문에 싱글벙글한다. 지난 달 코스피 지수 급등으로 국내 주식형 펀드에 묻어놨던 자금 500만원을 환매해 연금저축펀드로 갈아탔더니 최근 1달간 4%에 가까운 수익을 냈기 때문이다. 더구나 연금저축펀드에 적용되는 소득공제 혜택으로 내년 초 66만원도 돌려받을 수 있게 돼 임씨는 내심 쾌재를 부르고 있다.

'13월의 월급'이라는 불리는 소득공제 시즌이 다가오면서 연금저축펀드의 진가가 또 다시 빛을 발하고 있다. 올해 8월 정부의 세법개정안으로 연금저축펀드가 세액공제로 전환하면서 내년부터 환급 받을 금액이 줄어들 가능성이 높아졌지만 절세 상품 감소 추세 속에서 그나마 세제혜택을 제공하는 상품은 연금저축펀드 밖에 없기 때문이다.

여기에 올해 4월부터 도입된 신연금저축제도에 따라 분기 납입 한도가 없어져 연말 가입자도 소득공제 혜택을 온전히 받을 수 있게 됐다. 작년까지만 해도 분기 납입 한도가 300만원으로 정해져 있었지만 올해부터는 제약이 사라져 지금 400만원(최대 1,800만원)을 연금펀드에 넣어두면 소득 공제 혜택을 모두 받게 된다.

또 신연금저축계좌에 가입하면 시장상황에 따라 계좌내에 있는 펀드로 자유롭게 갈아탈 수 있다. 연금저축펀드는 매년 빠져나갈 세금이 자동으로 재투자 되기 때문에 장기투자할 경우 복리효과도 거둘 수 있다.

하지만 연금저축펀드라고 해서 모두 고수익을 보장하는 것은 아니다. 연금저축펀드는 장기 투자로 안정적 성과를 내야 하지만 포트폴리오에 따라 수익률이 큰 차이로 벌어질 수 있기 때문이다. 발품을 팔아 적어도 최근 3년 수익률이 좋은 펀드를 골라서 투자해야 하는 이유다.

노령화 시대 노후대비 필수 상품으로 각광받고 있는 연금저축펀드 투자로 어떻게 하면 소득공제 혜택도 받고 안정적으로 수익률을 끌어올릴 수 있는지 지금부터 연금저축펀드의 세계로 빠져보자.

연금저축펀드의 가장 큰 매력은 소득공제다. 절세 상품 감소 추세 속에서 소득수준에 따라연 최대 167만원을 되돌려 주는 연금저축펀드는 '13월의 월급'에 목마른 직장인은 물론 고액자산가들로부터 인기를 끌어왔다. 실제 소득공제 한도인 연간 400만원을 연금펀드에 납입할 경우 소득이 연 1,200만원 이하인 투자자는 26만4,000원, 1,200만~4,600만원은 66만원, 4,600만~8,800만원은 105만6,000원, 8,800만~3억원은 154만원, 3억원 초과자는 167만2,000원을 돌려받는다.

다만 정부가 지난 8월 세법개정안에 따라 연금저축펀드에 적용되던 소득공제를 12% 세액공제로 전환해 내년부터는 소득수준에 상관없이 52만8,000원만 돌려받을 가능성이 높다. 연간 소득이 1,200만원을 넘는 투자자들의 경우 돌려받는 금액이 상당부분 줄어든다.

하지만 전문가들은 연금저축펀드가 여전히 매력적인 상품이라며 장기 투자할 것을 권고한다. 이영철 한국투자신탁운용 리테일영업본부 팀장은"금융투자 상품의 성과가 들쑥날쑥한 상황에서 400만원 투자로 52만원을 절세할 수 있는 연금저축펀드는 여전히 개인 노후 자금 마련에 필수적인 상품"이라며 "더구나 장기주식형펀드 소득공제안이 통과되지 않은 상황이기 때문에 연금저축펀드에 지속적인 관심을 기울일 필요가 있다"고 말했다.

특히 올해 4월부터 도입된 신연금저축제도는 가입자의 권한을 대폭 확대했다. 우선 분기당 납입한도를 없앴다. 기존 연금저축펀드는 분기당 납입한도가 300만원으로 정해져 있어서 10월 이후에 연금저축펀드에 가입하는 사람은 소득공제 한도인 400만원을 다 채우지 못했지만 올해부터는 그런 제약이 없어져 연말에 가입하는 투자자도 소득공제 혜택을 온전히 받을 수 있게 됐다. 연간 납입한도도 1,200만원에서 1,800만원으로 늘어났다.

또 예전에는 A자산운용사의 연금펀드에 가입한 뒤 B운용사의 연금펀드로 바꾸려면 펀드를 해지해야 하는 절차를 거쳐야 했지만 신연금저축제도에서는 연금저축계좌내에 들어있는 펀드들로 시장상황에 따라 얼마든지 자유롭게 갈아탈 수 있다. 의무 납입기간도 10년에서 5년으로 줄어 연령대가 높은 투자자도 연금수령이 쉬워졌다. 소득공제 한도인 400만원을 넘겨 납부한 원금은 세제상 불이익 없이 언제든지 중도인출이 가능하다.

연금저축펀드는 세금 이연 효과도 있다. 계좌 내 발생하는 이자소득, 배당소득은 당장 15.4%가 과세되지 않고 나중에 연금으로 수령할 때 연령에 따라 3.3~5.5%의 저율로 과세된다. 매년 세금으로 빠져나가야 할 금액이 자동 재투자 되기 때문에 복리효과를 거둘 수 있다.

실제 매년 1,800만원을 10년간 납입하고 연 8% 수익률을 낸다고 했을 때 일반 펀드를 통해서는 45.91%의 수익률을 올리지만 신연금저축계좌를 통해서는 52.13%(연금 수령 시 소득세 5.5% 적용)의 누적수익률을 올릴 수 있다. 절세효과가 더 나은 수익률로 이어지는 셈이다.

이러한 혜택을 극대화하려면 무엇보다 장기 수익률이 좋은 연금저축펀드를 고르는 게 가장 중요하다.

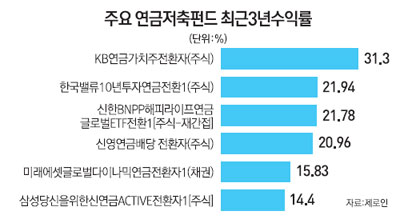

펀드평가사 제로인에 따르면 'KB연금가치주전환자(주식)'의 최근 3년 수익률이 31.30% 로 전체 연금펀드 중 가장 성적이 좋았다. 이어 '한국밸류10년투자연금전환1(주식)'이 21.94%, '신한BNPP해피라이프연금글로벌ETF전환 1[주식-재간접]'등이 21.94%, 21.78%의 수익률로 뒤를 이었다. 성과가 좋았던 펀드들이 대부분 자금도 많이 끌어모았다. '한국밸류10년투자연금전환1(주식)'으로 연초 이후 1,665억원이 들어왔고 '미래에셋글로벌인컴연금저축전환자 1(채혼)' 'KB연금가치주전환자(주식)'으로 각각 293억원, 228억원이 순유입됐다. 일부 자산운용사들은 성과가 좋았던 기존 펀드를 연금펀드로 신규 설정해 판매하기도 한다. 삼성자산운용은 올해 설정돼 1,000억원이 넘는 자금을 끌어 모았던 '삼성알파클럽코리아롱쇼트'펀드를 연금펀드 형태인 '삼성클래식코리아롱쇼트연금펀드'로 출시하기도 했다.

장춘하 우리투자증권 연구원은 "증권사들이 신연금저축계좌내에 다양한 펀드들로 라인업을 구성하고 있다"며 "20~30대 시기에는 보다 높은 수익률 추구를 위해 주식형 펀드의 비중을 높이고 은퇴 이후 소득 공백기 동안 연금을 받기 위해 연금저축을 준비해야 하는 40~50대의 경우에는 안정적인 자금운용을 위해 채권형이나 혼합형 펀드에 대한 비중을 보다 높이는 전략이 필요하다"고 말했다.

김동엽 미래에셋은퇴연구소 이사는 "연금저축계좌는 가입연령 제한을 두지 않기 때문에 잘만 쓰면 '평생절세통장'으로 활용할 수 있다"며 "국내외 다양한 펀드에 포트폴리오를 구성해 투자할 수 있는 연금저축계좌는 이제 단순한 절세상품을 뛰어넘어 노후대비용 종합자산관리 계좌로 거듭나고 있다"고 말했다.

펀드 들고 푸짐한 상품도 챙기세요 한동훈기자 |