|

미국을 대표하는 주가지수인 다우존스 산업평균지수가 애플로 인해 딜레마에 빠졌다. 올해 시가총액 기준 세계 최대 기업으로 떠오른 애플을 다우지수 편입종목에서 계속 제외시킬 경우 시장과 지수와의 연관성이 떨어지고 편입시킬 경우 지수 산정 방식상 애플 한 종목의 주가가 지수변동의 약 3분의1을 좌우해 자칫 '애플지수'가 될 우려가 높기 때문이다.

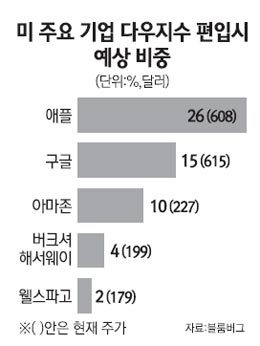

투자전문지인 배런스 최근호에 따르면 주가가 600달러를 넘는 애플이 다우지수에 편입될 경우 애플 한 종목이 현재 지수에서 26%의 비중을 차지하게 된다. 최근 1ㆍ4분기 애플의 실적 발표 직후처럼 애플 주가가 9% 상승하면 다우지수는 300포인트나 치솟게 된다는 분석이 나온다.

지난 1884년 다우존스에 의해 탄생한 다우존스 산업평균지수는 지수에 편입된 30개 종목의 주가를 산술평균하는 방식으로 도출된다. 당시 연필과 종이만으로 계산할 수 있어야 했기 때문에 가장 단순한 방식을 택했다. 이러한 계산방식은 130년이 지난 지금도 지켜지고 있다. 과거에는 주가가 100달러를 넘으면 기업들이 거래편의를 위해 주가가 30~40달러 수준으로 낮아지도록 액면분할을 실시하는 게 일반적 관행이었다. 하지만 최근에는 기업들이 높은 주가에 자부심을 갖고 투자자들도 여기에 거부감을 갖지 않게 됨에 따라 비싼 주식의 편입이 다우지수를 왜곡시키는 문제가 부각되고 있다.

비싼 주가의 문제는 애플에만 국한되지 않는다. 구글의 경우 현재 1주를 2주로 만드는 액면분할을 추진하고 있지만 그래도 주가가 300달러를 넘어 다우지수에 편입되면 비중이 15%에 달하게 된다.

배런스는 다우지수가 이런 문제를 해결하기 위한 해법으로 특정 종목에 대해 비중 상한선을 두거나 아예 산정방식을 스탠더드앤드푸어스(S&P)500처럼 시가총액 가중평균 방식으로 변경하는 방안을 검토할 수 있다고 지적했다.

다만 이들 방식을 채택하기도 쉽지 않다. 존 프레스보 다우존스 이사는 종목별 비중 상한선 설정에 대해 "29와 2분의1 종목을 만들게 될 것"이라며 부정적인 입장을 나타냈다. 또 시가총액 가중평균 방식을 택할 경우 다우지수와 S&P500지수의 움직임이 거의 같아져 서로 독립된 지수로 존재할 의미가 사라질 수 있다.

다우지수는 올해 말께 1~2개 종목을 교체할 것으로 예상되고 있다. 만약 애플에 대한 해법을 찾지 못한다면 버크셔해서웨이의 클래스 B주식, 웰스파고 등의 종목이 편입되고 알코아ㆍ뱅크오브아메리카ㆍ휴렛팩커드 등이 탈락할 것이라는 관측이 우세하다. 가장 최근의 종목교체는 2009년으로 금융위기 여파로 주가가 5달러 이하로 떨어진 씨티그룹이 빠지고 보험사인 트래블러스가 편입됐다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >