|

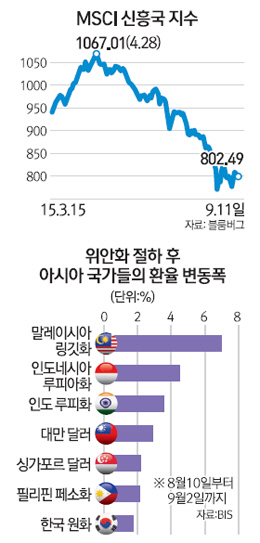

이번주 미국 연방준비제도(Fed·연준)의 기준금리 결정을 앞두고 국제결제은행(BIS)이 미국이 금리를 올릴 경우 일부 신흥국들의 금융위기가 현실화할 수 있다고 경고했다. BIS는 금융위기 이후 신흥국들이 초저금리 등 중앙은행의 통화정책에만 의존하면서 오히려 위기를 키웠으며 이 때문에 정상화 과정 역시 순탄치 않을 것으로 내다봤다. 가뜩이나 달러화 강세와 중국 경기둔화로 신음하는 신흥국들에 미국 금리 인상은 자본유출을 가속화해 총체적 위기를 불러일으킬 수 있다는 것이다.

BIS는 13일(현지시간) 발표한 분기보고서에서 신흥국들이 달러 강세로 자국 통화가치가 하락하고 중국 경기둔화로 수출도 급격히 줄어 큰 어려움에 직면했다고 진단했다. 그러면서 외국인투자가들이 불안해진 신흥국에서 서둘러 자금을 회수하고 있다고 밝혔다. BIS는 올 1·4분기 중국 은행에서 무려 1,090억달러(약 128조9,361억원)의 외국인 자금이 빠져나갔다며 위안화 평가절하, 금리 인하 등으로 3·4분기에도 자본유출이 가속화할 것이라고 전망했다.

특히 지난 2008년 금융위기 이후 지속된 신흥국의 초저금리 정책이 지금의 위기를 가중시켰다고 BIS는 주장했다. 이날 월스트리트저널(WSJ)에 따르면 BIS의 클라우디오 보리오 수석 이코노미스트는 "오랫동안 이어진 초저금리로 금융시장은 중앙은행들의 모든 발언과 행보에 우려스러울 정도로 의존해오면서 통화정책 정상화가 까다로워졌다"며 "통화정책이 글로벌 경제 문제를 치유할 수 있다는 전망은 비현실적이며 위험하다"고 지적했다.

BIS는 중국을 비롯해 브라질·터키 등 신흥국들의 국내총생산(GDP) 대비 외화부채 비율이 위험 수위에 도달했다고 분석했다. 보리오 수석 이코노미스트는 "은행을 제외한 신흥국 기업들의 달러화 부채가 올 1·4분기 3조달러를 넘어섰다"며 "앞으로 달러화 부채가 더 증가할 경우 신용 문제로 자금조달이 어려워질 것"이라고 전망했다. 현재 GDP 대비 달러 표시 회사채 비율은 중국 25.4%, 터키 16.6%, 브라질 15.7%로 BIS 보고서는 "역사적으로 이 비율이 25.4%를 넘으면 3년 내 심각한 금융 압박(strain)이 발생할 확률이 3분의2"라고 지적했다.

이러한 BIS의 신흥국에 대한 암울한 전망을 방증하듯 이날 파이낸셜타임스(FT)는 신흥국에 주로 투자하는 미국 투자회사 프랭클린템플턴자산운용이 최악의 자본유출 사태를 맞았다고 보도했다. 멕시코 등 신흥국 투자로 큰 손실을 본 템플턴은 내년 순익 전망을 10%나 하향 조정했고 투자가들은 템플턴에서 지난달에만도 19억달러를 뺀 것으로 알려졌다.

한편 연준이 금리를 올리면 채권 가격이 폭락하는 사태가 발생할 수 있다는 경고도 나왔다. FT는 이날 채권은 금리 인상 때 방향성을 예측하기 어려운 자산으로 채권시장의 유동성이 줄어든 지금 채권금리가 갑자기 오르면 채권값이 폭락하는 금융사고가 일어날 수 있다고 진단했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >