|

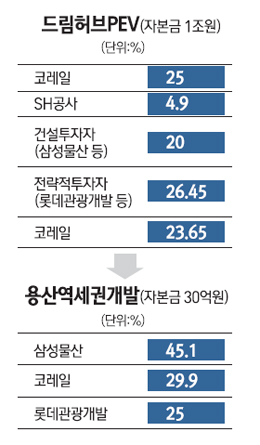

용산국제업무지개발 시행사(PFV)인 드림허브프로젝트금융투자(PFV)가 삼성물산을 배제한 새로운 자산관리위탁회사(AMC)를 구성하기로 결의하면서 코레일과 삼성 간 갈등이 새 국면에 접어들고 있다.

특히 코레일이 용산국제업무지구 내 160층짜리 랜드마크 빌딩에 대한 '통 매입' 방침을 밝힌 것은 삼성 배제 이후 새로운 건설투자자를 끌어들이기 위한 당근책으로 풀이된다. 삼성 측은 일단 "표대결을 통해 삼성물산을 배제한다면 우리로서도 달리 방안이 없다"는 입장이다.

하지만 삼성 측이 코레일의 일방적인 AMC 계약해지 무효를 주장할 경우 자칫 이번 사태가 법정 소송으로 번질 가능성도 배제할 수 없는 상황이다.

일단 코레일이 4조원을 넘어설 것으로 예상되는 랜드마크 빌딩을 매입하기로 한 것은 오는 2012년 하반기로 예상되는 용산 프로젝트의 착공 시점에 앞서 랜드마크 빌딩을 통해 드림허브의 자금난을 해결하겠다는 포석으로 분석된다.

코레일의 한 관계자는 "4조3,000억원으로 추산되는 용산 랜드마크 빌딩 매입은 내년 10월께 계약을 체결할 계획이어서 2012년 후반기 착공을 앞두고 있는 프로젝트의 자금난을 해소할 수 있을 것"이라며 "특히 랜드마크 빌딩을 직접 매입해 사업성을 입증하겠다"고 설명했다.

코레일의 랜드마크 빌딩 매입 금액은 앞으로 열릴 이사회에서 결정될 것으로 보인다. 당초 코레일은 용산 프로젝트 완공시 1조2,000억원 규모의 빌딩 매입을 추진했지만 이번 발표로 3조원 이상을 추가로 빌딩 매입에 사용하게 된다. 하지만 이 같은 계획은 어디까지나 건설투자자들의 지급보증 등을 전제로 한 것이어서 실제 성사 여부는 여전히 미지수다.

일단 코레일은 출자 건설사들에 전체 시공물량(9조원)의 20%를 확정 배분하고 나머지 80%(7조2,000억원)를 지급보증(9,500억원)을 제공하는 내외부 건설투자자에 할당하는 방안을 제시했다. 삼성의 대안으로 사업에 참여하는 건설사들에 대해서도 지급보증을 전제로 시공물량을 배정하겠다는 것이다.

지급보증을 통한 시공물량 배분은 각각 40%포인트씩 2단계에 걸쳐 진행된다. 1단계와 2단계는 각각 최대 4,750억원의 지급보증을 제시하는 건설사들에 각각 3조6,000억원 규모의 시공 물량을 배정해 지급 보증에 따른 메리트를 제시한 것이다. 시공 이익을 시공금액의 10%로 가정할 경우 4,750억원을 지급보증하고 3,600억원의 시공이익을 확보할 수 있게 된다.

하지만 코레일의 이 같은 구상에 대해 여전히 업계는 미온적이다. 건설업계의 한 관계자는 "용산개발 참여를 위한 전제조건은 어디까지나 시장 회복"이라며 "이에 대한 확신 없이 지급보증이라는 위험을 부담하기는 쉽지 않은 상황"이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >