|

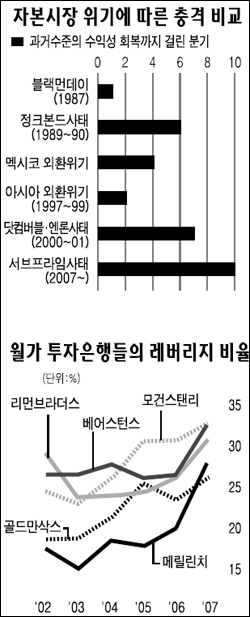

지난해 여름 이후 전세계 금융시장을 강타한 신용위기로 글로벌 금융 시스템에 대한 신뢰가 크게 흔들리고 그 효율성에 대한 근본적인 문제 제기가 이뤄지고 있다고 영국의 경제전문지 이코노미스트가 최신호(15일)에서 지적했다. 이코노미스트는 서브프라임 사태가 발생한 이후 9개월 동안 신용시장은 냉혹한 고통의 시간을 보냈다고 전했다. 금융기관들은 3,350억 달러에 이르는 자산을 대손상각 처리해야 했으며 알짜배기 사업부와 수많은 직원들을 정리해야 했다. 또 감독 당국의 규제강화 조치가 이뤄지는 등 역풍도 만만치 않았다. 이코노미스트는 미국 등 서방세계 중심의 금융 시스템이 제대로 작동하고 있는지에 대한 의구심에 휩싸였으며, 시장의 근본적인 신뢰가 흔들렸다고 지적했다. 비판의 초점은 크게 두 가지다. 우선 그 동안 은행 등 금융기관들이 고객, 주주들보다 자신들의 배를 불리기 위해 일해왔다는 지적이다. 회사의 부실에도 불구하고 임원들은 여전히 수억 달러의 보너스를 챙기고 있으며 도덕적 해이 역시 만연해 있다. 은행가들이 파생상품 등에 막대한 규모의 자금을 투자할 수 있었던 것은 손실을 보더라도 결국 세금으로 부실을 메워줄 것이란 믿음이 있었기 때문이라는 것이다. 또 다른 문제는 금융 시스템이 과연 효율적으로 작동했는가 하는 근본적인 문제 제기다. 모기지 상품처럼 자산을 유동화해야 하는 복잡한 금융상품을 제대로 관리할 감독 시스템의 부재를 꼬집고 있다. 국제통화기금(IMF) 전 총재인 호르스트 쾰러 독일 대통령은 최근 “글로벌 금융시장이 괴물이 되어가고 있다”며 이를 통제할 규제장치 및 투명하게 감시할 독립적인 감독기구 설립의 필요성을 역설했다. 이코노미스트는 그러나 기업들의 회계감독 규정을 대폭 강화한 샤베인-옥슬리 법의 사례에서 보듯이 때로는 규제가 적절하지 못할 때도 있다고 지적했다. 무작정 규제를 강화하기 보다는 금융시장을 보다 효율적이고 공정하게 만들 수 있는 방법을 찾는 것이 필요하다는 설명이다. 이코노미스트는 신용위기 사태이후 긍정적인 변화도 나타나고 있다고 전했다. 감독 기관들이 시장의 리스크를 과거보다 광범위한 시각으로 보기 시작했으며 금융기관들 역시 시장의 위기를 대비한 대응책을 마련하고 있다는 것이다. 이코노미스트는 “은행들은 지난 몇 달간 시장의 신뢰를 회복하기 위해 노력해왔다”며 “과거 금융시장의 역사가 그랬듯이 이번에도 다소 시간이 걸리겠지만 결점도 고통과 함께 치료 될 것”이라고 평가했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >