|

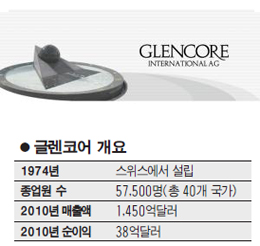

세계적 원자재 트레이딩 기업인 글렌코어가 기업공개(IPO)를 통해 올해 IPO를 단행한 기업 중 최대 규모의 자금을 모집했지만 첫날 주식 거래가격이 공모가와 비슷한 수준에 마감되면서 투자자들의 기대를 저버렸다. 19일(현지시간) 블룸버그통신에 따르면 스위스 바르에 본사를 둔 글렌코어 그룹은 18일 영국 런던 및 홍콩증권거래소에서 IPO를 통해 당초 예상의 4배를 뛰어넘는 총 100억달러를 조달하며 화려하게 주식 시장에 입성했다. 이는 지난해 11월 IPO를 통해 231억달러를 모집한 제너럴모터스(GM)이후 최대 규모다. IPO결과 글렌코어의 시장 가치는 총 592억달러로 평가됐다. 글렌코어는 IPO에 앞서 사모펀드 블랙록과 아부다비의 국부펀드 등으로부터 투자를 약속받는 등 전 세계 투자자들의 이목을 한 몸에 받아왔다. 하지만 글렌코어의 IPO 열기는 예상 밖으로 주식 거래로까지 이어지지 않았다. 19일 IPO 하루 만에 영국 런던 증시에서 조건부로 첫 거래를 시작한 글렌코어 주가는 공모가인 530펜스에서 겨우 4.4% 상승한 553.17펜스에 거래됐다. 주가가 기대에 못 미치자 씨티그룹과 모건스탠리 등 글렌코어 IPO주간사들이 장 마감 5분전부터 주가가 공모가 밑으로 떨어지지 않도록 주가 방어에 나설 정도였다. 당초 글렌코어 IPO관계자들은 이날 주가가 공모가 대비 5~10%는 너끈히 상승할 것으로 예상했다. 특히 글렌코어는 자사주를 카자흐스탄 아연 생산 업체인 카징크 등 타기업 인수에 사용하려고 했기 때문에 주가 향방에 촉각을 곤두세웠다. 일부 투자자들은 IPO 청약 열기가 뜨거웠던 데 반해 주가가 공모가에서 크게 벗어나지 않는 것에 놀라움을 감추지 못했다. 전문가들은 “아직 조건부 거래인만큼 투자자들이 본격적으로 나서지 않고 있는 것으로 보인다”며 “첫날 주가 움직임만으로 글렌코어 IPO의 성패를 판단하기 이르며 앞으로 원자재 수요와 가격이 오를 것으로 예상되는 만큼 장기적으로 접근해야 한다”고 지적했다. 한편 글렌코어는 24일 런던에서, 25일 홍콩에서 본격적으로 주식 거래를 시작한다. /

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >