|

투자자 모집이 여의치 않아 난항을 겪었던 동부그룹의 물류전문 계열사인 동부익스프레스의 매각작업이 이번주에 매듭지어질 것으로 전망된다. 동부그룹은 동부건설이 최근 동자동 오피스텔 매각으로 3,000억원에 가까운 유동성을 확보한 데 이어 이번 매각까지 완료되면 연내에 1,700억원의 자금이 추가로 수혈돼 향후 구조조정 작업이 더욱 탄력을 받을 것으로 예상된다.

8일 금융계에 따르면 사모펀드인 큐캐피탈파트너스와 NH농협은행 PE가 공동 인수를 추진하고 있는 동부익스프레스에 정책금융공사가 1,000억원 안팎을 투자하기로 결정했다. 국민연금기금도 이번주 중 투자위원회를 열어 비슷한 규모로 투자를 결정할 예정이다.

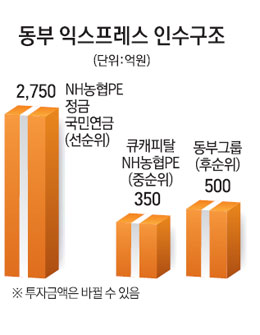

동부그룹 채권단의 한 관계자는 "약 3,600억원에 달하는 동부익스프레스 지분(100%) 인수 투자금액 가운데 정금과 국민연금이 차지하는 비중이 거의 대부분을 차지한다"면서 "정금은 최근 승인이 결정 났으며 국민연금도 이번주에 회의를 열고 승인을 결정할 것으로 알고 있다"고 말했다.

동부익스프레스는 동부건설의 자회사로 항만하역업·화물운송·국제물류 등 물류업과 고속버스 및 렌터카 사업 등 여객운송업을 영위하는 국내 3대 종합 물류회사다. 동부건설은 그룹 유동성 위기가 불거진 지난 10월 큐캐피탈과 회사 보유지분 50.1%를 포함해 지분 전량을 매각하는 양해각서를 체결했다. 이를 통해 동부건설은 연내 약 1,700억~1,800억원의 자금을 확보할 방침이었다.

하지만 동부익스프레스 지분매각은 투자자 모집 작업이 예상 밖으로 흥행에 실패하면서 난항을 겪어왔다.

동부그룹이 3조원에 달하는 자구계획을 발표하면서 투자 분위기가 개선될 것으로 예상됐지만 구조조정 이후 기업가치 개선에 의문을 품는 투자자들이 많았기 때문이다.

이에 단독 인수를 추진했던 큐캐피탈은 11월 초 NH PE를 공동인수자(GP)로 끌어들였고 정금과 국민연금 등 공적 투자자들의 참여를 이끌어내기 위해 9%에 가까운 높은 수익률을 제시하는 등 투자자 모집에 적극적으로 나섰다. 현재까지 큐캐피탈과 NH농협 PE가 각각 100억원과 500억원을 투자하기로 했고 동부그룹도 후순위로 500억원을 투자하기로 결정했다. 정금과 국민연금의 투자까지 완료되면 총 3,600억원에 달하는 인수자금 조달은 모두 마무리된다.

이번주에 동부익스프레스 지분 매각작업이 끝나면 동부그룹의 구조조정 작업은 더욱 탄력을 받을 것으로 전망된다.

동부그룹은 주채권은행인 산업은행과 3조원에 달하는 자산매각을 위해 특수목적법인(SPC)을 세우기 위한 실사작업을 벌이고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >