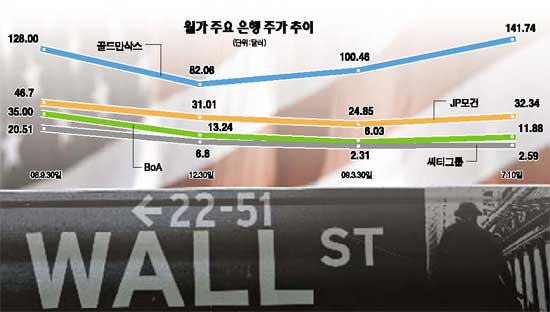

골드만삭스·JP모건 뜨고 '금융제국' 씨티 지고<br>리스크 관리 테스트 마무리…이젠 생존자간 패권 다툼 시대<br>바클레이스·도이체방크 등 덩치커진 외국계 은행도 도전장

SetSectionName();

[생존코드 찾아라] (1부-1) 월가의 승자와 패자

위기서 빛난 골드만삭스·JP모건, 리스크 관리에 강했다 시장경고 무시한채 탐욕행진… 씨티그룹· BoA는 추락 거듭 바클레이스·도이체방크 등 덩치커진 외국계은행도 도전장

뉴욕=권구찬 특파원 chans@sed.co.kr

ImageView('','GisaImgNum_1','default','260');

ImageView('','GisaImgNum_2','default','260');

리멀브러더스 파산사태 이후 월가의 승자로 떠오른 골드만삭스.

경제전문 주간지 비즈니스위크는 최근호에서 골드만삭스에 대해 "100년 만의 홍수가 휩쓸고 간 마을에 잘 건조된 목재 저장고를 유일하게 가진 곳"이라고 비유하면서 "이번 금융위기가 새로운 기회를 제공했다"고 높이 평가했다.

재무부의 부실자산구제프로그램(TARP)을 받은 은행은 633개. 이들에는 총 1,995억7,000만달러가 투입됐다. 이중 19개 대형 은행을 상대로 한 스트레스 테스트(자본건전성 평가) 결과 합격 판정을 받은 골드만삭스와 JP모건을 비롯한 10개 은행은 이미 공적자금 상환까지 마쳤다.

골드만삭스는 현재 세계 투자은행(IB) 시장에서 타의 추종을 불허하는 부동의 1위를 고수하고 있다. 줄곧 취약하다는 지적을 받았던 자산운용시장에서도 이번 위기를 전환점으로 급성장하고 있다. 트레이딩 분야에서는 위기 이전보다 더 공격적이고 과감한 베팅을 하고 있다.

골드만삭스의 눈부신 활약과 변신의 에너지는 어디에서 나오는가.

시장 전문가들은 골드만삭스의 리스크 관리능력에서 그 해답을 찾는다.

리먼 사태가 발생하기 전부터도 골드만삭스는 답답할 정도로 꼼꼼한 리스크 체크 시스템으로 정평이 나 있었다. 이 같은 체질이 위기상황에서 단단한 기초체력으로 작동한 셈이다.

사실 리먼 사태 직후에는 골드만삭스 역시 다른 금융기관과 똑같이 생존 위협에 노출됐었다.

"쓰나미가 해변으로 몰려오면 올림픽 수영선수든 어린애든 모두 파고에 휩쓸리게 마련입니다. 우리는 미국 4위 은행으로 새롭게 출발해 전세계 고객의 신뢰를 확보할 것입니다." (리먼브러더스가 파산보호를 신청한 지 일주일 뒤인 지난해 9월22일 로이드 블랭크페인 골드만삭스 회장이 2만여 임직원들에게 보낸 메시지)

골드만삭스는 임직원에게 새로운 경영 메시지를 전달한 바로 그날 투자은행 간판을 내리고 은행지주회사로 변신, 연방준비제도이사회(FRB)의 감시감독을 받아들이면서 투자자들의 불안감을 잠재우는 데 최선을 다했다.

신용불신에 빠져든 월가가 다시 고객에게 다가가기 위해서는 결국 '신뢰쌓기'만이 해답이라는 길을 제시한 것.

똑같이 금융 쓰나미 속에서도 다른 금융기관들은 제몸 추스르기에 여념이 없었던 반면 잘 다져진 기초체력(리스크 관리능력)을 갖춘 골드만삭스는 이후 맘껏 속력행보를 보였다.

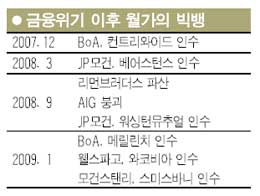

씨티그룹이 보유한 금융제국의 자리를 넘겨받은 JP모건 역시 리스크 관리에서는 '둘째 가라면 서러워할' 정도로 유명한 짠물경영 기업.

이 회사는 리먼 사태 전후로 채권시장의 강자였던 투자은행 베어스턴스 인수해 취약한 투자자문과 트레이딩 분야를 보완했다. 또 미 최대 저축은행인 워싱턴뮤추얼 인수로 덩치를 키워 시가총액ㆍ자기자본 등 2개 부문에서 월가 1위로 올라섰다.

CNN머니는 최근 JP모건에 대해 "막대한 자본과 자산, 상업은행 기반의 거래 파트너와 고객이 풍부하다"면서 '월가의 새로운 황제'라고 평가했다.

반면 씨티은행과 뱅크오브아메리카(BoA)의 추락은 현재 진행 중인 새 금융질서가 무엇을 요구하는가를 살펴보게 한다.

씨티그룹은 리먼 사태를 통해 최대 부실은행이라는 낙인이 찍혔다. 10년 이상 누려온 금융제국의 위상은 나락으로 떨어졌으며 금융 슈퍼마켓의 간판도 내려야 했다. 리스크 관리를 소홀히 한 채(사실상 무시한 채) 무한정 탐욕의 행진을 벌인 결과를 혹독히 치르고 있는 셈이다.

시장의 경고를 뒤로 하고 부실매물인 메릴린치를 과감하게 인수한 BoA. 비록 자산규모(2조7,000억달러) 1위 은행으로 올라섰지만 스트레스 테스트 같은 부실평가 이야기만 나오면 고개를 숙여야 할 정도로 내성이 약해졌다.

전문가들은 앞으로 1~2년간 승자와 패자 간 격차가 더 벌어질 것으로 예상한다. 공적자금을 상환해 규제에서 벗어난 은행과 그렇지 못한 은행 간에 '불균등 게임'을 벌일 것이기 때문이다. 시장에서는 이 테스트를 계기로 금융위기에 따른 대형 은행 간 생존게임은 사실상 끝나고 생존자들의 패권다툼이 본격화했다고 지적했다.

리먼브러더스 같은 대마가 죽는 일은 없어도 2차 빅뱅의 여진은 계속된다는 의미다.

에드워드 하빈 어드번스자문 애널리스트는 "경기침체로 시장의 파이가 줄어들수록 강자들은 더 욕심을 낸다"며 "증권인수와 기업인수자문 등 주요 사업 분야에서 우열을 가르는 중요한 고비를 맞고 있다"고 지적했다.

나이젤 골트 글로벌인사이트 이코노미스트 역시 "앞으로 은행 간 실적의 명암이 크게 엇갈릴 것"이라며 "이익을 많이 내지 못하거나 적자를 내면 부실자산을 보유할 여력이 작아지고 이를 내다 팔아야 할 압력이 커진다"고 지적했다.

유럽을 비롯한 외국계 은행이 미국계 은행의 전유물이던 월가 IB시장에 도전장을 내는 것도 금융위기 이후의 새로운 현상이다. 세계 IB 시장의 약체였던 영국 바클레이스는 리먼브러더스 미국 사업 부문을 인수, 미국 내 인력을 두 배로 늘리면서 단숨에 세계 인수합병(M&A) 시장의 5위로 뛰어올랐다. 외국계 은행들은 연봉규제를 받는 미국계 은행에서 이탈한 고급 인재 이삭줍기에 혈안이 돼 있다. 도이체방크는 메릴린치 재무팀을 집단으로 빼내가 BoA와 송사를 벌이고 있고 UBS와 크레디트스위스는 증권인수와 자산운용 분야에서 약진하고 있다.

혼자 웃는 김대리~알고보니[2585+무선인터넷키]

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >