|

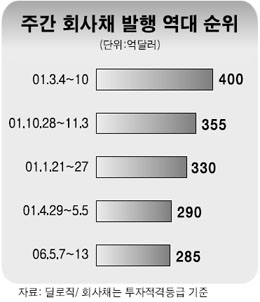

미국과 유로존 기업들의 채권 발행 규모가 사상최대 수준으로 늘어났다. 세계적으로 불고있는 기업 인수ㆍ합병(M&A) 열풍과 금리인상 기조가 맞물리면서 기업들이 금리가 더 오르기 전에 자금을 조달하기 위해 회사채 발행을 서두르고 있기 때문으로 풀이된다. 바클레이즈의 존 윈터 채권 부문 대표는 “회사채 발행으로 조달한 현금이 터질듯한 기세로 기업으로 흘러 들어가고 있다”고 말했다. 17일 파이낸셜타임스(FT)에 따르면 바클레이즈캐피털은 지난 주 미국과 유로존 기업이 발행한 채권이 약 338억달러(약 31조7,000억원)로 주간 규모로 사상 최대를 기록했다고 발표했다. 이 가운데 미국 달러화 발행 채권은 300억달러, 영국 파운드화 발행 채권은 38억달러 규모로 나타났다. 투자적격 등급 채권 발행도 크게 늘고 있다. 시장조사기관인 딜로직은 지난 주 발행된 투자적격 등급의 채권 규모가 285억5,000만달러라고 발표했다. 이는 딜로직 조사가 시작된 지난 1992년 이후 다섯번째로 많은 주간 발행 규모이다. 이번 주에도 기업들의 채권 발행 열풍이 이어질 전망이다. 미국 최대 통신업체인 AT&T가 15억달러, 독일 제약 업체인 바이엘이 20억달러 규모의 채권을 발행할 예정이다. 기업 회사채 발행이 이처럼 급증하고 있는 것은 미국과 유럽연합(EU)의 추가 금리인상 가능성이 커지고 있는데 따른 것이다. 기준 금리가 더 올라갈 경우 이자 지급 비용도 불어날 수 밖에 없기 때문에 채권 발행을 서두르고 있다는 해석이다. 실제 미국 연방준비제도이사회(FRB)는 최근 기준 금리를 5.0%로 올린 이후 당분간 금리인상 랠리를 중단할 것으로 관측됐으나, 최근 인플레이션 압력이 커짐에 따라 두 차례 정도 금리를 더 올릴 가능성이 높아지고 있다. 시장 전문가들은 유럽중앙은행(ECB)도 유로존 기준 금리를 다음 달 추가로 0.25%포인트 올려 2.75%로 만든 후 연내 한 차례 더 금리 인상에 나설 것으로 관측하고 있다. 기업 M&A가 급증하는 것도 회사채 발행을 부추기는 요인이 되고 있다. 통상 M&A에 나서는 기업들은 인수 대상 기업의 지분 취득시 필요한 현금 확보를 위해 후순위채나 하이브리드채 등을 발행하기 때문이다. HSBC 채권 부문의 장 마크 마르시에 부대표는 “투자은행 직원들이 고객들(기업)에게 ‘이렇게 환경이 좋은데 왜 지금 기회를 잡지 않느냐’며 채권 발행을 부추기고 있다”고 전했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >