|

|

지난 2006년 정부가 주택담보대출 규제를 크게 강화한 후 가계대출 활로가 막힌 시중은행은 일제히 중소기업 대출 시장으로 눈을 돌렸다. 금융의 실물 지원 기능을 강화해 경기를 살리겠다는 정부의 정책 방향도 여기에 힘을 실어줬다. 일부 시중은행은 총부채상환비율(DTI) 규제를 피해 자영업자에게 개인사업자 대출이라는 명목으로 편법 주담대를 늘리기도 했다. 이 같은 분위기에서 2007년 은행권의 중기 대출 증가 규모는 무려 68조원을 넘었다.

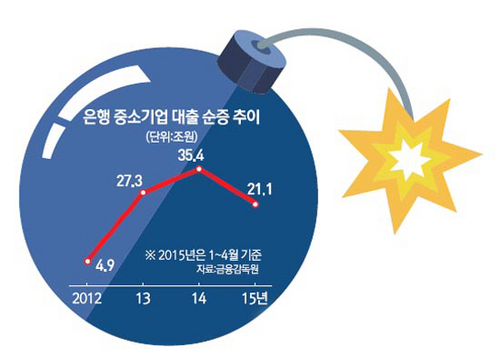

하지만 당시 대출 급증은 중기 전체의 업황 개선과는 거리가 멀었다. 부동산 가격이 오르자 임대 사업자 등에게 과도하게 대출이 쏠린 영향도 컸다. 금융위기가 지나가면서 거품은 꺼지고 부실은 수면 위로 올라왔다. 은행의 중기 대출 부실여신(NPL) 비율은 2008년 1.93%, 2009년 1.80%, 2010년 3.11%로 크게 나빠졌다. 이후 은행들은 중기 대출 시장에서 다시 등을 돌렸다. 2012년 중기 대출 증가 규모는 불과 5조원에도 못 미쳤다.

올해 은행권의 중기 대출이 다시 폭증하면서 경기 흐름과 상관없는 '널뛰기' 대출이 재연되는 것 아니냐는 우려가 커지고 있다. 은행권의 과열 경쟁은 결국 이자 내기도 급급한 좀비기업의 수명만 연장시키고 정상적인 구조조정을 방해해 기업 생태계를 훼손한다.

올 들어 4월까지 은행의 중기 대출 증가분은 21조1,000억원에 달해 이 추세가 이어질 경우 2007년 실적(68조원)에 육박할 것이라는 전망이다. 2013년 27조3,000억원, 지난해 35조4,000억원인 연도별 중기 대출 실적 흐름과 비교해도 너무 가파른 상승세다.

중기 대출 증가는 물론 긍정적인 효과도 있다. 담보가 없는 스타트업 기업들이 시장에서 성장할 수 있고 은행 역시 다양한 기업에 대출하면서 리스크를 분산할 수 있다. 양호한 경기 흐름과 맞물려 은행과 중소기업이 함께 성장해갈 수만 있다면 중기 대출 증가는 국가적으로 쌍수를 들어 환영할 일이다.

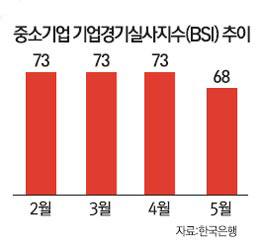

하지만 문제는 최근의 대출 증가 규모가 경기 흐름에 비해 너무 과도하다는 데 있다. 한국은행이 최근 발표한 '5월 기업경기실사지수(BSI)'를 보면 내수 부진에 수출 감소가 지속되면서 기업들이 느끼는 체감경기는 이미 하락세로 돌아섰다. 특히 업황 BSI를 기업별로 보면 중소기업은 73에서 68로 5포인트나 내려갔다. 중소기업이 느끼는 경기 상황은 매우 비관적인데 은행의 대출은 너무 급속도로 늘어나는 셈이다.

저금리가 장기화하는 가운데 대출 증가세가 이어지며 기업의 신용이 제대로 분별되지 않고 있다는 점도 큰 문제로 꼽힌다. 한 대형 시중은행의 여신 부행장은 "금리가 워낙 낮다 보니 이자는 어떻게든 갚고 있지만 제대로 된 성장 가능성이 있는 기업인지 은행도 제대로 분별이 되지 않고 있다"며 "여기에 기술금융 목표 달성 등을 위해 그나마 있던 담보 여신마저 무담보 여신으로 전환되면서 은행이 져야 할 리스크는 더욱 커지고 있다"고 말했다.

이와 더불어 전체 중기 대출 중 개인 사업자나 자영업 대출이 차지하는 비중이 너무 크다는 점도 앞으로 경기 악화시 리스크가 커질 수 있는 부분이다. 실제 국민은행의 경우 5월 말 기준 71조9,176억원인 중기 대출 잔액 가운데 62%인 44조7,326억원이 개인 사업자·자영업자 등에 나간 소호 대출이다. 시중은행 관계자는 "성장 가능성이 있는 중소 제조업체 중심의 대출 증가가 아닌 부동산업·자영업 등을 중심으로 한 대출 증가는 경기 상황에 매우 민감하게 반응하기 때문에 향후 부실 우려가 클 수밖에 없다"고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >