|

|

|

연초 이후 증시가 부진한 흐름을 이어가면서 한산했던 기업공개(IPO) 시장이 조금씩 기지개를 켤 조임이다. 최근 성공적으로 공모 청약을 마친 사조씨푸드를 시작으로 피엔티ㆍ디지털옵틱, 네이블커뮤니케이션즈, 엠씨넥스, 우양에이치씨, AJ렌터카 등이 속속 증시 입성을 예고하고 있기 때문이다.

하지만 개인투자자들은 공모주 청약에 직접 참여할 경우 충분한 물량을 받기가 어려운 게 사실이다.외국계 기업을 제외한 대부분의 상장사들이 세자릿수 이상의 높은 경쟁률을 기록하고 있기 때문이다.

하지만 투자금이 적다고 공모주 투자 기회가 전혀 없는 것은 아니다. 각 운용사가 기관 자격으로 청약에 참여해 물량을 배정받고 일정 기간 보유하다가 차익을 실현하는 공모주펀드가 있기 때문이다.

보통 공모주 펀드는 채권 등 안전자산에 50% 이상을 투자하고 10~20% 가량을 공모주에 투자해 수익을 낸다. 올 한 해 증시가 급등락을 거듭한 가운데서도 대부분의 공모주펀드가 안정적인 성과를 낸 비결도 채권 투자 비중이 높다는 점과 수익률이 좋은 공모주 투자로 플러스 알파의 성과를 냈다는 점 때문이다.

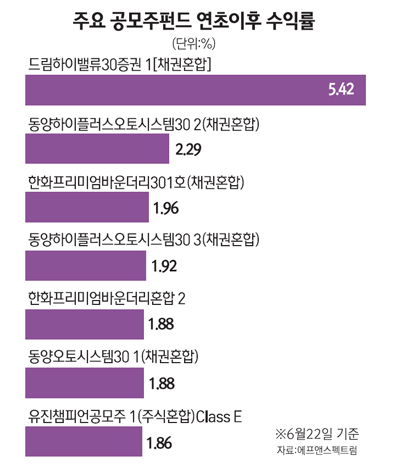

금융정보업체 에프앤가이드에 따르면 드림하이밸류30펀드1호(채권혼합)는 연초 이후 5.42%(21일 기준)의 수익을 올렸다. 이밖에 동양하이플러스오토시스템30펀드2(채권혼합)이 2.29%, 한화프리미엄바운더리30펀드1호(채권혼합)이 2.09%의 성과를 내는 등 대부분의 공모주 펀드들이 양호한 성과를 냈다.

일부 펀드들에는 연초 이후 꾸준히 자금 유입이 이뤄지고 있다. 유진챔피언공모주펀드1호(주식혼합)는 올 들어 설정액이 1,206억원 늘어 총 설정액이 1,450억원에 달했고 알파시나브로공모주펀드1호(주식혼합)에도 올 들어 199억원이 들어왔다.

보통의 공모주 펀드는 펀드명에 '공모' 혹은 '공모주' '루키'라는 표기가 돼 있어 일반 투자자들도 선별해낼 수 있지만 '한화프리미엄10' '아이메자닌Ⅱ' '우리드림1' 등과 같이 이름만 봐서는 언뜻 공모주펀드인지 분간이 안 되는 경우도 많다. 특히 시장 수익률과 관계없이 플러스 알파의 성과를 내는 '알파운용' 전략 중 하나로 공모주 청약 전략을 활용하는 펀드도 많아 투자설명서를 꼼꼼히 챙겨보거나 판매사에 문의해 상품에 대한 설명을 듣는 것이 바람직하다.

국내 시장에서 벗어나 해외 증시 기업공개(IPO)에 참여하는 펀드도 있다. 키움장대트리플플러스펀드, KTB글로벌공모주30[채혼], 미래에셋맵스글로벌퍼블릭펀드1 등이 대표적이다.

공모주펀드를 고를 때는 펀드 규모가 클수록, 또 각 운용사에서 주력 상품으로 꼽는 펀드일수록 좋다. 과거에는 공모주펀드에 우선적으로 물량을 배정했지만 2007년 6월 금융감독원의 주식인수업무 선진화 방안이 도입된 이후 운용사가 청약에 참여해 배정 물량을 각 펀드에 나눠주는 형식으로 변경됐기 때문이다. 당연히 각 운용사에서 주력상품으로 꼽는 공모주 펀드에 물량 배정이 주로 이뤄질 수밖에 없다. 또 각 펀드 순자산에서 10~20% 수준의 자금으로 공모주에 청약할 수 있기 때문에 펀드 규모가 커야 좀더 많은 물량을 배정받을 수 있다는 점에서 펀드 규모도 중요하다.

여러 개의 공모주펀드에 투자할 수 있는 공모주 랩어카운트도 활용해 볼만하다. 우리투자증권의 '공모주BEST 랩'은 펀드규모, 특성 등을 평가해 최적의 공모주펀드로 포트폴리오를 구성하는 것이 특징이다. 특히 배정받은 공모주를 상장 당일 매도하는 전략을 구사하는 펀드, 적정 가격 도달 시까지 공모주를 보유하는 전략을 구사하는 펀드, 상장 이후 공모주에도 투자하는 전략을 구사하는 펀드 등 다양한 스타일의 공모주 펀드를 편입해 투자위험을 분산하고 안정성을 높였다.

한국투자증권 역시 본격적인 IPO 재개를 앞두고 다음달 2일 '아임유 공모주펀드랩'을 출시할 예정이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >