|

일본 국채시장의 '큰손'인 기관투자가들이 아베노믹스가 초래할 금리상승에 대비해 장기국채 보유를 줄일 채비를 하기 시작했다. 아직까지 일본 장기국채 금리는 1%를 밑도는 안정세를 보이고 있지만 일부 기관에서 시작된 이 같은 움직임이 금융시장 전반으로 확산될 경우 금리가 걷잡을 수 없이 치솟으며 일본에 국채위기를 몰고 올 가능성도 배제할 수 없는 상황이다.

4일 니혼게이자이신문은 일본 국채를 총 108조엔가량 보유한 3대 시중은행들이 금리상승 리스크에 대비해 국채 잔여만기를 3년 이내로 단축시키고 장기국채 투자를 억제하고 있다고 전했다. 물가상승률 2%를 목표로 하는 아베 신조 정권의 경제정책이 성공할 경우 물가와 함께 금리가 올라(국채가격 하락) 장기국채를 보유한 은행들은 손실을 입게 되기 때문이다.

반면 잔여만기가 짧은 국채의 경우 수익은 다소 줄어들더라도 장기적 금리상승 리스크를 덜 수 있게 된다. 현재 일본 3대 메가뱅크인 미쓰이스미토모ㆍ미즈호파이낸셜그룹ㆍ미쓰비시UFJ파이낸셜그룹 등이 보유한 국채 평균 잔여만기는 각각 2.1년, 2.5년, 3년이다.

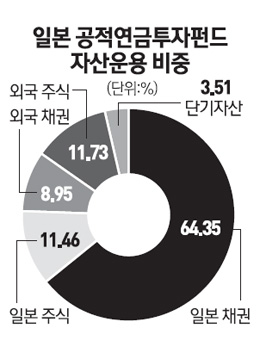

108조엔 규모의 자산을 굴리는 일본 공적연금투자펀드(GPIF)도 7년 만에 포트폴리오를 바꿔 현재 총자산의 67%를 타깃으로 하는 국채투자 비중을 낮추고 신흥국 주식 비중을 늘릴 계획이다. 미타니 가카히로 GPIF 사장은 최근 블룸버그통신과의 인터뷰에서 "장차 금리가 오른다고 생각할 때 채권에 67%를 투자하는 것은 지나치다"며 "오는 4~5월 중 협의에 돌입해 2013회계연도 말에는 포트폴리오를 조정할 것"이라고 말했다. 현재 69조3,000억엔(64%)의 자산을 일본 채권에 투자하는 GPIF의 정책변화는 일본 국채시장에 적잖은 변화를 초래할 가능성이 높아 보인다.

이 밖에 4대 생명보험사도 금리상승에 따른 채권가격 변동에 대비해 회계상의 보유채권 평가기준을 시가에서 장부가로 바꾸고 있다. 장차 채권가격이 폭락해도 채권 취득시점의 가격을 적용하면 평가손실을 보지 않는다는 판단에서다.

니혼게이자이는 아직 시장에서 금리가 급등할 것으로 보는 견해는 소수파에 불과하지만 이 같은 움직임이 확산돼 금리가 어느 순간 급등하면 기관들이 한꺼번에 국채에서 발을 뺄 가능성이 있다고 경고했다. 특히 지금까지 안정적인 국채시장을 떠받치던 국내 투자가들이 떠난 자리를 해외세력이 메울 경우 국채금리 변동성이 대폭 확대될 것이라고 경고했다.

지난해 9월 말 현재 해외 투자가들의 일본국채 보유 비중은 역대 최고수준인 9.1%까지 올라선 상태다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >