|

중국계 투자은행(IB)들이 중국 기업들의 글로벌 인수합병(M&A) 주간사를 독차지하고 있다. 대형 M&A에 목마른 월가는 닭 쫓던 개 지붕 쳐다보는 신세가 됐다.

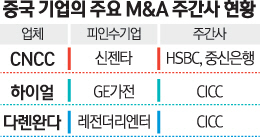

22일 월스트리트저널(WSJ)에 따르면 최근 중국계 기업의 대형 M&A 주간사에 월가 IB가 한 곳도 포함되지 않은 것으로 나타났다. 대신 HSBC와 시틱은행(CCB), 중국 국부펀드 운영사인 중국국제투자공사(CICC) 등이 그 자리를 차지하며 중국계 주요 기업들의 M&A 업무를 싹쓸이했다.

금융시장정보 업체 딜로직에 따르면 올 들어 지난 20일까지 중국 기업의 해외 M&A 규모는 815억달러(약 100조6,000억원)를 넘어섰다. 최근 중국 국유기업인 화공그룹(CNCC)은 430억달러(약 52조3,700억원)에 세계 최대 농약 업체이자 3위 종자생명공학 기업인 스위스 신젠타를 인수했다. 올 들어 M&A 총액의 절반 이상을 차지하는 신젠타의 인수 주간사에는 메릴린치·골드만삭스·JP모건 등 월가 IB들을 제치고 HSBC와 중신은행이 선정되며 중국계 IB들의 약진을 이끌었다. 또 CICC는 54억달러 규모 가전 업체인 하이얼의 미국 제너럴일렉트릭(GE) 가전사업 부문 인수와 부동산ㆍ엔터테인먼트 업체 다롄완다그룹이 35억달러에 미국 영화사 레전더리엔터테인먼트를 인수하는 과정에서 주간사와 자문사를 맡기도 했다. WSJ는 이들 중국계 IB가 해외 M&A를 맡으며 자문 서비스는 물론 대출을 중개하며 수천만달러 이상의 수수료를 챙겼다고 전했다.

글로벌 M&A 시장에 뛰어든 중국 기업이 주간사나 자문사로 중국 IB를 선호하는 것은 '규제당국과의 친화력' 때문이다. 중국 IB들의 경우 반관은행의 지위로 규제당국과 적절한 유대관계를 유지하며 해외 투자에 나서는 기업의 시간과 비용을 절약할 수 있도록 하고 있다. 또 정치적 조류 변화를 감지하는 한편 지방정부와의 관계 강화를 통해 M&A 이후 사후관리가 용이하도록 하고 있다. 여기다 막대한 재원을 대출로 연계할 수 있다는 것도 강점이다. 경영컨설팅 회사 올리버와이먼은 "정부와의 관계, 규제대응 등에서 월가 IB들이 중국계 IB들을 따라갈 수 없다"고 지적했다.

중국계 IB들이 잇따라 글로벌 M&A를 성사시키며 쌓은 노하우도 강점이다. 글로벌 M&A 시장이 더 이상 서구 은행의 전유물이 아니라는 얘기다. 미국이나 유럽 은행과 비교해 수수료도 저렴하게 책정해 중국 기업들을 유인하고 있다.

뒷전으로 밀려난 월가 IB들은 피인수 기업 자문에 힘을 쏟고 있다. 모건스탠리는 하이난그룹에 인수되는 미국 소프트웨어 기업 인그램마이크로의 자문을 맡고 있고 골드만삭스도 하이얼에 가전 부문을 매각하는 GE와 손을 잡았다.

다만 중국계 IB들이 여전히 인적 구성 등에서 월가를 따라갈 수밖에 없는 만큼 복잡한 M&A 업무는 월가와 중국계 IB 간 합작이 이뤄질 것으로 WSJ는 전망했다. /김현수기자 hskim@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >