신종 코로나바이러스 감염증(코로나19) 확산에 따른 경제적 충격이 공급과 수요 쇼크를 넘어 대규모 해고로 번지고 있는 가운데 고위험 기업부채가 지난 2008년 글로벌 금융위기를 넘어서는 충격파의 트리거(방아쇠)가 될 수 있다는 지적이 나온다. 실물경제 위기가 금융권으로 전염되고 다시 기업들의 도미노 파산을 불러오는 악순환이 나타날 가능성이 있다는 뜻이다. ★관련기사 2·3면

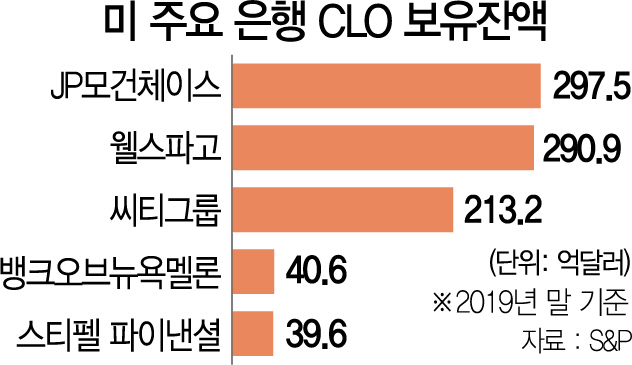

21일(현지시간) 글로벌 신용평가사인 무디스에 따르면 차입비중이 높거나 신용등급이 낮은 기업의 대출과 회사채 규모가 무려 2조8,000억달러(약 3,486조원)에 달한다. 월스트리트저널(WSJ)은 신용도가 낮은 기업대출(레버리지론)만 1조2,000억달러라고 전했다. 문제는 낮은 등급의 기업대출을 가공한 대출채권담보부증권(CLO)이다. CLO는 금융위기 때 부실 주택담보대출을 갖고 만든 부채담보부증권(CDO)과 같은 개념으로, 경기침체 시 대규모 부실이 발생할 확률이 높다. 이 경우 CLO에 투자한 금융사가 큰 손실을 입게 된다. 미국과 유럽에서 발행된 CLO만 약 7,000억달러다.

기업들의 부도 가능성을 의미하는 크레디트디폴트스와프(CDS) 프리미엄도 급등하고 있다. 최근 스탠더드앤드푸어스(S&P)가 ‘BBB’로 신용등급을 낮춘 보잉사는 지난주 CDS 프리미엄이 4.9%포인트로 4주 전에 비해 736% 올랐다. 마크 잰디 무디스애널리틱스 수석이코노미스트는 “고위험 기업부채는 금융위기 직전의 서브프라임 모기지 규모이며 여기에 큰 위험이 도사리고 있다”며 “빚을 못 갚든, 상환을 위해 고용과 투자를 줄이든 양쪽이 다 문제”라고 경고했다.

국내 상황도 비슷하다. 당장 산업계에서는 ‘4월 회사채 대란’ 우려가 나온다. 우리 기업들이 올해 갚아야 할 회사채는 모두 50조8,727억원으로 이 가운데 4월 한 달에 상환해야 할 물량은 6조5,495억원, 6월까지 14조6,000억원에 달한다. 현금으로 일부 상환도 하겠지만 신규 발행한 뒤 상환을 하는 만큼 조달시장이 얼어붙으면 기업들의 돈줄도 막힌다. 단기자금인 기업어음(CP)과 전자단기사채의 상황도 녹록지 않다. 다음달 19조2,699억원 규모의 만기가 돌아온다. 6월까지는 42조원이 넘는다. 상대적으로 안전하다는 평가를 받는 은행채 역시 안심할 수 없다는 분석이 나오고 있다.

/뉴욕=김영필특파원 김민경기자 susopa@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

susopa@sedaily.com

susopa@sedaily.com