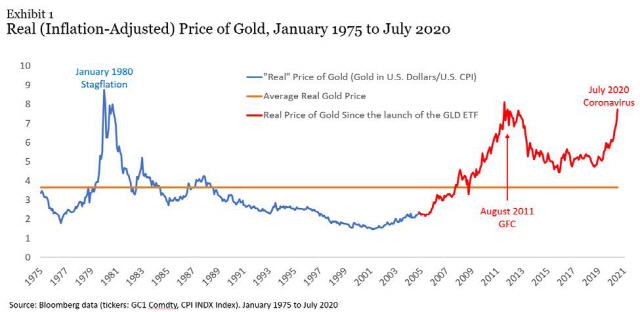

7년 만에 최대폭으로 떨어졌던 금값이 12일(현지시간)에는 0.3%(6.40달러) 오르면서 온스당 1,952.70달러에 거래를 마쳤습니다. 거래 초반에는 하락했지만 결국 상승 마감했는데요. 여전히 3,000달러까지 간다는 분석이 나오고 있어 금에 대한 관심이 높은 상황인데요.

앞서 달러와 금값, 해외주식 사이에 역의 상관관계가 있다는 얘기를 전해드린 바 있는데 이번엔 금에 관한 연구 보고서를 하나 소개해드릴까 합니다. 지난 7일에 나온 것인데요. 남부의 하버드라 불리는 듀크대의 캠벨 하비 교수가 주도해 쓴 글입니다. 그는 장단기 국채수익률 역전이 경기침체로 이어진다는 사실을 처음으로 밝혀낸 학자로 월가에서도 주목을 받고 있습니다. 전반적인 내용이 복잡하지만 아는 선에서 금 투자에 도움이 될 만한 부분을 전해드립니다.

정점 5년 뒤...금가격 -55%, -28%

마찬가지로 2011년에는 연방준비제도(Fed·연준)의 무제한 양적완화(QE)에 따른 걱정이 많았는데 2011년 8월부터 2016년 8월까지 인플레이션은 평균 1.2%였던 반면 금의 명목 가격은 28%, 실질 가격은 33% 떨어졌다는 것이죠. 그는 “현재 신종 코로나바이러스 감염증(코로나19)에 따른 재정과 통화정책이 인플레이션을 유발할 것이라는 우려가 많다”며 “금이 1980년과 2011년에 인플레이션에 대한 보상이 되지 못했다면 왜 지금 금이 인플레이션에 대한 보상이 될 것이냐”고 지적했습니다. 일반적으로 금이 인플레이션 회피 수단으로 여겨지고 있지만 과거의 사례를 보면 그런 게 아니었다는 뜻이죠.

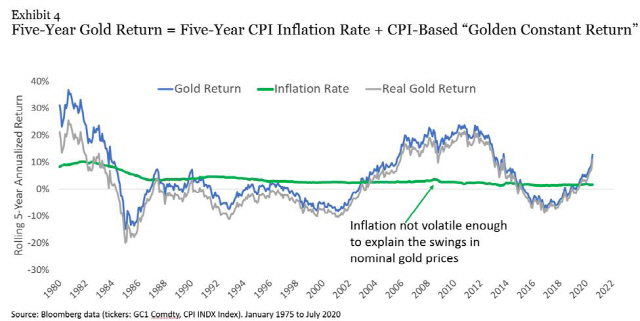

그는 또 인플레이션이 금의 수익률에 그다지 큰 영향을 주지 않는다고 강조합니다. 하비 교수는 “금이 어떤 면에서 매우 장기적인 관점에서 인플레이션 헤지 수단이라고 할지라도 5년 정도의 기간을 두고 보면 금의 수익률은 전적으로 금 가격변화에 의해 설명된다”고 했는데요.

아래의 그림을 보면 좀 더 이해가 쉽습니다. 5년 단위로 보면 인플레이션이 평탄해 금값이 변화를 설명하지 못한다는 말입니다. 옆으로 기다란 선이 인플레이션이고 파동 치는 게 금의 수익률입니다.

하비 교수는 “1959년 이후의 물가상승률을 보면 가장 높은 약 9%는 1982년 10월에 발생했다”며 “이는 1980년 1월 금값이 정점을 찍은 지 2년이 넘은 뒤”라고도 했습니다. 어쨌든 금값이 미래 인플레이션을 예측하는데 어느 정도 효용이 있다는 건데요.

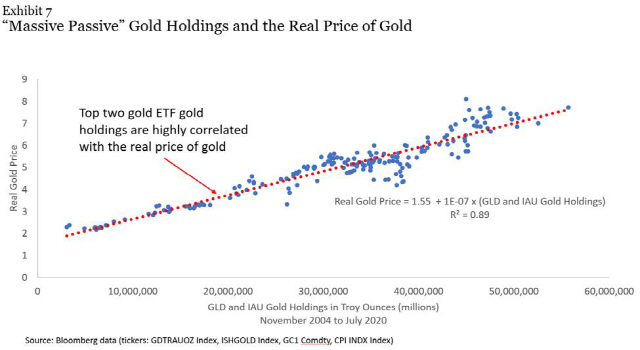

금 ETF 두 배 될 때마다 금값 두 배 될 수 있어

하비 교수는 그럼 금가격이 언제 떨어질 것이냐는 질문을 스스로 던집니다. 그는 이렇게 답을 하는데요. 점쟁이가 아니기 때문에 정확한 시점을 예측할 수는 없지만 금 투자에 관심 있는 분들은 참고하시면 좋을 듯합니다.

금리 오르거나 ETF 수요줄면 금값 하락

그는 또 “1980년과 2011년처럼 (지금도) 금값 인하로 가는 길은 간단할 수 있다”면서도 “ETF를 통한 금의 금융화는 수요 인플레이션을 일으키고 금의 실질 가격을 끌어올렸다”고 분석했습니다. 이어 “코로나19의 유산은 10년간의 인플레이션”이라며 “과거처럼 인플레이션에 대한 기대는 이미 금값에 반영돼 있다”고 덧붙였습니다. 1980년 1월 금값이 정점을 찍은 2년여 뒤에 최대 물가상승률이 나타났다는 앞의 내용을 다시 언급한 부분입니다.

/뉴욕=김영필특파원 susopa@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

susopa@sedaily.com

susopa@sedaily.com