미국 기업들의 감원 칼바람이 거센 와중에도 임금 상승세는 오히려 커지고 있다. 예상을 뛰어넘는 임금 상승 속도에 연방준비제도(Fed·연준)가 이달 연방공개시장위원회(FOMC)에서 최종금리를 더욱 높게 제시할 것이라는 분석이 나온다. 미국 경제를 ‘골디락스(뜨겁지도 차갑지도 않은 적정한 경기 수준)’로 끌고 가려는 제롬 파월 연준 의장의 행보도 험난해질 것으로 전망된다.

미 노동부는 2일(현지 시간) 11월 미 근로자들의 시간당 평균 수입이 10월 32.64달러에서 32.82달러로 0.6% 올라 전월(0.5%)보다 상승률이 커졌다고 밝혔다. 월가 예상치인 0.3%와 비교하면 두 배 높은 수치다. 마켓워치에 따르면 시간당 평균 수입 상승률은 8개월 연속 시장의 컨센서스를 초과했다. 연준의 금리 인상 효과가 시장의 예측보다 더디게 나타나거나 잘 드러나지 않고 있다는 의미다.

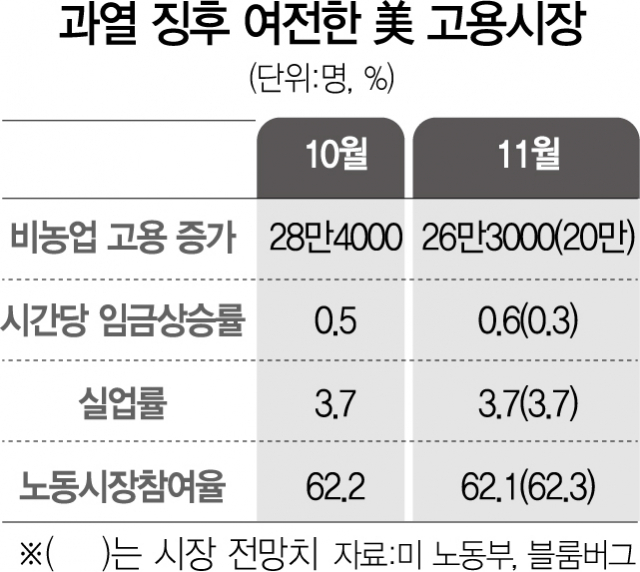

임금이 계속 오르는 것은 인력이 부족하고 일자리가 남아도는 상황이 계속되기 때문이다. 11월 농업 분야를 제외한 신규 고용 증가는 전월의 28만 4000명에서 11월 26만 3000명으로 일부 줄었지만 시장 전망치(20만 명)보다는 6만 명 이상 많았다. 실업률은 10월과 3.7%로 연준의 바람과 달리 높아지지 않았다. 애머스트피어포인트증권의 수석이코노미스트인 스티븐 스탠리는 11월 고용보고서에 대해 “연준이 경제를 식히기 위해, 특히 노동시장 여건을 개선하기 위해 할 일이 여전히 많이 남아 있다는 의미”라고 설명했다.

그럼에도 연준이 당장 12월 FOMC에서 기준금리를 또다시 0.75%포인트 올리지는 않을 것이라는 전망이 우세하다. 이미 파월 의장은 최근 브루킹스연구소 연설에서 “임금 상승세는 개선 징후가 확실치 않고 시간이 가도 연준의 인플레이션 목표치인 2%를 훨씬 상회하고 있다”면서도 “이르면 12월부터 기준금리 인상 속도를 줄일 수 있다”고 예고한 상태다.

이에 월가는 연준이 최종금리 전망을 높이는 방식으로 대응할 것으로 보고 있다. 블룸버그이코노믹스는 이날 보고서에서 “노동시장의 더딘 조정 추세를 고려하면 연준은 12월 FOMC에서 최종금리 예측을 5.25%로 올려야 할 수도 있다”고 전망했다. KPMG는 연준이 5.5%를 제시할 것으로 관측했다. 9월 FOMC에서 연준은 최종금리 중위값으로 4.6%를 제시했다.

이는 연준의 금리 인상이 생각보다 장기화할 수 있다는 뜻이기도 하다. 픽텟웰스매니지먼트의 미국 수석이코노미스트는 “인플레이션의 원인 중 노동시장에 초점을 크게 맞추고 있는 파월 의장에게 이번 고용보고서는 또 다른 경고음”이라며 “연준이 12월 0.5%포인트에 이어 다음(내년 2월) 회의에도 0.5%포인트 인상을 단행할 것”이라고 전망했다.

래리 서머스 전 재무장관은 연준이 현 시점에서 강경 대응에 나서지 않을 경우 경제가 걷잡을 수 없이 무너질 수 있다고 경고했다. 그는 “임금은 인플레이션의 가장 큰 척도”라며 “최종금리 6%가 현 시점에서 쓸 수 있는 시나리오”라고 고강도 긴축을 촉구했다. 그는 “어느 시점에서 경제가 부정적인 상황에 빠지면 눈사태처럼 커질 수 있다”고 우려했다.

인플레이션을 우려하는 목소리도 다시 커졌다. 노벨 경제학상 수상자인 폴 크루그먼 뉴욕대 교수는 트위터에서 “고용보고서 발표 직전보다 인플레이션 추세에 대해 훨씬 덜 긍정적이게 됐다”며 “지금은 인플레이션 비관론을 받아들여야 한다”고 경고했다. KPMG의 다이앤 스웡크 수석이코노미스트는 “인플레이션은 암과 같아서 치료하지 않으면 더 넓게 퍼지고 더 깊어진다”며 “고금리라는 치료제는 2023년이 험난할 것임을 의미한다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

rok@sedaily.com

rok@sedaily.com