167년 역사의 크레디트스위스(CS)가 같은 스위스 은행인 UBS에 인수되면서 글로벌 금융시장이 한 고비를 넘겼지만 다른 뇌관이 우후죽순처럼 나타나고 있다. 당장 이번 인수로 유럽 채권시장에 불똥이 튈 것이라는 우려와 함께 뱅크런이 발생할 경우 미국 내 약 200개 은행이 실리콘밸리은행(SVB) 식의 붕괴 위험에 처할 수 있다는 분석도 제기됐다.

19일(현지 시간) 스위스 당국은 UBS가 30억 스위스프랑(약 4조 2300억 원)에 CS를 인수한다고 발표했다. 17일 기준 CS 시가총액(74억 스위스프랑)의 절반이 안 되는 금액이다. 인수 지원을 위해 스위스국립은행(SNB)은 최대 1000억 달러의 유동성을 지원한다.

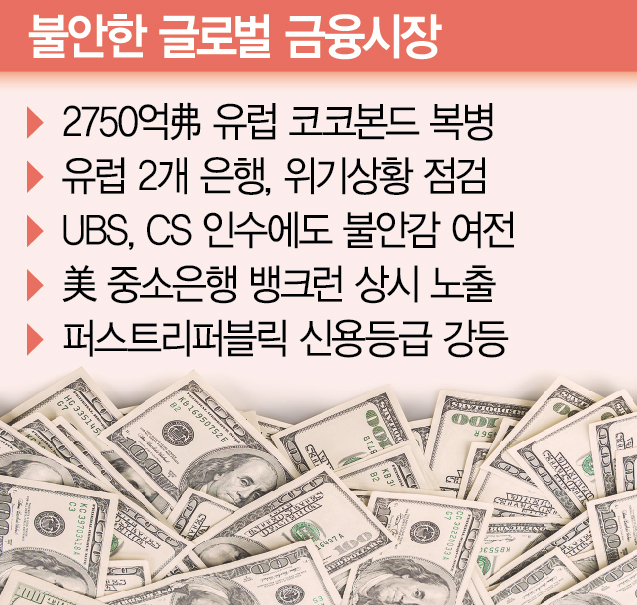

문제는 스위스 정부가 이번 인수 과정에서 160억 스위스프랑(약 22조 5000억 원)에 달하는 CS의 상각형 조건부자본증권(AT1) 가치를 ‘제로’로 만들기로 한 것이다. ‘코코본드’로 불리는 이 채권은 은행 위기 시 주식으로 전환되거나 보유자에게 손실을 입히는 방식으로 설계됐다. 은행이 정상적일 때는 투자자에게 비교적 높은 금리를 주지만 은행이 흔들리면 투자자는 큰 손실을 본다. 안전하다고 믿었던 스위스 2대 은행 CS의 AT1이 휴지조각이 되면서 2750억 달러에 달하는 유럽 AT1 시장 전체가 위험해질 수 있다.

특히 이번 인수에서 CS 주주들은 30억 스위스프랑어치의 UBS 주식을 받기로 했다. 통상 회사가 무너질 때 주주, 채권 보유자 순으로 손실을 입는데 이번에는 관례를 깼다. 주주보다 먼저 손실을 볼 것을 우려한 AT1 보유자들이 채권을 대량 투매할 수 있다. 이 같은 우려로 20일 독일 도이체방크 주가가 6% 이상 급락 출발하는 등 유로스톡스 은행지수가 3% 이상 내렸다. 이에 유럽중앙은행(ECB) 등은 공동성명을 내고 “주식이 손실을 흡수한 후 AT1을 상각하는 (원칙을) 지킬 것"이라며 진화에 나섰다.

미국 지방은행의 위기도 현재진행형이다. 뉴욕포스트에 따르면 최근 사회과학연구네트워크(SSRN) 경제학자들은 “만약 예금자의 절반만 예금을 빠르게 인출해도 186개 은행이 도산할 수 있다”고 추산했다. 이들 은행이 보유한 자산 가치가 크게 떨어져 뱅크런에 취약한 상황이라는 우려다.

다른 유럽 은행도 불안하다. 로이터는 “최소 2개의 유럽 주요 은행이 위기 전염 시나리오를 점검했고 미 연방준비제도(Fed·연준)와 ECB의 강력한 지원 신호를 기대하고 있다”고 전했다. 재무 상태가 양호하지만 '신뢰의 위기'가 덮칠 경우 앞날을 보장할 수 없으므로 안전판이 필요하다는 이야기다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

classic@sedaily.com

classic@sedaily.com