일본은행(BOJ)이 단행한 금융 완화 정책 수정의 여파로 10년물 일본 국채 수익률이 9년 만에 최고 수준으로 치솟았다. 세계 금융시장의 ‘큰손’인 일본의 장기금리 상승세에 각국은 긴장을 감추지 못하고 있다. 일본 투자자들이 전 세계 채권·주식시장에 넣어둔 약 4810조 원 규모의 자금이 국내로 회귀할 조건이 하나둘씩 갖춰지고 있기 때문이다. 특히 호주·네덜란드 등 일부 국가는 전체 채권 발행액 중 일본인이 보유한 비중이 10%를 상회해 ‘엔캐리 트레이드(금리가 낮은 엔화를 빌려 달러로 바꾼 후 해외에 투자하는 것)’ 자금 대이동에 대한 우려가 더욱 크다. 다만 일각에서는 단기간의 일본 투자 자금 회귀에 한계가 있다는 전망도 나온다.

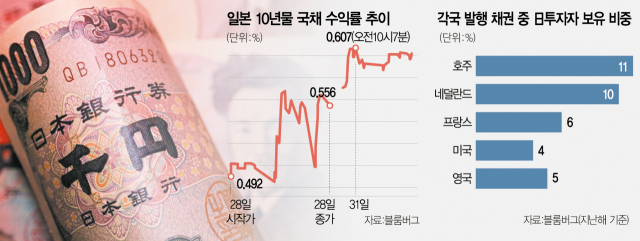

31일 블룸버그에 따르면 일본의 장기금리 지표인 10년물 국채 수익률은 오전 한때 0.607%까지 올랐다. 이는 2014년 6월 이후 약 9년 만의 최고치다. 앞서 28일 BOJ가 장기금리 변동 허용 폭의 상한을 사실상 1%까지 끌어올리자 10년물 국채 수익률은 27일보다 0.113bp 높은 0.556%로 상승 마감했다. 28일에 이어 이날도 채권 가격 하락을 회피하기 위한 채권 매도 움직임이 이어진 것이다. 이에 BOJ는 이날 약 5개월 만에 임시 국채 매입 공개시장 조작에 나섰다. 채권 매도로 인한 수익률 상승을 억누르기 위한 조치로 풀이된다.

심상치 않은 일본 국채 수익률에 촉각을 곤두세우는 것은 일본 통화 당국만이 아니다. 파이낸셜타임스(FT)는 루카 파올리니 픽텟 수석전략가를 인용해 “일본 자산의 대이동이 시작되고 있다”며 “BOJ의 정책 수정은 미국과 유럽 채권시장을 불안하게 한다”고 전했다. 일본 재무부에 따르면 지난해 말 기준 일본 투자자가 해외 채권과 증시에 투자한 금액은 531조 엔(약 4810조 원)에 이른다. 2013년 시작된 BOJ의 통화 완화로 엔캐리 트레이드가 활발해지면서 일본인들의 해외투자 금액은 지난 10년간 약 70% 늘었다.

국가별로 보면 일본 투자자가 전 세계 금융시장의 큰손임이 더욱 선명하게 드러난다. 블룸버그통신의 자체 분석에 따르면 일본 투자자들은 지난해 말 기준 호주와 네덜란드가 발행한 채권의 각각 11%, 10%를 보유하고 있다. 프랑스·미국 채권에서 일본 투자자가 차지하는 비중도 각각 6%, 4%에 이른다.

하지만 지금처럼 일본 국채의 수익률이 오르면 일본 투자자들이 해외투자에 느끼는 매력이 감소할 수밖에 없다. 해외 자산에 투자할 때는 통화가치 변동 위험을 고려해야 하지만 국내 자산은 그럴 필요가 없기 때문이다. FT는 29일 환 헤지가 적용된 미국 10년물 국채 수익률이 지난해 말 이후 일본의 10년물 국채 수익률보다 낮아졌다고 보도했다. 미국의 기록적인 금리 인상으로 환 헤지 비용이 커진 데 따른 결과다.

모히트 쿤마르 제프리스 이코노미스트도 FT에 “일본 투자자들은 지난 18개월 동안 외국 자산을 순매도했다”며 “일본 투자자들은 미국·독일 채권을 소유하기보다는 차라리 일본 국채를 사는 것이 낫다”고 말했다. 이밖에 최근 일본 경제와 증시에 모처럼 훈풍이 부는 것도 일본 투자자의 국내 회귀를 이끄는 요인이다. 이에 최근 국제통화기금(IMF)과 유럽중앙은행(ECB)은 일본 투자 자금의 대이동으로 국제 금융시장이 자금 유출에 직면할 수 있다는 경고를 내놓았다.

다만 일각에서는 일본 국채 수익률 상승과 일본 투자 자금 회귀에 한계가 있다는 지적도 나온다. BOJ가 아직 전면적인 통화정책 전환에 나선 것이 아닌 데다 단기금리도 마이너스(연 -0.1%)인 만큼 10년물 국채 수익률이 1%를 넘는 것은 쉽지 않을 것이라는 설명이다.

카막샤 트리베디 골드만삭스 통화전략가는 “엔화를 짓누르는 심리를 뒤바꾸기 위해서는 더 실질적인 정책 전환이 필요하다”며 “(주요국과 일본 간) 금리 차이가 상당해 일본 자산이 (단기간에) 대규모로 국내에 들어갈 가능성은 낮다”고 분석했다. 실제로 이날 오후 4시께 엔·달러 환율은 약 142.1엔으로 전날 대비 0.67% 상승(엔화 가치 하락)하며 약세를 보였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

youngkim@sedaily.com

youngkim@sedaily.com