인공지능(AI) 칩 시장을 사실상 독점하고 있는 엔비디아가 10년 내 시가총액 50조 달러(약 6경 9000조 원)에 달할 것이라는 관측이 나왔다. 스탠다드앤드푸어스(S&P) 500 전체 기업의 현재 시가총액(47조 달러)보다 더 큰 규모다.

테슬라와 아마존에 대한 초기 투자자로 유명한 제임스 앤더슨은 14일(현지시간) 파이낸셜타임스(FT)와 인터뷰에서 “엔비디아의 잠재적 가치는 이전에 본 것보다 훨씬 높아졌다”며 “AI가 고객을 위해 작동하고 엔비디아의 선두가 계속 유지된다면 충분히 가능한 일”이라고 말했다. 그러면서 “가장 낙관적인 결과는 엔비디아의 시가총액이 10년 안에 50조 달러에 도달하는 것”이라고 덧붙였다.

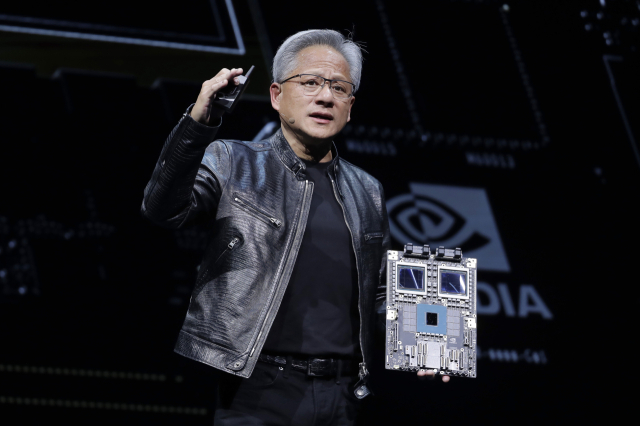

엔비디아는 챗GPT와 같은 생성형 AI의 붐과 함께 반도체 수요가 급증하면서 가장 크게 수혜를 입은 기업으로 꼽힌다. 실제 엔비디아의 주가는 올 들어 160% 이상 급등했으며 시가총액도 3조 달러를 넘어섰다. 엔비디아는 2018년 8월 애플이 사상 최초로 시총 1조 달러를 돌파했을 때 1500억 달러의 가치에 그쳤다. 하지만 6년 여 만에 기업 가치는 20배 이상 불어나면서 한때 마이크로소프트와 애플을 제치고 세계에서 가장 비싼 기업의 자리를 차지하기도 했다.

앤더슨은 영국 자산운용사 베일리 기포드에서 40년 가량 재직하며 기술 기업 투자자로 명성을 쌓았다. 테슬라와 아마존 등 주요 기술 기업의 초기에 투자해 막대한 이익을 거둔 것으로도 유명하다. 지난해부터는 이탈리아 아그넬리 가문의 지주사와 손잡고 링고토 인베스트먼트를 설립해 6억 5000만 달러 규모의 펀드를 운용하고 있다. 이 펀드에서 가장 비중이 높은 주식은 엔비디아다.

실제 앤더슨은 올해 초 투자자들에 보낸 서한에서 엔비디아의 미래 가치를 높게 평가하는 이유에 대해 구체적으로 짚었다. 우선 데이터센터 AI 칩 수요의 실질 성장률이 연간 약 60%에 달한다는 점이다. 앤더슨은 향후 10년간 데이터센터 관련 매출만 60% 성장하고 엔비디아의 마진이 변하지 않는다면 향후 10년간 주당 1350달러의 수익과 주당 1000달러의 잉여현금흐름이 창출될 것으로 내다봤다. 잉여현금흐름 수익률이 5%라고 가정할 경우 10년 후 엔비디아 주식의 가치는 2만 달러로 평가할 수 있으며 이는 시가총액 49조 달러로 환산된다. 다만 앤더슨은 이는 ‘가장 낙관적인 결과’로 확률을 10~15% 정도로 보고 있다.

앤더슨은 경로가 불안정할 가능성도 있으며 그 경우 엔비디아가 35~40% 하락한다고 해도 놀라지 않을 것이라고 덧붙였다. 다만 그럴 경우 그는 엔비디아를 추가 매수할 것이라는 입장이다. 앤더슨은 생성형 AI가 과장된 것이 아니냐는 질문에 대해 “좁은 의미에서 생성형 AI는 과장된 것일 수 있지만 자율 주행과 로봇 공학, 신약 개발 등 10년 안에 심각한 문제를 해결할 수 있는지를 봐야 한다”며 “그런 의미에서 (생성형 AI의 잠재력은) 과장광고와는 오히려 정반대”라고 말했다. 그러면서 “중요한 것은 AI뿐만 아니라 산업 혁신에 도달하는 장기간의 발전”이라며 “엔비디아는 조용하지만 확실하게 이 분야를 지원하고 제공하는데 앞장서고 있다”고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kmkim@sedaily.com

kmkim@sedaily.com