SK에코플랜트가 사업 포트폴리오를 강화해 기업가치 제고에 나선다. 기업공개(IPO)를 앞두고 우량자산을 내재화해 수익성을 끌어올려 높은 몸값을 받기 위한 것으로 풀이된다.

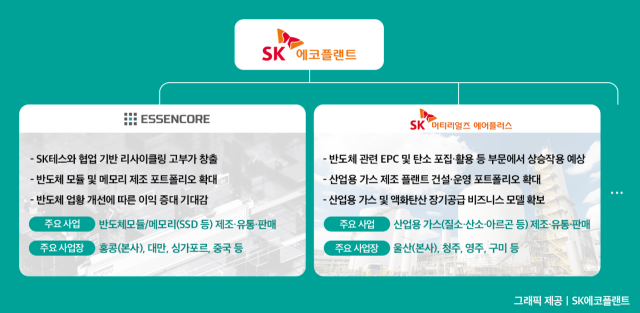

SK에코플랜트는 19일 반도체 모듈 기업 에센코어(Essencore), 산업용 가스 기업 SK머티리얼즈에어플러스 등 2개 기업의 자회사 편입을 추진한다고 밝혔다. SK는 우선 에센코어를 보유한 투자목적법인 에스이아시아(S.E.Asia) 지분 100%를 SK에코플랜트에 현물 출자하는 방식으로 제3자 배정 유상증자에 참여한다. 또 SK는 자회사 SK머티리얼즈에어플러스 지분 100%를 SK에코플랜트가 발행하는 신주와 교환한다. 자회사 편입은 임시주주총회, 신주 발행, 주식 교환 등 일련의 과정을 거쳐 완료될 예정이다.

에센코어는 홍콩에 본사를 둔 반도체 모듈 기업이다. DRAM 메모리 모듈을 비롯해 SSD, SD카드, USB 등 메모리 제품을 전 세계에 제조·판매하고 있다. 우수한 재무구조를 갖춘 기업으로 최근 반도체 업황이 개선되면서 이익 증대도 기대된다는 평가다.

SK머티리얼즈에어플러스는 반도체 산업 등에 활용되는 질소·산소·아르곤 등 산업용 가스를 제조, 공급하는 기업이다. 산업용 가스와 액화탄산을 장기 공급하는 비즈니스 모델로 안정적 이익 구조를 확보하고 있다.

SK에코플랜트는 이번 자회사 편입을 두고 환경 및 EPC(설계·조달·시공) 솔루션 사업과 시너지를 통한 질적 성장 기대감이 크다고 밝혔다. 에센코어는 반도체 리사이클링 분야에서, SK머티리얼즈에어플러스는 반도체 관련 EPC 및 탄소 포집·활용 등 친환경 기술 분야에서 상승작용이 예상된다.

에센코어의 경우 리사이클링 전문 자회사 SK테스(SK tes)와 협업을 통해 고부가가치 창출이 가능할 전망이다. SK테스가 수거한 메모리 부품 등을 에센코어가 재가공(Refurbish)해 판매하거나 에센코어 또는 연관 기업에서 나오는 전자·전기폐기물(E-waste) 등을 SK테스가 수거, ITAD(IT Asset Disposition, IT자산처분서비스)를 거쳐 재활용하는 형태다. 각 사의 글로벌 네트워크 역량과 물류 채널의 결합도 영업력 강화에 도움이 될 전망이다.

SK머티리얼즈에어플러스는 산업용 가스 제조 플랜트 건설·운영 측면에서 SK에코플랜트가 보유한 EPC 솔루션 역량과 좋은 협업 시너지를 낼 것으로 기대된다. 수요처가 집중돼 있는 산업단지나 고객사 인근에 설비를 구축하고 산업용 가스를 생산·공급하는 사업 특성 상 SK에코플랜트의 다양한 플랜트 설계·시공 역량과 결합, 활용이 가능하다. SK머티리얼즈에어플러스의 반도체용 산업용 가스 설비 시공을 SK에코플랜트가 맡는 식이다. 대규모 산업단지 개발을 통한 신규 고객 확장도 꾀할 수 있다.

SK에코플랜트가 추진해 온 탄소 포집·활용 및 액화 사업에서도 SK머티리얼즈에어플러스의 자회사 편입 효과가 점쳐진다. SK에코플랜트는 지난해부터 연료전지 발전 과정에서 나오는 배기가스에서 탄소를 포집해 액화탄산으로 활용하는 실증사업을 진행 중이다. 반도체 세정 등 활용처가 다양한 고순도 액화탄산을 제조, 판매 중인 SK머티리얼즈에어플러스와 연계가 가능하다.

SK에코플랜트 관계자는 “이번 자회사 편입으로 환경사업은 물론 반도체 인프라 및 관련 서비스 부문에서도 복합적인 시너지를 창출할 수 있을 것”이라며 “두 회사 모두 안정적인 수익 창출력 및 미래 성장성을 보유하고 있는 만큼 재무 안정성 제고 효과도 기대된다”고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com