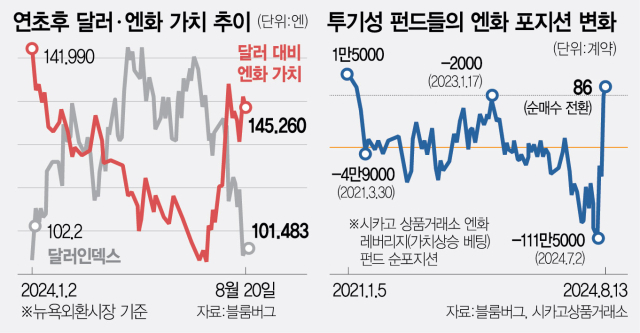

9월 미국 금리 인하 가능성에 무게를 둔 자금의 이동으로 달러화 가치가 올 들어 최저치를 찍었다. 반대로 금리 인상 기대감에 일본 엔화가 강세로 전환하면서 저금리 국가 통화를 빌려 고금리 국가 통화나 주식 등에 투자하는 ‘캐리 트레이드’도 변곡점을 맞고 있다. ‘엔캐리 트레이드’ 중심의 투자 전략에서 벗어나 달러를 팔아 브라질 헤알, 튀르키예 리라 등 신흥국 통화에 투자하는 ‘뉴 캐리 트레이드’ 흐름도 목격되고 있다.

21일 블룸버그통신과 니혼게이자이신문 등에 따르면 주요 6개국 통화 대비 미국 달러 가치를 보여주는 달러인덱스는 이날 한때 101.40 아래로 떨어져 올 들어 최저 기록을 세웠다. 인플레이션과 고용 등 각종 경기 지표에 미 연방준비제도(Fed·연준)가 9월 금리 인하에 나설 것으로 점쳐지면서 더 높은 금리의 신흥국 통화로 자금을 옮기는 움직임이 달러 가치를 끌어내리고 있다는 분석이 나온다. 시카고상품거래소(CME) 페드워치 툴에 따르면 연방기금금리 선물 시장은 9월 금리 인하 확률을 100%로 보고 있다. 이달 초 미국 고용 보고서 부진과 경기 침체 우려 이후 미국 주요 주가지수가 급락한 뒤 손실분을 대부분 회복한 가운데 달러 약세는 본격화하고 있다. 뱅크오브아메리카(BofA)의 아타나시오스 밤바키디스 외환전략책임자는 “시장은 연착륙과 연준의 금리 인하를 기대하고 있다”며 “이는 달러에 부정적”이라고 진단했다.

반대로 일본 엔화는 추가 금리 인상 기대감이 확산하며 강세를 띠고 있다. 지난달 초 달러당 161.94엔까지 떨어졌던 엔화 가치는 최근 144~145엔 대에서 거래되고 있다. 일본은행의 추가 금리 인상과 미국의 금리 인하 가능성, 양국 금리 차 축소로 인한 엔캐리 트레이드 청산 등으로 지난달 엔화 가치는 달러 대비 7% 이상 상승한 것으로 나타났다.

오랜 시간 ‘(상대적으로) 저렴한 통화’였던 엔화의 가치 조정이 이뤄지면서 더 높은 수익을 낼 수 있는 통화로의 자금 이동도 본격화하고 있다. 미국 씨티그룹은 이 같은 현상을 두고 “헤지펀드들이 뉴 캐리 트레이드를 위해 달러를 쓰고(팔고) 있다”고 짚었다. ‘사려는 대상’이던 미 달러가 다른 자산을 사기 위해 빌리는 저금리 통화로 바뀌었다는 것이다. 씨티그룹 FX투자 글로벌 책임자인 크리스티안 카시코브는 “미국 금리 인하 전망이 위험 선호를 자극했다”며 캐리 트레이드 전략을 활용하는 헤지펀드들이 엔화보다는 달러를 자금 조달 통화로 선택하고 있다고 설명했다. 헤지펀드들은 이달 5일부터 최근까지 달러를 빌려 마련한 자금으로 브라질 헤알과 튀르키예 리라 등 신흥시장 통화를 집중 매수하고 있다. 카시코브는 “브라질 헤알은 1년 가까이 약세를 보였으나 정책금리가 10.5%라는 점이 부각돼 인기를 끌고 있다”며 “지난주 자금 유입액은 평상시의 약 세 배로 늘었다”고 전했다. 블룸버그는 “신흥국 통화는 변동성이 커 선진국 통화에 비해 리스크가 높다”며 “최근의 자금 흐름은 달러 매도, 신흥국 통화 매수라는 ‘달러캐리 트레이드’로도 볼 수 있으며 시장 참가자들이 기꺼이 위험을 감수하고 있다”고 설명했다.

다만 달러 약세와 뉴 캐리 트레이드가 지속될지 여부는 지켜봐야 한다는 신중론이 적지 않다. 현재의 리스크 선호가 ‘미국 경제가 둔화해도 침체에 빠지지는 않는다’는 전제에 근거를 두고 있는 만큼 향후 나올 경제지표에 따라 상황이 달라질 수 있어서다. 23일 제롬 파월 연준 의장의 잭슨홀 연설 역시 금리와 관련한 단서가 제시될 수 있는 만큼 투자자들이 예의 주시하고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ssong@sedaily.com

ssong@sedaily.com