건설 경기 악화로 인한 미분양과 프로젝트파이낸싱(PF) 부실 여파로 주택도시보증공사(HUG)가 시행사나 건설사 대신 금융기관에 대출을 갚아준 대위변제액이 급증한 것으로 나타났다. 전세사기에 따른 전세보증과 함께 기업보증에 대한 대위변제액까지 늘어나면서 HUG의 재정 건전성 확보를 위한 대책 마련이 시급하다는 지적이 나온다.

24일 서울경제신문이 문진석 더불어민주당 의원실을 통해 HUG로부터 받은 기업보증현황에 따르면 2021년부터 2024년 7월까지 신용등급 위험 업체와 HUG가 체결한 기업보증건수는 총 3034건, 규모는 100조 8381억 원에 달했다. 신용등급 위험 업체는 HUG의 내부 기준에 따른 정상, 주의, 관찰, 경보 4단계 업체 중 주의~경보 단계인 업체를 말한다. 이 중 △주택분양보증‧주택임대보증 등 분양보증은 45조 1435억 원 △하자보수보증‧임대보증금보증 등 기타 기업보증은 51조 7528억 원 △PF보증 등 프로젝트파이낸싱보증은 3조 9418억 원이다.

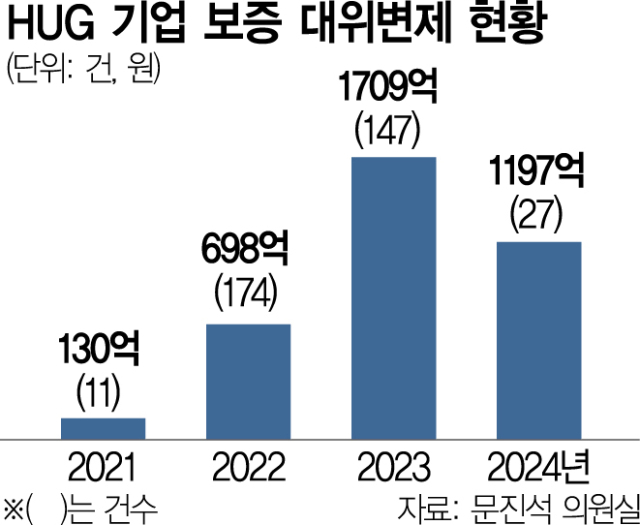

문제는 건설 경기로 인해 유동성 확보에 어려움을 겪는 신용등급 부실 업체가 늘어나면서 HUG가 금융기관에 돈을 대신 갚은 대위변제액이 늘어나고 있다는 점이다. 신용등급 위험업체에 대한 기업보증 대위변제는 2021년 130억 원(11건)에 불과했지만, 2022년에는 698억(174건)으로 5배 넘게 증가했다. 이후 지난해에는 1709억 원(147건)으로 폭등했다. 올해는 7월말 기준 1197억(27건)을 기록했다. 특히 태영건설 사태 등 PF부실 문제가 불거진 2023년부터는 분양보증, PF보증에서도 대위변제가 발생하는 등 기업보증 전반에 걸쳐 부실이 발생할 우려가 커지고 있다. 건설산업지식정보시스템에 따르면 올해 들어 8월까지 부도가 난 건설업체는 총 20곳(종합 7곳, 전문 13곳)으로 집계돼 지난해 9곳 대비 2배 이상 늘어난 상황이다.

4분기 부실 PF 정리, 대출 규제 등이 본격화 될 경우 경우 HUG가 받을 재정압박은 더욱 심화될 전망이다. 금융감독원에 따르면 유의·부실 우려가 있는 사업장 규모는 21조원으로 집계됐다. 이는 전체 PF 위험노출액(216조5000억원)의 9.7% 수준으로 금융 당국은 이달 말부터 부실 사업장에 대해 경·공매 등 정리에 돌입하기기로 했다. 게다가 HUG는 전세사기 여파에 따른 전세보증 대위변제로 여파로 지난해에만 3조 8598억 원의 당기순손실을 기록하는 등 2022년부터 2년 연속 대규모 적자를 내고 있다.

대위변제 채권 회수율이 급감하고 있다는 점도 HUG 재정 건전성의 큰 뇌관이다. 보증사고가 발생하면 HUG는 보증 가입자에게 대위변제하고 해당 물건에 대한 경·공매 등을 거쳐 채권을 회수한다. 하지만 서울을 제외한 부동산 시장이 살아나지 않고 있어 경·공매 등을 통한 회수율이 점차 낮아지고 있다. HUG의 대위변제 채권 회수율은 2021년 69%에서 지난해 13%로 급감했다. 올해는 7월까지 대위변제액 3조7804억원 중 5765억원(15%)만 회수한 상태다.

문진석 의원은 “금융‧재정당국이 부동산PF 옥석가리기와 대출 옥죄기에 나서고 있어 신용등급 위험 업체들의 부실 우려도 커지고 있다”면서 “정부가 채권발행, 현물출자, 재정구조 개선 등 HUG의 재정안전성 확보를 위한 모든 방안을 검토해야 한다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

manis@sedaily.com

manis@sedaily.com