22일(현지 시간) 미국 증시는 10년 만기 미 국채금리가 연 1.68%대로 내려오면서 상승세를 보였습니다. 특히 나스닥은 1.2% 올랐는데요.

월가에서는 당분간 국채 금리가 변동성을 보이겠지만 결국 우상향 쪽으로 갈 것이라는 의견이 많습니다. 짐 비앙코 는 “10년 물 국채수익률이 봄에 1.5%까지 내려갈 수 있지만 1년 내 2.5%까지 상승할 수 있다”고도 했죠.

어쨌든 경제가 살아나고 있고 인플레이션 우려는 계속되고 있습니다. 연방준비제도(Fed·연준)가 앞으로 어떻게 나올지도 불확실성이 커지고 있습니다.

다만, 연준이 시장의 기대와 달리 보완적 레버리지비율(SLR) 완화조치 연장 중단을 결정한 데서 알 수 있듯 국채금리를 신경쓰지 않는다는 점은 명확해졌습니다. 월요일이라 크게 달라진 건 없지만 시장 분위기를 간단히 알아보겠습니다.

인플레에 자신있는 연준…국채수익률은 관심 밖

JP모건 인베스트먼트 매니지먼트의 최고투자책임자(CIO) 밥 미쉘은 이날 블룸버그TV에 “연준이 SLR 조치를 연장하지 않은 것은 완화적 통화정책을 조이기 위한 첫발”이라고 밝혔습니다.

다시 한 번 SLR 관련 이슈를 정리해드리면 당초 월가에서는 규제완화를 연장해줄 수 있을 것이라고 봤습니다. 물론 SLR이 국채금리에 직접적으로 영향을 미치는 것은 작지만 심리적인 차원에서 도움이 될 수 있기 때문이죠. SLR 조치가 연장되면 은행들이 국채를 더 보유할 수 있다는 게 금융권의 주장이었죠.

미쉘 CIO는 이와 반대로 봤습니다. 큰 영향이 없기에 종료한 것이라는 얘기죠. 하지만 그 역시 종료 조치 자체가 긴축의 첫 발이라는 데는 의견을 같이 합니다. ‘3분 월스트리트’에서 전해드렸듯 SLR은 상징적 의미가 있었기 때문입니다.

이로써 연준이 시장혼란이 나타나지 않는 한 국채금리를 놔두겠다는 생각은 분명해졌습니다. 이는 결국 인플레이션이 일시적일 것이라는 연준의 예상이 뒤에 있다고 봐야 할 듯합니다.

즉 △적정 수준의 금리인상은 경기회복의 신호 △인플레이션이 일시적인 만큼 인플레 기대에 따른 금리 상승도 일시적 △경기가 좋아지는 상황에서 추가 완화적 조치를 취할 이유 없음 등의 판단이 어우러진 것이죠.

이대로라면 장기채 매입비중을 확대하는 오퍼레이션 트위스트 가능성도 낮아진다고 보는 게 맞을 것 같습니다. 물론 채권과 금융시장에 과도한 혼란이 발생한다면 언제든 꺼내들 수 있지만 최대한 아끼려고 한다고 보면 됩니다.

내년까지 금리인상 58%…인플레, 지난 20년 간 가장 큰 문제 61%

이렇다 보니 시장의 긴축 시점 전망은 갈수록 앞당겨지고 있는데요. 전날 나온 전미실물경제협회(NABE)의 설문결과를 좀더 자세히 들여볼 필요가 있습니다.

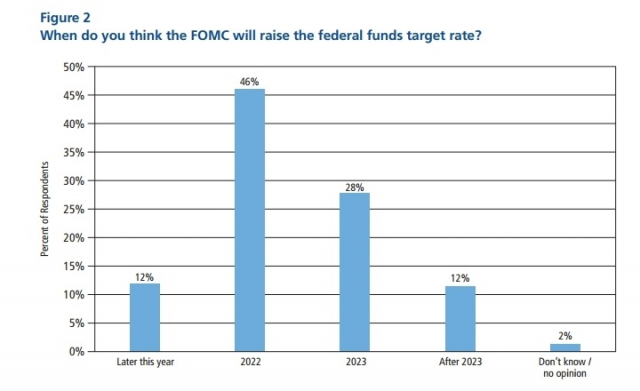

NABE가 경제전문가 205명을 대상으로 한 설문인데 내년에 연준이 금리인상을 한다는 전망이 46%로 가장 많았습니다. 2023년이 28%로 뒤를 이었고, 연준의 예측과 같은 2023년 뒤는 12%에 그쳤습니다. 올해 하반기도 12%였는데요.

중요한 건 어쨌든 올해 하반기나 내년까지 금리가 오른다는 예측이 58%로 절반을 넘는다는 점입니다. 시장의 인식이 그렇다는 얘기인데요. 연준의 얘기를 믿고 있는 사람은 12%, 열명 가운데 한명 정도입니다.

물론 당장 금리가 올라가는 건 아닙니다. 응답자의 72%는 지금의 통화정책이 적절하다고 답했습니다. 앞서 금리인상 전망도 빨라야 올 하반기죠.

추가로 인플레이션 우려가 지난 20년 간 가장 큰 수준이냐는 질문에 61%는 ‘그렇다’고 했고, 37%는 ‘아니다’라고 했습니다. 역시나 시장의 전망은 인플레이션이 예상보다 클 수 있으며 이 때문에 금리인상과 긴축이 빨라질 수 있다고 보는 셈입니다. 이와 관련해 뉴욕타임스(NYT)는 바이든 정부가 3조 달러 규모의 인프라 법안을 2개 분야로 쪼개 추진할 것이라고 전했는데요. 추가적인 돈풀기가 계속되는 겁니다.

중요한 것은 긴축과 인플레이션을 우려하는 예상이 갈수록 늘고 있다는 점입니다. 연준은 인플레이션에 대응할 수단이 있다고 강조하고 있는 상황입니다. 연준의 예측이 틀려 인플레가 생각보다 심각해지면 결국 금리인상에 나설 수밖에 없을 겁니다.

파월 의장, 23~24일 의회 증언이 관건

리치몬드 연방준비은행 총재인 토마스 바킨은 이날 블룸버그TV에 “미국 경제가 봄과 여름에 매우 강할 것”이라고 했는데요. 추가적인 완화정책은 없을 것이며 통화긴축에 대한 의견들이 많아질 수 있음을 시사한 것이죠.

보다 구체적인 것은 23일부터 24일까지 이어지는 제롬 파월 연방준비제도(Fed·연준) 의장의 의회 청문회 자리에서 드러날 겁니다. 파월 의장이 어떤 발언을 하느냐에 따라 시장이 다시 한번 출렁일 것인데요. 파월 의장의 의도도 중요하지만 시장이 어떻게 반응하느냐가 더 중요합니다.

갑작스러운 SLR 관련 결정에서 드러나듯 하루하루 상황이 달라지고 있습니다. 그만큼 경제여건이 빠르게 변하고 있다는 얘기인데요. 시장의 변동성과 불확실성이 커질 수밖에 없는 만큼 예측과 전망에 보다 신중할 필요가 있겠습니다. 23일 파월 의장의 발언은 ‘3분 월스트리트’에서 다시 짚어드리겠습니다.

/뉴욕=김영필 특파원 susopa@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >