“유럽중앙은행(ECB)이 기준금리를 4.5%에서 4.25%로 인하했다.” 지난 6일 ECB 통화정책회의에서 금리 인하가 결정되자 국내 언론들은 이 같이 보도했습니다. 아마 국내 주요 언론들 대부분이 비슷한 문장을 썼던 것으로 기억합니다. 물론 추가 설명이 따라오긴 합니다. 하지만 대체로 비슷하게 초점을 잡았습니다.

같은 사안인데 외신들이 쓴 표현에는 다소 차이가 있어 보입니다. 미국의 대표 경제지 월스트리트저널에 쓰인 기사입니다. “The ECB said it would reduce its key interest rate to 3.75% from 4%.” ECB가 금리를 4%에서 3.75%로 내렸다고 밝혔다는 것이죠. 금리 인하를 전달하는 것은 같지만 적시된 숫자가 다르다는 걸 아시겠나요? 파이낸셜타임스(FT), 뉴욕타임스(NYT) 등 기사도 WSJ와 비슷합니다. 대부분 4%에서 3.75% 내렸다는 내용을 중심으로 전달합니다.

그렇다면 누가 맞고 누가 틀린 것일까요. 이 같은 시선 차이는 어디서 오는 것일까요. 사실 정답이 있는 문제는 아닌 거 같습니다. 숫자 0.50%포인트(p) 차이가 뭐 큰 의미가 있을까라고 싶기도 한데요. 하지만 단순하게 보이는 숫자뒤에는 유럽 대륙을 둘러싼 금융 환경의 변화가 담겨있기도 합니다. 유럽 금리를 살펴보게 된 이유입니다.

◇기준금리?

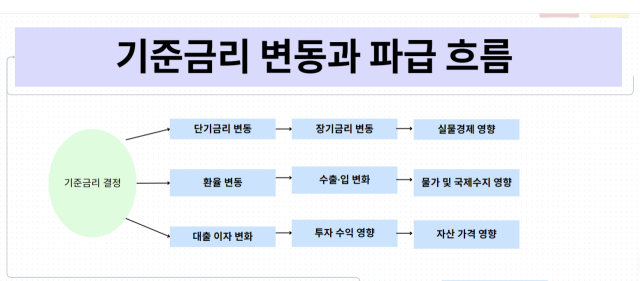

우선 기준금리부터 알아보죠. 기준금리는 중앙은행이 통화 정책을 펼칠 때 쓰는 정책(적인) 수단입니다. 한국은행(중앙은행) 같은 곳들이 나라마다 있는데 이곳에서 자기네 경기 사정에 맞게 돈의 양, 가격을 조절하기 위해 동원하는 수단이 이 금리입니다. 기준금리가 곧 정책금리인 이유입니다. 중앙은행이 기준금리를 정하면 즉각 영향을 주는 분야는 단기자금시장입니다. 단기, 말 그대로 짧은 시간을 두고 거래되는 시장입니다. 가령 은행 같은 금융기관이 잠깐 자금을 조달해서 쓰는 형식이 될 수 있겠죠. 중앙은행이 정한 기준금리는 단기자금 시장에 먼저 파급을 끼치게 되고 이후 줄줄이 뒤에 엮여있는 돈줄이 영향을 받으면서 일반 대중들이 흔히 접하게 되는 이자율이 움직입니다. 중요한 것은 기준금리는 단기금리라는 점입니다.

◇해외는 ‘기준금리’ 어떻게 쓰나?

한국에서 기준금리라고 불리는 것을 영어로 바꾸면 어떻게 될까요. 주요국 중앙은행, 유력 언론들의 기사 등을 보면, base rate(기준금리), policy rate(정책금리), interest rate(이자율), key rate(핵심금리), central bank rate(중앙은행금리) 등이 표현이 쓰입니다. 미국은 연방기금금리(fed fund rate)로 표현되는 것이 우리가 인식하는 기준금리입니다.

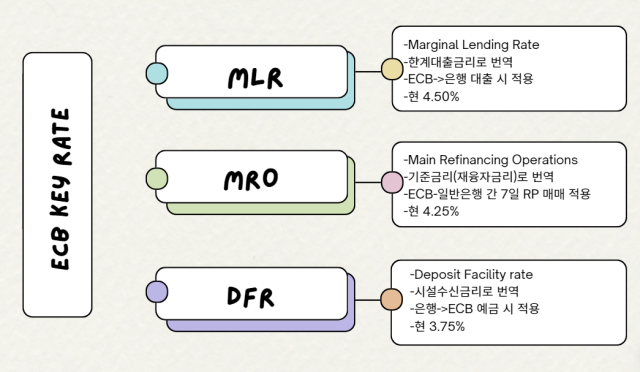

ECB는 자신들 정책금리를 ‘key interest rate’라고 소개합니다. ECB가 다소 독특한 것은 key rate가 세 부류로 나뉜다는 점인데요. MRO(Main Refinancing Operations, 재융자금리), DFR(Deposit Facility rate, 시설수신금리), MLR(Marginal Lending Rate, 한계대출금리)이 ECB의 key rate로 불리는 것들입니다.

말이 조금 어렵긴 한데요. 이들이 가지는 각기 적용되는 방식이 다릅니다. DFR과 MLR의 경우 일반은행이 ECB(중앙은행)에 돈을 맡기거나(DFR, 수신금리), 빌릴 때(MLR, 대출금리) 적용되는 이자율입니다. 하루짜리 거래들입니다. MRO는 일반은행이 ECB와 환매조건부채권(RP) 거래를 할 때 적용되는 금리입니다. RP(Repurchase Agreements)라는 건 일정 기간(보통 7일)을 두고 다시 사들이거나 넘긴다는 조건 아래 거래되는 채권을 뜻합니다.

이 세 가지 중 우리에게 기준금리로 번역되는 것이 바로 MRO입니다. 국내 경제금융기관 대부분은 이를 기준금리로 쓰고 있습니다. 우리 언론들도 이런 상황에 맞춰 보도했을 것으로 보입니다. 특히 최근 주요국들의 ‘기준금리’ 인하가 최대 관심사인 만큼 관련 기사들도 기준금리, MRO를 우선적으로 쓸 수밖에 없는 상황인 것이죠.

◇왜 MRO가 기준금리?

그런데 왜 ‘MRO=기준금리’가 됐을까요. 한 가지 ‘유력설’은 한국은행 기준금리의 작동 방식과 유사하기 때문이라는 설명입니다.

한국은행 기준금리는 7일물 RP를 거래를 기준으로 정해집니다. 한국은행이 시중 자금을 조절하기 위해 RP를 사들이거나 팔게 되는데, 이 과정에서 적용되는 금리가 곧 한국은행 기준금리라는 의미입니다. 이렇게 한국은행이 기준금리에 맞춰 RP를 거래하게 되면 단기시장의 이자율이 이 수준으로 맞춰지게 됩니다. 이것이 중앙은행의 통화정책이 작동되는 논리입니다.

다시 ECB로 돌아가죠. 세 가지 정책 금리 중 MRO가 7일물 RP 거래에 적용되는 금리라고 앞서 언급한 바 있는데요. 즉 한국은행 기준금리와 가장 유사한 구조가 MRO인 셈이죠. 그렇다 보니 MRO가 한국에서 기준금리로 번역되고 있다는 ‘유력설’이 있습니다.

◇MRO=기준금리, 번역의 문제?

하지만 단순 번역만의 문제로 보긴 힘들다는 생각도 듭니다. 왜냐면 실제 MRO는 유로존 단기시장에서 주요 금리로 작용해왔던 것이 사실이기 때문입니다.

사정은 이렇습니다. 앞서 유로존 정책금리는 세 가지가 있다고 말씀드렸는데요. 제가 생각할 때 가장 눈여겨 봐야 할 특징은 이들 세 금리가 다른 수준으로 결정된다는 것입니다. 이들이 각각 금리 레벨 수준으로 하단-중단-상단을 이루는 구조라는 뜻입니다. 가령 이번 ECB 회의에서 결정된 금리를 한번 보시죠. ▲DFR 수신금리 3.75% ▲MRO 한계대출금리 4.25% ▲MLR 기준금리 4.50%입니다. 이자율 수준에서 보면 가장 밑에 3.75%의 DFR(하단)이 있고 그 윗단에 차례대로 MRO 4.25%(중단)-MLR 4.50% (상단)로 쌓아 올리는 것과 같죠.

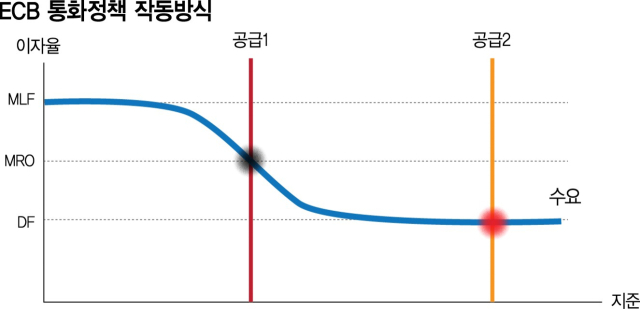

이런 상황에서 시중은행이 단기자금 시장에서 돈을 구하러 나섰다고 단순하게 가정해봅시다. A은행이 중앙은행에서 돈을 빌릴 경우 자급해야 하는 이자는 3%입니다. 그런데 B은행은 A에게 돈을 빌려주는 대신 5% 이자를 달라고 합니다. 그럼 A은행 반응은 어떻게 될까요. B은행의 이자율은 시장에서 의미를 가지지 못할 겁니다. 반대 상황도 마찬가지입니다. 시중은행이 중앙은행 계좌에 돈을 넣어두고 이자를 받아가는 경우를 생각해보죠. 중앙은행이 예금이자에 3%를 제시하는데 B은행이 2% 주겠다고 할 수 없습니다. 이 구조를 정리하면 ECB의 정책금리 중 수신금리인 DFR과 대출금리인 MLR이 단기시장 금리에 바닥과 천장이 되는 체계가 만들어지는 것이죠. 이 과정에서 단기시장 금리는 이들 중앙에 있는 MRO 수준으로 맞춰지게 됩니다. 이런 방식으로 시장의 시스템이 굴러가게 되면 당연히 MRO가 핵심 금리가 될 수밖에 없습니다.

위의 ‘ECB 통화정책 작동방식’ 그래프를 보면 이해하기 조금은 더 쉽습니다. X축은 돈의 수량(Q), Y축은 돈의 가격(P), 곧 이자율입니다. 수요 곡선과 공급 곡선이 만나는 지점이 있죠. ‘공급1’의 곡선과 수요 곡선이 만나는 지점 검정색으로 표시된 부분이 이 상황에서 만들어지는 단기시장의 금리입니다. 이 수준이 곧 MRO(재융자금리, 기준금리) 수준이라는 의미로 생각하면 됩니다.

이를 두고 조금 어려운 말로는 코리더(Corridor)라고 하는데요. 우리말로 표현하면 ‘금리 회랑’ 정도가 되는 거 같습니다. 즉 중앙은행이 설정한 범위(회랑) 내에서 금리 수준이 맞춰지는 방식이라는 뜻입니다.

◇외신, DFR을 벤치마크로 쓴다…왜

그런데 외신들이 ‘헤드라인’으로 뽑은 ECB 금리는 DFR, 즉 우리식으로 말하면 수신금리입니다. 영국의 파이낸셜타임스(FT)의 경우 유로존의 ‘벤치마크’라는 표현을 쓰기도 합니다. 우리가 생각하는 기준금리보다 수신금리를 더 주목하는 셈이죠. 왜 그럴까요. 결론부터 말하면 예전과 금융 환경이 달라졌기 때문입니다. 돈이 굴러가는 상황이 바뀌면서 통화 정책이 작동하는 시스템 또한 예전과 같지 않게 된 것이죠. 이 과정에서 DFR 수신금리가 중요한 잣대가 됐습니다.

계기는 2008년 글로벌 금융위기입니다. 이때 ECB 등 중앙은행들은 막대한 규모로 돈을 풀기 시작합니다. 꺼지는 경기를 살리려는 정책이죠. 주목할 것은 이 과정에서 은행들도 보유하는 자금 또한 늘어나게 됐다는 점인데요. 이렇게 막대하게 풀린 유동성은 시장 금리를 떨어뜨리게 됩니다. 자신의 주머니에 돈이 적지 않게 쌓여 있는데 밖에서 힘든 노력을 들여가며 돈 구하러 다니는 일이 이전보다 줄었기 때문이죠. 이런 상황에서 시장금리는 자연스럽게 유로존 정책금리 하단인 DFR 즉 수신금리에 맞춰지게 되는 것입니다.

위의 ‘ECB 통화정책 작동방식’ 그래프를 다시 보시죠. ‘공급1’은 유동성이 풍부하지 않던 과거 시기입니다. 이제 유동성이 늘어난다고 생각해봅시다. 돈의 공급이 ‘공급1’에서 ‘공급2’로 우측으로 이동합니다. 이때 수요 곡선와 만나는 점도 ‘빨간색’으로 옮겨지게 됩니다. 결국 이 단계를 거치며 떨어지는 시장금리는 DFR에 맞춰진다는 뜻입니다. 중앙은행이 타깃으로 수준으로 금리가 내려가는 상황으로 받아들이면 될 거 같습니다. 금리가 하단 바닥으로 향하는 이런 시스템을 ‘플로우(Floor)’라고 합니다. 현재 유로존이 굴러가는 주요 작동 구조입니다.

실제 ECB 유로단기금리(ESTR)는 13일 기준 약 3.6% 수준입니다. 한동안 약 3.9%에서 움직이다 3.6% 부근으로 떨어졌습니다. ECB가 결정한 DFR 수신금리가 4%→3.75%로 인하된 것과 같은 흐름을 보이는 것이죠.

정리하면 지금의 유로존 단기시장 이자율은 DFR 수신금리로 맞춰지는 경향이 있습니다. 위에서 기준금리는 곧 단기금리라고 언급한 적 있죠. 이를 종합하면 현 유로존에서 실질적으로 우리가 생각하는 기준금리 기능을 하는 것이 DFR 수신금리인 셈이죠. 금융 시장 관심이 DFR로 모여지는 것은 이런 논리입니다. 외신들이 DFR 수신금리를 헤드라인으로 뽑는 것도 마찬가지일 것으로 생각됩니다.

◇유로존 마이너스 금리, ‘기준금리’가 아니다?

혹시 ‘마이너스 금리’라고 들어본 적 있나요. 이자가 마이너스(-)라는 것인데요. 쉽게 생각하면 은행에 돈을 맡겼는데 은행이 예금자에게 이자를 주지 않고 보관료를 내라고 하는 꼴입니다. 설득이 잘 안되죠. 하지만 이런 무모한(?) 정책을 시도한 지역이 바로 유럽, 유로존입니다. ECB가 마이너스 금리를 선언한 것은 2014년입니다.

사실 경제학에서는 ‘제로금리하한’(ZLB)이라는 설명이 있습니다. (명목)금리가 0% 밑으로 내려갈 수 없다는 뜻인데요. 이렇게 금리 하단을 뚫어버린 정책을 곧 마이너스 금리인 셈입니다.

그런데 이 얘기를 왜 하나면, 당시 ECB가 정책 금리를 마이너스 영역으로 끌고 내려간 것이 바로 지금의 수신금리 DFR입니다.

유럽은 2008년 금융위기-2010년대 남유럽 재정위기 등을 거치면서 크게 흔들리게 되는데요. 이때 ECB가 나섭니다. 침체를 막기 위해 막대한 자금을 풀기 시작하는 것이죠. 하지만 당초 생각했던 만큼 경기 회복이 쉽진 않았던 거 같습니다. 중앙은행이 대규모 유동성 공급에 나섰지만 이 돈들이 실물 경제 영역으로 잘 전달이 되지 않았던 것이죠. 경제가 안 좋은데 큰 리스크를 감내하기 보다 차라리 중앙은행에 맡겨서 적은 이자라도 받겠다는 생각이 컸던 거 같습니다. 이때 중앙은행이 생각해낸 것이 수신에 마이너스 금리를 적용한 것입니다. 중앙은행에 돈 넣어두지 말고 기업 등 돈이 필요한 곳에 지원에 나서라는 의미입니다.

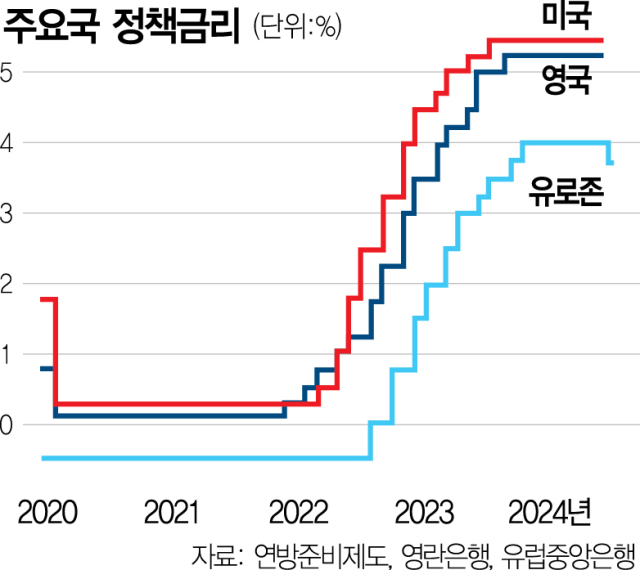

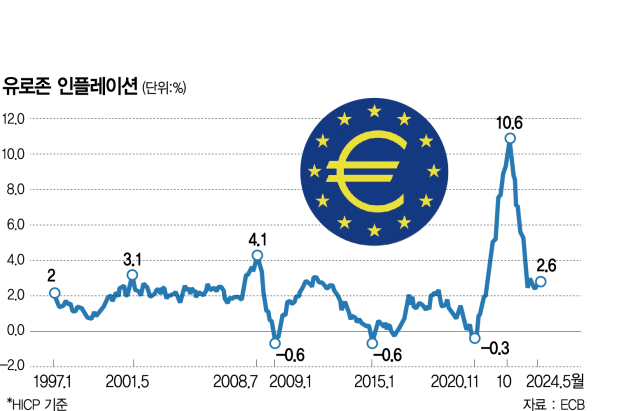

논란도 상당했습니다. 전통적인 경제 관념과는 크게 어긋난 것이기 때문이죠. 은행 수익구조를 박살 낼 것이다, 경제 거품만 일으킨다, 외환 시장의 혼란을 초래한다 등과 같은 지적들이 줄을 이었습니다. 여러 논란 속에서 유럽의 마이너스 금리 시대는 2022년 막을 내립니다. 러시아의 우크라이나 침공으로 물가가 급등하자 ECB는 그들의 실험을 접고 맙니다.

(참고로 올해 일본을 끝으로 전 세계 마이너스 금리 시대의 종료를 알렸습니다.)

◇마이너스 금리 실험, 그 결과는?

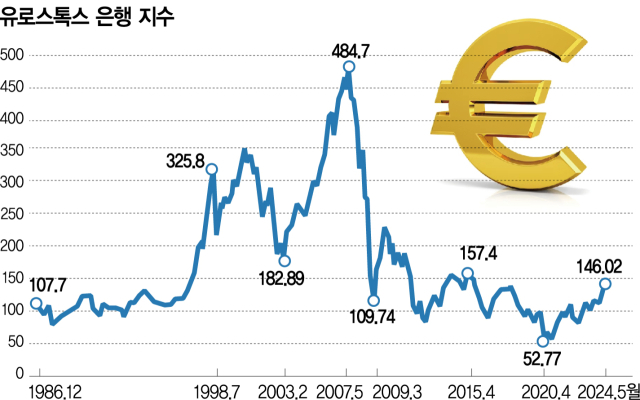

마이너스 금리에 대한 전문가들의 평가는 엇갈리는 거 같습니다. 생각보다 은행 수익에 부정적이지 않았다는 분석이 있는 반면 자산 시장 왜곡 등 부작용이 심각하다는 지적도 많습니다. 여기서 하나씩 다 언급하진 않으려 합니다. 이것만으로도 경제학자들은 수십페이지의 논문을 써내고 있습니다. 이애 위, 아래 일부 그래프들을 참고하시면 되지 않을까 싶습니다. 유럽 은행의 주가 지수와 유로존 GDP 추이 등입니다. 다만 큰 논란 속에서도 통화 정책의 수단을 늘렸다는 의미는 확실히 있는 거 같습니다.

미 연준도 한때 마이너스 금리 도입을 검토했다고 합니다. 특히 도널드 트럼프 전 대통령이 마이너스 금리 정책을 원했던 것으로 알려지죠. 벤 버냉키 전 연준 의장은 자신의 책 ‘21세기 통화정책’에서 마이너스 금리를 이렇게 설명하고 있습니다. “조심스러운 사정을 모두 이해하지만, 마이너스 금리를 아예 논외로 치부하는 것은 현명한 일이 아니라고 생각한다. (중략) 극단적인 경우가 아니더라도 마이너스 단기금리를 아예 고려조차 하지 않는다면 연준이 QE(양적완화)나 다른 방법을 통해 장기금리를 아주 낮은 수준으로 관리하는 일이 예상 외로 어려운 일이 될 수도 있다.”

◇앞으로 유로존 금리 작동은?

그렇다면 ECB 통화 정책 구조는 향후에도 지금과 같을까요. 당연히 단언하기 힘들겠죠. 다만 금융시장 환경이 또 바뀌고 있다는 것은 분명해 보입니다. 은행들이 쌓아둔 이른바 초과유동성이 줄어들고 있기 때문입니다. 실제 블룸버그를 보면 ECB의 초과유동성 규모는 올 3월 기준 약 3조 5000억 유로 수준으로 집계됩니다. 2022년 4조 7000억 유로 수준에서 떨어진 것이죠. 아래 그래프는 이런 상황을 보여줍니다.

물론 과거에 비하면 아직 상당한 수준인 것은 맞습니다. 급작스러운 변화가 있을 거 같지도 않습니다. 하지만 유동성 변화에 따라 ECB 역시 적절하게 대응해 나갈 것으로 보입니다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kingear@sedaily.com

kingear@sedaily.com