㉟부담부증여

주택 같은 부동산을 증여할 때 흔히 사용하는 방식이 ‘부담부증여(負擔附贈與)’입니다. 용어가 다소 어렵지만, 증여할 때 부담(빚)까지 함께 넘긴다고 생각하면 됩니다. 가령 아버지가 아들에게 10억 원 짜리 아파트를 물려줄 때 해당 아파트의 전세 보증금(빚) 6억 원을 함께 넘기는 것입니다. 부담부증여를 하면 채무액을 증여자산가액에서 빼고 증여세를 산출하므로 세 부담이 적습니다. 위의 사례라면 아들은 4억 원 상당을 증여받는 것이므로 아파트 한 채 증여(10억 원)를 받을 때 보다 증여세 부담이 덜 합니다.

전세 보증금은 부채…주택 물려준 부모는 양도세 부담해야

하지만 누군가 자신의 빚을 인수한다면 해당 빚만큼 이득을 보게 됩니다. 이런 부채의 이전은 유상 양도이므로 양도소득세 과세 대상입니다. 위의 사례를 본다면, 아버지가 전세 보증금 6억 원을 양도한 데 대한 양도세를 내야 하는 것입니다. 그럼 부담부증여는 늘 절세할 수 있는 묘책이 될까요. 사례를 통해 비교 분석해 보겠습니다.

부담부증여는 분명 증여세를 줄이는 효과가 있습니다. 세금 매기는 기준인 과세표준이 쪼개질수록 세금 부담이 덜 합니다. 정부가 2023년 세법 개정에서는 부담부증여의 경우 양도세의 취득가액 계산을 실거래 가액에서 기준시가로 개정한 이유도 세수 감소를 우려했기 때문입니다. 취득 가격이 낮을수록 시세 차익이 커져 세금을 더 매길 수 있죠.

위의 사례(시가 10억 원·전세금 6억 원)에서 아버지가 해당 아파트를 3억 원에 취득했다면 그가 부담해야 할 양도차익(취득가액-양도가액)은 어떻게 계산할까요. 부담부증여 때 양도세는 전체 증여재산에서 차지하는 채무비율을 곱해서 산출합니다. 취득가액은 채무 비율이 60%이므로 ①1억8000만 원(3억 × 60%)이고, ②양도가액은 6억 원(시세 10억 × 60%)입니다. 취득가액의 기준 금액은 시세가 아닌 기준시가(공시가격)입니다.

②에서 ①을 뺀 4억2000만 원이 양도차액이 됩니다. 아무런 소득 공제가 없다고 가정하면 4억2000만 × 세율 38%(누진공제 1994만 원)이므로 1억3966만 원의 양도세가 산출됩니다.

이번에는 아들이 내야 할 증여세를 계산해 보겠습니다. 아파트 시가에서 전세금을 뺀 증여자산가액 4억 원에다 5000만 원의 증여 공제를 제외한 3억5000만 원이 과세표준이고, 여기에 세율 20%(누진공제 1000만 원)를 곱하면 6000만 원이 산출 세액입니다. 결국 부담부 증여로 인한 세금 총액은 증여세 6000만 원과 양도세 1억3966만 원을 합친 1억9966만 원입니다.

증여자의 양도세가 전체 세 부담 차이를 가른다

이번에는 부담부증여가 아니라 아파트를 통째로 아들에게 증여하는 경우를 살펴보겠습니다. 증여자산가액인 10억 원 에서 증여공제 5000만 원을 제외한 9억5000만 원이 과세표준입니다. 여기에 30% 세율(누진공제 6000만 원)을 곱해서 산출한 세금은 2억2500만 원입니다.

두 사례를 비교해보면 부담부증여의 세 부담이 2200여 만 이상 적다는 것을 알 수 있습니다. 특히 증여세 공제는 세법상 거의 없다시피한 반면 양도세는 최대 80%에 이르는 장기보유특별공제가 있어 실제 세 부담은 위의 계산 사례보다는 덜하면 덜하지 더 하지는 않을 것입니다. 결국 부담부증여는 증여자가 부담하는 양도세의 많고 적음이 절세의 관건이 되는 것입니다.

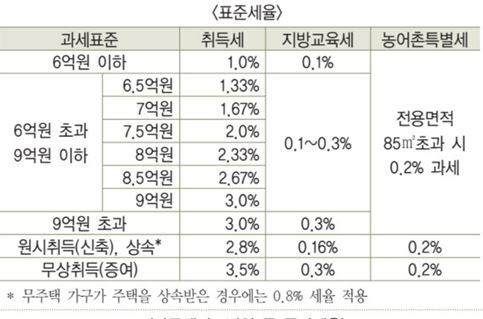

수증자인 아들이 내야 할 취득세도 유리합니다. 채무의 이전은 유상 양도이므로 일반적인 취득세율 1~3%를 적용 받기 때문입니다. 무상으로 취득하는 증여 취득세율은 3.5%로 유상 취득에 비해 높습니다. 부담부증여시 때의 취득세는 채무에 대해서는 일반 세율이, 증여 분에 대해서는 증여 취득세율이 각각 적용되고 이를 합산합니다.

양도세 중과 한시 유예…다주택자에 유리한 측면도

하지만 아파트의 시세 차익이 크다면 부담부증여 때 세 부담이 더 많을 수 있다는 데 주의해야 합니다. 증여세는 확실히 줄어들지만 전체 세금 가운데 양도세 부담이 크게 늘어나 일반 증여보다 총 조세 부담이 커질 수 있습니다. 단순하게 생각해서, 시세 차익이 10억 원을 넘으면 45%의 최고 세율이 적용되는데요, 이는 증여 재산 30억 원을 초과할 때 적용되는 최고 세율 50%와 엇비슷합니다. 또 시세차익의 절대 금액은 적더라도 시세차익 비율이 높을수록 부담부증여의 세 부담이 높을 수도 있습니다.

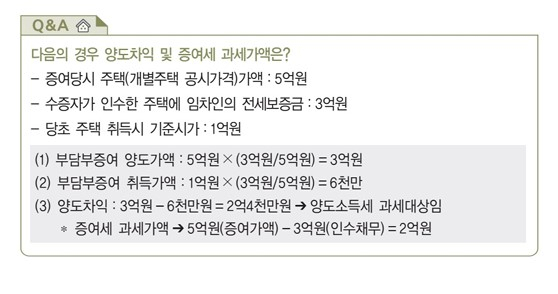

위 그림은 국세청의 ‘주택과 세금’에서 예시한 부담부증여 시 양도세와 증여세 산출법입니다. 이 경우 부담부증여로 인한 세금 총액은 증여세 2000만(1억5000만 × 20%-1000만)과 양도세 6856만 원(2억4000만 × 35%-1544만)을 합친 8856만 원인 반면 통째로 증여할 때의 증여세는 8000만 원(4억5000만 × 20%-1000만) 입니다. 부담부증여로 인한 세 부담이 더 많은 사례인 것이죠. 시세 차익이 4억 원으로 적은 것으로 보이지만 시세차익 비율(5배 상승)이 높은 게 원인입니다.

다만 양도세 중과세가 한시 유예된 상황이어서 다주택자가 자식에게 부담부증여하는 것이 다소 유리할 수도 있습니다. 또 양도세 비과세 대상인 1주택자 또는 일시적 2주택자가 부담부증여하는 것은 절세의 최상책이지만 현실적 사례는 적을 것으로 추정됩니다. 증여자가 주거할 주택까지 미리 증여하기란 쉽지 않죠. 부담부증여 다주택자가 세금을 어떻게든 줄이면서 주택을 물려주려는 경우가 많습니다. 결국 부담부증여와 일반적인 증여 때의 세 부담 총액을 시뮬레이션으로 산출한 뒤 최적의 선택을 하는 게 중요하겠습니다.

세금보다 더 무서운 국세청 사후 관리…증여추정에 가산세 폭탄

부담부증여는 사실 당장의 세금 부담 보다는 세금을 낸 이후가 문제라는 데 주의가 필요합니다. 증여자가 양도세, 수증자가 증여세를 납부하는 것으로 끝나는 것이 아닙니다. 부담부증여는 증자가 빚을 실제 인수하고 상환한다는 전제로 허용되는 조건부 증여 방식입니다.

상속증여세법에 따르면 가족끼리 부담부증여의 경우 수증자가 채무를 인수하지 않은 것으로 일단 간주하고 수증자의 증여세 신고 때 채무 인수액에 대해 국세청이 전산망에서 별도로 사후 관리를 합니다. 즉 넘겨 받은 채무를 증여자가 대신 갚아주는 것은 아닌지 두 눈 부릅뜨고 지겨본다는 것입니다. 가령 자식에게 넘긴 주택담보대출을 아버지가 대신 갚아준다면 증여세 탈루 사실을 스스로 밝히는 것이나 다름없습니다. 해당 주담대는 반드시 수증자인 자녀가 갚아야 합니다. 시간이 많이 흘렀다고 해서 안심하다간 증여 추정 원칙에 따라 가산세 폭탄까지 날라올 수 있습니다.

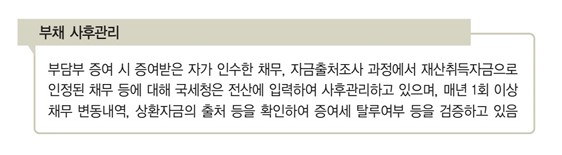

아래 그림 내용은 국세청 발간 ‘주택 세금’에 적시된 부담부증여 때 사후 관리 방안입니다. 매년 1회 이상 채무 변동 내역, 상환 자금의 출처 등을 확인해 증여세 탈루 여부를 검증한다고 적시하고 있습니다.

또 수증자가 자력으로 상환했다는 것을 소명해야 하는 경우도 있습니다. 명확한 자금 출처가 없는데도 채무를 상환한 경우에는 증여추정 원칙에 따라 증여세가 과세될 수 있습니다. 앞서 ㉞에서 설명한 것처럼, 차용증 하나 썼다고 해서 적정한 자금 출처로 인정받지 못하는 것과 흡사합니다.

이와 함께 빚을 떠넘긴다고 해서 무조건 부담부증여가 가능하지는 않습니다. 부담부증여의 요건은 ①증여일 현재 채무여야 하고 ②증여자산에 담보된 채무여야 합니다. 요건 ②는 쉽게 말해 제3자의 채무를 주택과 함께 증여하면 부담부증여로 인정하지 않는다는 것입니다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

chans@sedaily.com

chans@sedaily.com