두산인프라코어(042670) 매각 예비입찰을 앞두고 현대중공업그룹 계열회사인 현대건설기계(267270)의 참여 여부에 관심이 쏠리고 있다. 현대중공업 측에서는 “공식적으로 인수를 검토하지 않고 있다”는 입장이지만 올 상반기에만 현대건설기계의 보유 현금이 6,000억원 이상 늘어났다는 점, 일찌감치 인수 자문단을 꾸려 준비를 해왔다는 점 등에서 결국 참전 가능성이 큰 것으로 전망된다. 두산그룹과 매각 주관사인 크레디트스위스(CS)는 28일 예비입찰을 진행할 예정이다. 더불어 이번 매각이 성공적으로 마무리되면 두산 그룹 구조조정도 일단 큰 고비를 넘길 전망이다.

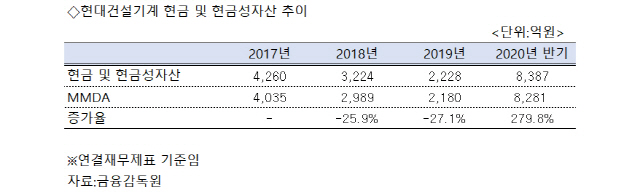

27일 금융감독원에 따르면 올해 상반기 말 기준 현대건설기계의 현금 및 현금성 자산은 8,387억원으로 지난해 말과 비교해 279.8% 증가했다. 현대중공업에서 분할·설립된 2017년 당시 4,035억원으로 시작해 꾸준히 줄여오던 현금 및 현금성 자산을 올 상반기에만 6,159억원 늘렸다. 이 중 98.7%인 8,281억원이 언제든 꺼내 쓸 수 있는 수시입출금식 저축성예금(MMDA)에 들어가 있다.

인수·합병(M&A) 업계에서 인프라코어 인수전에 현대건설기계의 참전을 기정사실로 받아들이고 있는 것도 이 때문이다. 이미 현대건설기계는 삼일PwC에 인수 자문을 일임한 뒤 입찰 참여를 검토해 왔다. 인프라코어 경영권의 몸값이 1조원 안팎으로 예상되는 것을 감안하면 충분한 실탄도 확보한 셈이다. 통상 M&A에서 계약 가격의 50~60% 가량은 대출 등 인수금융을 통해 조달한다. 산술적으로만 계산하면 현대건설기계는 1조원 중반대에 달하는 몸값을 써낼 수 있는 여력을 갖춰놓은 것이다.

관련기사

독과점 심사 등 기업결합의 문턱이 비교적 낮은 것도 현대건설기계의 참여 가능성을 높이는 한 요인이다. 정부의 한 관계자는 “국내 시장에 해외 건설기계 제조기업의 브랜드가 이미 많이 들어와 있는 만큼 경쟁 제한성 문제는 없는 것으로 보인다”고 말했다.

국내 대형 사모펀드(PEF) 운용사들도 참전 채비를 갖춘 것으로 보인다. 현재 MBK파트너스와 한앤컴퍼니, 글랜우드프라이빗에쿼티(PE) 등 국내 내로라하는 대형 사모펀드(PEF)가 인수의향서(LOI) 제출을 준비하고 있는 것으로 알려졌다. 인프라코어가 방위산업체로 지정돼 있고 국가 핵심기술까지 보유하고 있는 만큼 해외 기업이나 글로벌 PEF가 인수전에 참전할 가능성은 낮다.

한편 현대건설기계가 인프라코어 인수에 성공하면 단숨에 ‘글로벌 빅5’ 건설기계 제조업체로 도약할 것으로 보인다. 2018년 기준 두산인프라코어의 시장점유율은 3.7%로 9위, 현대건설기계는 1.5%로 20위에 이름을 올리고 있다. 인프라코어를 인수하게 될 경우 시장점유율이 5.2%로 세계 5위인 볼보건설기계(5.2%)와 어깨를 나란히 하게 된다. /김상훈기자 ksh25th@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >