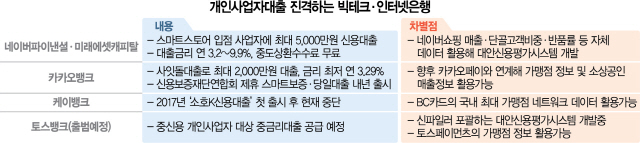

‘네이버표’ 신용 대출이 베일을 벗었다. 네이버파이낸셜이 네이버쇼핑에 입점한 중소사업자의 매출 흐름과 단골 비중·고객 리뷰 등을 평가해 자체 신용 등급을 매기고 미래에셋캐피탈을 통해 대출을 내주는 구조다. 사업성을 평가할 데이터나 금융 이력이 부족해 은행 대출이 어려웠던 온라인 개인 사업자를 겨냥했다. 담보·보증 일체 없이 최대 한도 5,000만 원, 최저 금리 연 3.2%라는 파격적인 조건도 내걸었다. 입점 사업자의 판매 실적, 소비자 반응, 반품률 등을 실시간으로 볼 수 있는 네이버라서 가능한 서비스다.

네이버가 겨냥한 중금리 개인 사업자 대출은 금융권의 차세대 격전지로 꼽히는 시장이다. 가계 대출 규제 심화, 손쉬워진 온라인 창업, 포용적 금융을 강조하는 정부 기조와 맞물려 성장 가능성이 크기 때문이다. 기존 신용 평가의 한계로 전통 금융사가 취급하지 못한 대출 사각지대 또한 여전히 넓어 빅테크가 가장 먼저 노리는 시장이기도 하다. 카카오와 내년 출범 예정인 토스뱅크도 개인사업자 대출 준비에 드라이브를 걸고 있다.

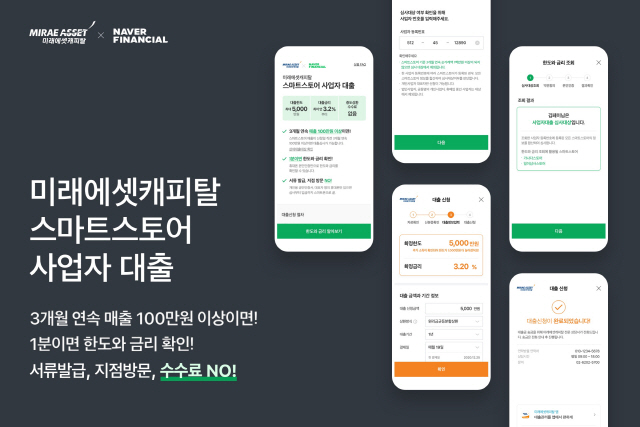

네이버의 금융 자회사인 네이버파이낸셜은 네이버 스마트스토어 입점 사업자 전용 신용 대출 상품 ‘미래에셋캐피탈 스마트스토어 사업자대출’을 1일 출시했다. 통장·결제 등 공격적으로 금융 사업을 확장해온 네이버파이낸셜이 대출 시장까지 진출하기 위해 1년 넘게 준비해온 서비스다. 네이버파이낸셜은 미래에셋캐피탈의 지정대리인으로서 대출 심사·중개를 맡고 실제 대출은 미래에셋캐피탈이 내준다.

네이버파이낸셜은 이번 대출 서비스를 위해 대안 신용 평가 시스템(ACSS)을 새로 만들었다. 기존 신용평가사의 금융데이터에 더해 스마트스토어에만 있는 판매자의 매출 흐름, 단골 비중, 고객 리뷰, 방문자 수, 반품률 등 각종 실시간 데이터를 활용한다. 이를 통해 창업 초기여서 매출·세금 등의 재무 정보가 없거나 담보로 잡을 매장도 없어 은행 대출이 어려웠던 온라인 중소 사업자의 대출 문턱을 대폭 낮췄다. 네이버파이낸셜은 새로운 자체 신용 평가를 적용하면 기존에는 아예 대출이 불가했거나 연 15~24% 금리를 책정받았던 개인 사업자 38만 명에게 연 3.2~9.9%의 금리로 대출을 내줄 수 있다고 본다.

개인 사업자 대출 경쟁은 더 치열해질 것으로 전망된다. 전통 금융사와 전혀 다른 성격의 데이터로 무장한 빅테크들이 대출 시장에 진출하면서 가장 중점적으로 노리는 틈새시장이어서다. 시장 규모도 상당하다. 나이스평가정보에 따르면 올 6월 말 기준 개인 사업자 대출 차주가 보유한 대출은 806조 3,000억 원으로 처음으로 800조 원을 넘어섰다.

현재 최대 한도 2,000만 원의 개인 사업자 사잇돌대출을 운영 중인 카카오뱅크는 신용보증재단중앙회와 손잡고 내년 하반기께 새로운 개인 사업자 대출 상품을 출시할 예정이다. ‘스마트보증’을 도입해 보증 심사 단계를 전면 디지털화하고 대출 실행에 이르기까지의 모든 과정을 비대면으로 전환한다. 나아가 같은 그룹사인 카카오페이와 함께 네이버 대출에 준하는 상품을 개발하는 것도 가능하다. 일찌감치 소상공인 전용 QR 결제부터 매출 관리 서비스를 운영해 온 카카오페이의 독점적인 데이터를 활용하면 네이버처럼 새로운 방식의 신용 평가를 통해 대출을 내줄 수 있기 때문이다.

내년 출범을 준비 중인 제3 인터넷 은행 토스뱅크는 이런 구상을 현실화하고 있다. 토스뱅크는 1,700만 토스 회원의 동의에 기반한 개인신용 정보와 중소기업중앙회 등의 데이터를 활용해 중신용자 대출을 위한 대안 신용 평가 시스템을 구축하는 데 한창이다. 특히 토스뱅크는 향후 같은 그룹사인 토스페이먼츠의 가맹점 데이터도 신용 평가에 활용할 수 있어 기존 은행보다 훨씬 낮은 금리로 개인사업자에 특화한 대출을 할 수 있을 것으로 기대한다.

금융권의 한 관계자는 “대출 수요자들은 생각보다 돈을 어디에서 빌리는지에 상당히 민감하다”며 “2금융권인 미래에셋캐피탈을 통해 대출을 내주는 네이버파이낸셜과 달리 카카오뱅크·토스뱅크 등은 1금융권이라는 점에서 후발주자여도 경쟁력을 가질 수 있을 것”이라고 말했다.

/빈난새기자 binthere@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >