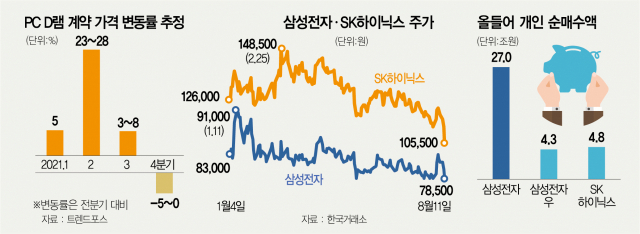

D램 가격 하락 우려가 커지며 삼성전자(005930)·SK하이닉스(000660) 주가가 크게 흔들리고 가운데 글로벌 대형 IB 골드만삭스와 모건스탠리가 엇갈린 전망을 내놨다. 모건스탠리는 메모리 하락 사이클을 우려하며 SK하이닉스에 ‘매도’ 의견과 함께 목표주가를 크게 하향 조정했다. 반면 골드만삭스는 내년 PC 분야보다 서버에 집중해야 한다고 지적하며 긍정적 입장을 유지한다고 밝혔다.

12일 증권가에 따르면 모건스탠리는 ‘메모리, 겨울이 다가오고 있다’는 제목의 보고서를 통해 SK하이닉스의 목표주가를 15만 6,000원에서 8만 원으로 낮췄다. 그러면서 투자의견은 비중확대(Overweight)에서 비중축소(Underweight)로 내렸다. 사실상 매도 의견이다. 삼성전자 목표가도 8만 4,000원에서 7만 7,000원으로 하향 조정했다.

모건스탠리의 비관론은 메모리 시장 환경이 바뀌고 있다는 판단 때문이다. 현재는 가격 상승세가 이어지고 있지만 공급이 수요를 따라잡으면서 상승률이 점차 둔화된다고 봤다. 2019년 이후 처음으로 메모리 주기가 중반에서 후반부로 접어들고 있다는 진단이다. 삼성전자 SK하이닉스 등 메모리 주식은 D램 가격 변화 등에 예민하게 반응하기 때문에 수익이 크지 않을 것으로 보며 목표가 등을 낮춘다는 뜻이다. 모건스탠리는 “당초 강한 수요가 뒷받침되면 가격 상승세가 유지될 것으로 봤지만 최근 상승 기대치가 하락세로 돌아섰다”며 “3분기 가격 협상이 장기화되면서 4분기 가격 책정이 어려워지고 있다”고 했다.

반면 골드만삭스 전망은 이와 차이가 있다. 골드만은 ‘D램 가격 하락 우려에도 불구하고 삼성전자, SK하이닉스 등 한국 메모리 기업에 긍정적 관점을 유지한다’는 내용의 리포트를 발간했다. PC D램의 하락을 감안하더라도 서버 D램에서 만회할 수 있다는 게 골드만의 시각이다. 골드만은 “PC에서 발생하는 D램 수요는 15%인 반면 서버에서 나오는 것은 30%”라며 “비록 PC D램이 하락하더라도 서버에서 발생하는 긍정적 영향이 더 클 것”이라고 설명했다.

재고 수준도 주된 변수로 꼽았다. 골드만은 “SK하이닉스와 삼성전자 등 공급사의 재고는 역사적으로 낮은 1주에서 그 보다 적은 수준”이라며 “공급사의 제한된 재고가 메모리 공급 및 가격에 지렛대가 될 것”이라고 했다. 이에 SK하이닉스와 삼성전자에 대해 ‘매수’ 의견을 유지했다. 각각의 목표주가는 17만 7,000원, 10만 7,000원이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kingear@sedaily.com

kingear@sedaily.com