|

올해 공모주 시장은 지난해에 비해 양적으로 큰 성장세를 보였지만 기업과 투자자들은 천당과 지옥을 오가야 했다. 성장산업에 속한 기업에는 '조 단위'의 돈이 모이는 등 투자자의 관심을 한몸에 받았지만 일부 업체는 시장의 차가운 외면 속에 상장 일정을 연기하거나 청약 미달 사태를 맞이했다. 내년에도 한국거래소가 공격적으로 상장 유치 활동을 전개할 예정인 가운데 기업공개(IPO) 시장의 최대어로 떠오른 호텔롯데를 비롯해 중국·미국·동남아 등 해외 업체의 국내 증시 입성에 투자자의 이목이 집중될 것으로 전망된다.

자동차 유리 생산업체인 코리아오토글라스는 22일 유가증권시장 상장을 위한 공모주 청약을 마감한 결과 430대1의 경쟁률을 기록했다고 밝혔다. 청약증거금으로 3조8,042억원이 모였다. KCC와 일본 아사히글라스(AGC)가 함께 투자한 코리아오토글라스는 올해 마지막으로 공모주 청약을 진행, 오는 29일 상장될 예정이다.

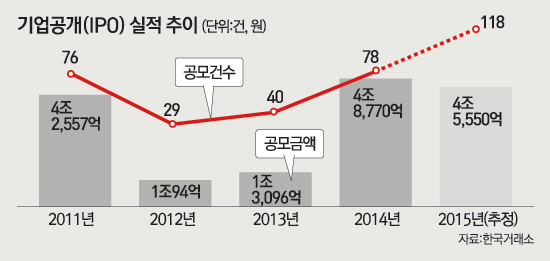

거래소에 따르면 코리아오토글라스를 포함해 국내 증시에 올해 총 118개 기업(기업인수목적회사 포함)이 선을 보였다. 이는 최근 5년간 가장 많은 기록이다. 전체 공모액은 4조5,550억원 규모로 지난해(4조8,770억원)보다 소폭 줄었다. 지난해 제일모직(1조5,237억원), 삼성SDS(1조1,589억원) 등 대물이 많았던 데 비해 올해 대기업 IPO는 찾기 어려웠던 탓이다. 올해 IPO로 가장 많은 자금을 끌어들인 회사는 방산업체인 LIG넥스원으로 총 5,244억원을 공모했다.

코스피지수가 2,200포인트 부근까지 치솟은 상반기에는 공모주 시장 분위기도 좋아 포시에스(1,162대1), 제노포커스(1,207), 민앤지(1,108), 펩트론(1,093대1), 아이쓰리시스템(1,506대1) 등이 높은 경쟁률 속에 시장에 안착했다. 토니모리는 공모주 청약증거금만 7조5,773억원을 쓸어담기도 했다.

하지만 공모주 인기는 11월 들어 찬바람이 불면서 크게 꺾였다. 일부 기업이 공모가를 지나치게 높게 잡은 탓에 상장 후 주가가 부진한 흐름을 보인다는 지적이 제기되면서 IPO 시장에 쏠렸던 기관투자가의 발길도 끊겼다. 공모가를 희망범위(5만1,000~6만1,000원)보다 크게 높은 6만5,000원으로 정한 더블유게임즈가 대표적이다. 더블유게임즈는 지난달 코스닥 상장 뒤 줄곧 6만원 미만에서 맴돌고 있다.

청약 일정이 11월과 12월 등 연말에 대거 몰린 것도 악재로 작용했다. 시장에 풀린 돈은 한정돼 있는데 많은 기업이 한꺼번에 투자자 모집에 나서자 자연히 외면받는 기업도 늘었다. 실제 두 달 동안 기업인수목적회사(SPAC·스팩)를 포함해 12개 업체가 상장 신청을 철회했다. 기관투자가를 대상으로 한 수요예측 결과가 부진했음에도 불구하고 공모주 청약을 강행한 나무가(0.92대1), 아진산업(0.47대1) 등은 실권주가 발생하기도 했다. 최창민 키움증권 투자은행(IB)사업 본부장은 "공모주 청약에 나서면 대부분 돈을 번다는 공식은 깨진 지 오래됐다"며 "공모주 시장에서 '옥석 가리기'를 위한 작업은 향후 더욱 세밀해질 것"이라고 짚었다.

공모주 시장은 내년에도 성장세를 이어갈 것으로 IB업계는 예상하고 있다. 시가총액이 15조원가량으로 호텔롯데의 상장이 내년 상반기로 계획돼 있는 데다 해외기업도 본격적으로 한국 증시 입성을 위한 절차를 밟을 예정이기 때문이다. 최경수 거래소 이사장은 최근 "내년에 10~15개 안팎의 해외기업을 상장시킬 것"이라고 다짐했다. 중국 차이나크리스털, 로스웰전기, 콘텐트미디어, 헝셩그룹, 미국 PSI 등이 내년 상장될 가능성이 높은 기업으로 꼽힌다. 국회가 연말 법 개정에 성공하면 4조원 규모인 거래소의 기업공개도 내년에 본격화한다. /지민구기자 mingu@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >