|

국내 사모펀드(PEF)인 스탠다드차타드(SC)가 두산인프라코어 공작기계 사업부(이하 두산공작기계)를 1조3,600억원에 인수한다. 이번 매각을 계기로 두산그룹의 구조조정 및 재무구조 개선 노력에도 '파란불'이 켜졌다.

23일 투자은행(IB) 업계에 따르면 두산인프라코어와 매각 주관사인 크레디트스위스(CS)는 이날 SC PE를 두산공작기계 인수 우선협상대상자로 선정했다. 매각 측은 본 실사를 거쳐 1월 중순께 SC PE 측과 본계약을 체결할 계획이다. 앞서 지난 21일 마감한 본입찰에는 SC PE를 비롯해 국내 최대 PEF인 MBK파트너스, 중국계 전략적투자자(SI) 등 3곳이 참여한 바 있다.

SC PE가 두산 측의 '낙점'을 받은 것은 인수 가격이나 신속한 거래 종결 등의 측면에서 종합적으로 가장 높은 점수를 받았기 때문으로 풀이된다. SC PE가 매각 측에 제시한 인수 가격은 1조3,600억원이다. 중국 SI가 본입찰에서 이보다 더 높은 가격을 제시했으나 해외 기업결합신고, 자금 마련 등의 문제로 거래 종결까지 수개월이 더 소요될 것으로 예상돼 인수 후보에서 배제된 것으로 전해졌다. 가장 유력한 인수 후보로 꼽혔던 MBK파트너스는 인수 후보 중 가장 낮은 1조원대 초반의 가격을 제시해 일찌감치 탈락한 것으로 알려졌다.

더불어 SC PE 측이 인수 후보 중 두산그룹과 가장 돈독한 신뢰 관계를 갖추고 있다는 점 역시 이번 거래에서 고려됐다는 후문이다. 앞서 2011년 SC PE는 두산인프라코어 지게차 사업부를 인수한 뒤 나중에 두산 측에 재매각한 경험이 있다. SC PE는 이번 거래에서 '조 단위' 인수합병(M&A) 트랙 레코드를 확보하게 됐다. 지금까지 SC PE가 진행한 거래 중 규모가 제일 큰 것은 지난해 효성그룹 패키징 사업부 인수(4,150억원)다.

이번 매각이 성사되면서 두산인프라코어의 재무구조에도 '숨통'이 트이게 됐다는 분석이다. 9월 말 기준 두산인프라코어가 1년 내 상환해야 할 차입금은 2조원 안팎에 달하며 내후년에는 2012년 발행한 5억달러 규모의 영구채에 대한 콜옵션 행사 여부도 결정해야 한다. 이에 두산인프라코어는 6월 프랑스 자회사 '몽타베르'를 매각해 1,350억원을 확보한 데 이어 8월 자회사인 밥캣홀딩스의 상장 전 투자유치(프리IPO)로 약 7,000억원 안팎을 조달했다. 여기에 이번 공작기계 매각이 내년 초 성공적으로 마무리되면 부채비율은 지난 3·4분기 기준 230%에서 100%대 초반까지 낮아질 것으로 예상된다. 업계의 한 관계자는 "인수 후보들이 제시한 가격이 두산 측의 매각 눈높이인 최대 2조원 안팎에 크게 못 미쳤다"며 "그러나 재무구조 개선이 워낙 시급한 탓에 유찰 등 거래를 미루기보다는 신속하게 매각하는 쪽으로 결정을 내린 것 같다"고 전했다.

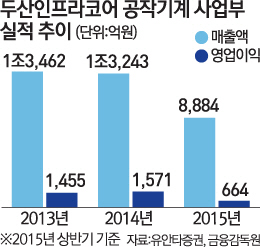

두산공작기계는 자동차와 정보기술(IT) 분야 등의 제품 및 부품 생산에 쓰이는 기계를 생산하는 두산인프라코어 내 사업부이다. 국내 공작기계 시장 점유율 1위를 기록하고 있다. 지난해 매출액 1조3,243억원, 영업이익 1,571억원을 기록했으며 최근 3~4년간 10%대 영업이익률을 유지해 알짜 사업부라는 평가를 받고 있다. /박준석기자 pjs@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >