|

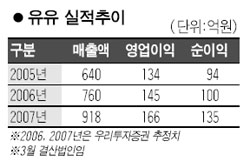

유유가 주력제품의 고성장으로 실적 개선이 지속될 것으로 전망되는 데 반해 현재 주가는 이를 반영하지 못하고 있다는 분석이 나왔다. 18일 우리투자증권은 “유유는 자체 개발한 신약의 매출비중이 확대되면서 업종 평균을 웃도는 실적 개선을 보일 것”이라면서 “현재 주가 수준은 기업가치를 제대로 반영하지 못하고 있다”고 밝혔다. 이에 따라 유유에 대해 새롭게 ‘매수’ 추천하고 투자의견 3만원을 제시했다. 권해순 우리투자증권 애널리스트는 “유유의 매출액 70% 이상이 연평균 20% 이상 고성장하는 만성질환 치료제들로 구성돼 있다”면서 “지난 2006년 이후 3년간 연평균 매출액 및 영업이익 성장률은 각각 19%, 25%에 달할 것”이라고 전망했다. 그는 특히 “유유는 기존 제품들의 부작용을 개선하고 복용의 편의성을 증대시킨 개량신약에 대한 개발 능력이 탁월하다”고 분석했다. 첫번째 개량신약인 골다공증 치료제 맥스마빌은 2005년 초 발매 1년 만에 매출액 100억원대를 기록했으며 올 하반기 발매 예정인 두번째 개량신약 유트리드(혈전증 개선제) 역시 고성장을 보장하는 주력제품으로 자리잡을 것이라는 분석이다. 이와 함께 정책변화 및 업계의 경쟁심화에 대해 내성이 강한 수익구조를 보유하고 있는 점 역시 긍정적으로 평가됐다. 권 애널리스트는 “지난해 말 신공장 건설 완료에 따라 대규모 투자에 대한 부담이 없는데다 마케팅 집중화 전략으로 주력제품들의 시장인지도가 높아 경쟁 제품들이 시장에 진입해도 점유율 변동이 크지 않을 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >