"하루라도 빨리 자산관리 계획 세워라"<br>작은 돈이라도 체계적 관리 시급<br>부동산 불패 막내려 금융투자시장으로 포트폴리오 다양화 해야

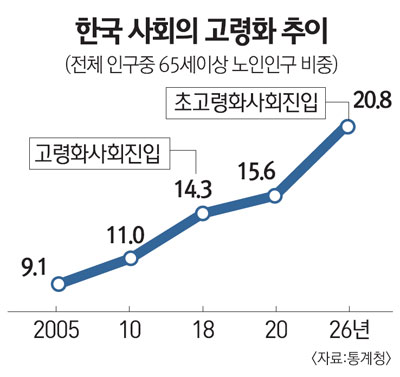

2026년 9월. 한국은 노인이 전체 인구의 20%를 넘어서면서 초고령 사회로 접어든다. 인구 5명중 1명이 노인인 셈이다. 길거리에서는 35세 이하의 젊은이보다는 65세 이상의 노인이 보다 쉽게 눈에 띈다. 하지만 노인들의 삶은 크게 차이가 난다. 젊어서부터 연금과 저축이나 각종 금융투자상품으로 '준비된 은퇴'를 한 사람은 여유로운 삶을 즐기고 있지만 그렇지 못한 사람은 가뜩이나 늘어난 노인으로 줄어든 복지혜택에 삶이 팍팍하기만 하다. 전문가들이 예상하는 지금으로부터 불과 16년후 한국사회의 자화상이다. 저출산과 수명 연장이 가속화되는 급격한 고령화 사회에서 살아가기 위해 '자산관리'가 무엇보다 중요해 진다는 이야기다.

고령화 사회가 가속화될수록 자산관리는 부자들만의 이야기가 아닌 사회 구성원 모두의 과제로 부상했다. 20대 후반의 사회 초년병부터 은퇴를 앞둔 50대까지, 좀더 안정된 노후를 보장받기 위해서는 '장기자산'을 잘 구축해야 하는 시대가 도래한 셈이다.

그렇다면 어떻게 자산을 굴려야 할까. 자산관리전문가들은 몇 가지 공통된 주장을 펼치고 있다. 우선 가장 중요한 것은 현재 자신이 갖고 있는 자산의 규모를 떠나 하루라도 빨리 목표를 세우고 장기적이고 체계적인 자산관리에 나서라고 입을 모으고 있다.

우재룡 삼성생명 은퇴연구소 소장은 "젊은 층의 경우 먼 미래를 대비한 자산관리에 대한 움직임이 비교적 빠르게 확산되고 있지만 중장년층의 경우 주택대출 상환과 자녀 학자금 등을 대기에 바빠 선뜻 움직이지 못하고 있다"며 "큰 규모의 목돈을 만든다는 생각보다는 일단 적은 돈이라도 체계적인 자산관리에 나서는 게 무엇보다 중요하다"고 말했다.

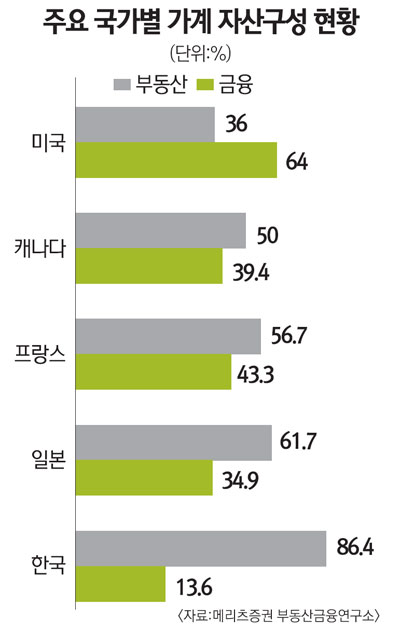

특히 우리나라 가계에서 나타나고 있는 부동산 중심의 자산구조에서 하루빨리 벗어나야 한다는 목소리도 크다. 그동안 자산증식의 대명사로 불려왔던 '부동산 불패'의 신화가 서서히 막을 내리고 있어 앞으로 갈수록 금융자산을 통한 자산증식 효과가 커질 것으로 예상되고 있기 때문이다.

현재 국내 가계 자산에서 금융자산이 차지하는 비중은 평균 14%, 부동산 자산은 85%다. 부동산 자산비중의 경우 미국(36%), 프랑스(56.7%)는 물론이고 이미 고령화 사회로 분류되는 일본(61.7%) 보다도 월등히 높은 수치다. 강민석 메리츠종금증권 부동산금융연구소 수석연구원은 "높아진 주택보급률과 인구의 감소 등으로 이제는 모든 주택구입자가 시세차익을 얻기가 어려워졌다"며 "고령화 시대를 대비해 다양한 금융투자시장으로 자산 포트폴리오를 변화시킬 필요가 있다"고 지적했다.

노령 인구가 증가에 따라 은퇴 후 여생이 길어지면서 노후자금의 확보를 위한 관리는 무엇보다 중요해졌다. 따라서 10년, 20년 후를 대비해 연령대별로 자산관리 방식에도 차이를 둬야 한다는 분석이 지배적이다.

20~30대의 경우 결혼과 육아 그리고 주택마련을 위한 기초자금 확보를 위해 적당한 위험을 감수하고 주식이나 펀드, 가족별 연금보험 등 고수익 투자상품에 대한 비중을 높이는게 필요하다. 40대의 경우에는 자녀의 학비 지출 등의 부담이 커 학자금 마련 장기투자적금이나 시장중립형 상품이나 기업이나 개인연금 등이 추천된다.

은퇴 이후를 본격적으로 준비해야 하는 50대는 특히 자산의 70% 이상을 안정형 상품에 투자해 높은 수익을 노리기보다는 '관리'에 중점을 둘 필요가 있다는 지적이다. 국내외 채권수익상품이나 예금 또는 만기 10년 이상의 연금보험 등이 적당하다. 특히 이 시기에는 투자에 나섰다가 손실을 볼 경우 만회할 시간과 여건이 힘들어 특히 합리적인 자산관리에 주의를 기울여야 한다는게 전문가들의 지적이다.

더불어 지금까지 부동산으로 자산을 증식하는 시대에는 개인 위주의 자산관리가 가능했지만 앞으로 복잡 다양화된 금융상품에 대한 자산비중이 높아질수록 반드시 전문적인 자산관리 컨설팅을 받아야 한다는 게 전문가들의 공통된 지적이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >