|

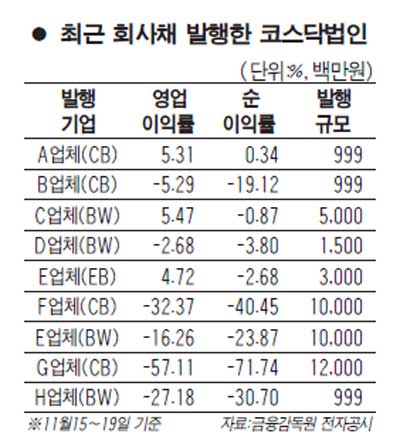

지난 8월 횡령과 배임으로 증시에서 퇴출된 네오세미테크는 적자로 허덕이던 지난해 말 350억원의 전환사채(CB)를 발행했다. 적자 투성이의 기업이 회사채 발행에 성공할 수 있었던 것은 증권사를 채권 인수인이 아닌 모집주선인으로 내세울 경우 회사 신용등급을 표시하지 않아도 된다는 금융투자협회 규정상 허점 때문이다. 네오세미테크의 사례처럼 최근 회사채 발행 시장에 이상기류가 형성되고 있다. 영업적자가 난 기업도 증권신고서상에 신용등급을 표시하지 않는 방법으로 버젓이 회사채를 발행하고 있다. 특히 경영부실로 인해 막다른 골목에 몰린 기업들은 BW, CB 발행을 퇴출 모면을 위한 ‘마지막 탈출구’로 악용하고 있다. 네오세미테크 외에도 증시에서 이런 사례를 찾는 것은 어렵지 않다. 역시 상장폐지 된 하이스마텍과 엑스로드 등도 100억원이 넘는 자금을 모집주선 방식을 통해 조달했다. 당연히 여기에 투자한 투자자들은 증시 퇴출로 막대한 피해를 봤다. 신용등급 평가라는 ‘경보 장치’가 있었다면 피해를 줄일 수 있었겠지만 이들 업체는 이마저도 없었다. ‘묻지마 회사채 발행’이 가능한 것은 금융투자협회 규정에 틈새가 있기 때문. 금투협의 ‘증권인수업무에 관한 규정’에는 증권사가 해당 기업 회사채의 ‘인수인’으로 채권발행에 참여할 때는 신용평가회사 3곳 중 2곳의 신용평가를 받도록 하고 있지만 단지 청약대행만을 담당하는 ‘모집주선인’으로 참가할 때는 신용평가를 강제하는 조항이 없다. 즉 채권을 발행하려는 업체가 증권사를 모집주선인 방식으로 참여시키거나 아예 증권사를 개입시키지 않고 단독으로 채권을 발행할 경우 신용평가를 받지 않아도 되는 것이다. 일각에서는 “G20정상회의에서 신용평가에 대한 과도한 의존을 우려하는 목소리가 나왔기 때문에 기업 신용평가를 강화하는 것은 무리가 있고, 신용평가를 받는 것은 해당 기업의 자유인만큼 시장 자율을 침해할 소지도 있다”고 주장한다. 하지만 업계의 전문가는 “미국의 경우 신용평가가 완전히 정착된 상태에서 과도하게 의존했던 부분이 문제가 됐던 것이고 우리나라는 아직 신용평가의 사각지대가 많은 만큼 단순히 비교하는 것은 무리가 있다”고 지적했다. 국책 금융기관의 한 관계자도 “삼성전자와 같이 우량한 회사는 설사 신용등급 정보가 없어도 그 동안의 영업활동을 통해 기업을 판단할 수 있지만 시장에서 통용되는 정보가 없는 중소기업들의 경우는 신용등급이 꼭 필요하다”며 “불투명한 기업들이 신용등급도 없이 회사채를 발행하는 것을 방치하는 상황은 투자자보호 등의 시장 기능이 제대로 작용하지 않는 것”이라고 일갈했다. 발행 업체가 부담해야 할 신용평가 비용은 풀어야 할 문제다. 3대 신용평가사 중 한 곳에 따르면 기본 수수료의 30%를 할인 받는 중소기업이라 하더라도 추가 수수료가 붙을 경우 평가 비용이 1,000만원에 육박한다. 2곳의 신용평가를 받기 위한 2,000만원 가량의 금액은 코스닥업체로서는 부담스러울 수 있다. 이런 문제를 최소화하기 위해 일각에서는 중소기업에 대해서는 한 곳의 신용평가만 받아도 되는 ‘단수평가제’를 허용하거나 신용평가 비용을 채권 수수료에 일부 희석하는 방안도 제기하고 있다. 물론 10억원 미만의 금액을 50인 미만을 대상으로 사모로 발행하면서 1년간 행사와 권면분할을 금지할 경우에는 증권신고서 제출을 면제받기도 한다. 하지만 공모로 회사채를 발행하는 경우는 대상이 상당수에 달하기 때문에 회사채를 발행할 때 신용평가를 의무화적으로 받아야 한다는 목소리가 높아지고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >