|

|

|

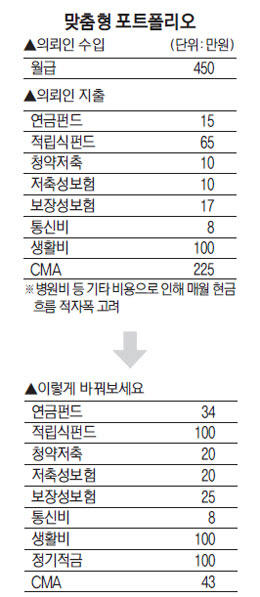

Q. 안녕하세요. 대학병원에서 근무하는 31살 남자의사입니다. 월 수입은 평균 세후 450만원 정도입니다. 월 지출은 펀드 80만원(연금펀드 15만원 포함), 청약저축 10만원, 보장성 보험(운전자보험, 종신보험, 실비보험) 17만원, 10년 만기 보험상품 10만원, 휴대폰 요금 8만원, 생활비 100만원, 나머지 약 200만원은 CMA에 넣고 있습니다. 궁극적인 재테크 목표는 마흔 살 전에 재산 10억 만들기입니다. 부수적으로 노후 대비로 연금 펀드 하나 외에 추가로 가입해야 할 지 여부가 궁금합니다. 또 ELT 가입을 권장하시는 지 묻고 싶습니다. 아울러 포트폴리오 상 펀드 비중을 늘리는 게 좋은지, 펀드 비중을 늘리면 소득공제와 관련해 혜택이 좋은 것으로 가입해야 옳은지 여쭙고 싶습니다.

A. 연애, 결혼, 출산을 포기한 3포세대의 원조가 바로 30대라고 합니다. 굳게 닫힌 취업문을 뚫고 대학병원 의사로 근무하고 있다고 하니 학창시절 그 누구보다 열심히 생활해 온 의뢰인에게 아낌없는 박수를 보냅니다. 사회 초년생시절에는 문화생활도 다채롭게 즐기면서 맛있는 음식이나 자신을 위해 돈을 쓰고 싶겠지만 남들과 똑같이 생활하다 보면 저축할 수 있는 돈은 줄어들기 마련입니다. 목표하는 미래의 꿈을 실현하고 편안한 삶을 생각한다면 이제부터 더 많은 목돈을 마련하기 위한 재테크 전략이 필요한 시기라고 할 수 있습니다.

의뢰인은 소득대비 저축금액이 75% 수준으로 많은 금액을 저축하고 있어 놀라웠으나 비상예비자금 형태인 CMA에 예치되는 금액이 상대적으로 큰 비중을 차지하고 있어 포트폴리오의 수정이 필요합니다.

우선 연금저축 상품의 비중을 늘리시기 바랍니다. 연말을 목전에 둔 지금 꼭 가입해야 할 절세 상품으로 연금저축을 추천합니다. 연금저축은 크게 연금저축보험과 연금저축신탁, 연금저축펀드 등으로 나뉩니다. 가입기간이 최소 5년이고 만 55세 이후부터 연금으로 활용할 수 있는 상품으로 무엇보다 연금저축은 연 400만원 한도 내에서 12%의 세액공제가 가능한 게 강점입니다. 매월 33만5,000원씩 연 400만원을 납입한다면 지방세까지 합쳐 52만8,000원을 연말정산 때 돌려받을 수 있습니다. 이 같은 절세 효과를 수익률로 환산한다면 매년 13% 이상의 수익을 올리는 것과 같습니다.

둘째, 적립식펀드의 투자 비중을 확대하시기 바랍니다. 급여생활자의 경우 소장펀드를 추천 드리고 싶지만 의뢰인은 연봉이 초과되어 아쉬움이 많습니다. 소장펀드는 연봉 5,000만원이하 직장인을 대상으로 연간 납입 한도 600만원의 40%인 240만원까지 소득공제를 받을 수 있는 상품입니다.

의뢰인은 현재 납부하고 있는 적립식펀드의 투자 비중을 늘리시기 바랍니다. 은행 수익률보다 높은 다양한 간접투자 상품에 관심을 가져볼 필요가 있습니다. 코스피 지수를 추종하는 인덱스 펀드보다는 조금 더 높은 수익을 내는 펀드들에도 관심을 가지는 것도 좋겠습니다. 특히 정책적 수혜가 기대되는 '배당주 펀드'나 올해부터 공모주 우선권이 부여되는 '공모주 펀드' 등도 추천할만합니다.

셋째, 재테크의 기본인 주택청약종합저축과, 적금, 장기저축성보험에 주목하시기 바랍니다.

주택청약종합저축도 2030 세대가 가입하기 제격인 절세 상품입니다. 주택청약종합저축은 누구나 가입할 수 있습니다. 1인 1계좌만 가입 가능하며 매월 2만~50만원 납입하면 120만원 한도로 최대 40%(48만원)까지 무주택세대주에 한하여 소득공제를 받을 수 있습니다. 지금이라도 당장 12월에 50만원을 납입해도 20만원의 공제 혜택을 누릴 수 있다는 의미입니다. 일반 예·적금 금리가 1%대인 반면 주택청약종합저축은 가입기간에 따라 2~3%의 금리가 적용됩니다.

또 매월 여유자금 중 100만원씩 납부하는 정기적금에 가입하시기를 추천합니다. 적금 가입 후 만기가 되면 만기자금을 정기예금에 가입하고 다시 또 다른 적금을 가입해서 목돈을 만들기를 추천합니다.

현재 매월 10만원씩 납입하고 있는 저축성보험도 금액을 늘리시길 바랍니다. 장기 저축성 보험은 10년간 유지하면 보험차익에 대해 이자소득세(15.4%)가 면제되는 비과세 상품입니다. 그뿐 아니라 연 3%대 후반의 금리를 제공해 절세와 수익률 두 마리 토끼를 쫓기에 딱 맞는 상품입니다. 다만 10년이 지나야 비과세되고 목돈을 장기간 묶어두기 어려운 서민들은 혜택을 보기 쉽지 않다는 게 단점입니다.

마지막으로 종자돈은 안정성과 수익성을 고려하여 운용해야 합니다. 사용 목적과 사용시기가 정해져 있는 경우 종자돈을 굴리는 것보다는 종자돈을 어떻게 안정적으로 관리할 것인가에 초점을 맞춰야 합니다. 적절한 금융상품으로는 원금보장형 주가지수펀드 및 신탁(ELS, ELF, ELT)이나 원금손실 위험이 적은 공모주펀드 등 투자형 상품을 추천 드립니다. 원금보장형 ELS의 특징을 살펴보면 주로 주가지수에 투자하고 주가지수상승률에 의해 만기수익률이 결정되는데, 만기는 보통 1년6개월이며 만기수익률은 1~15% 수준에서 결정됩니다. ELS 상품의 경우 증권회사에서 매주 상품이 출시되고 있으며, 수익률 등의 차이가 있으니 상담을 통해 적절한 상품을 선택하바랍니다.

※실전 재테크의 지상 상담을 원하는 독자께서는 △장단기 재테크 목표 △구체적인 자금 지출수입 등 재테크 현황 △알고 싶은 금융상품 등을 구체적으로 적은 편지를 서울경제 금융부 e-메일(skdaily@hanmail.net)로 보내주세요.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >