|

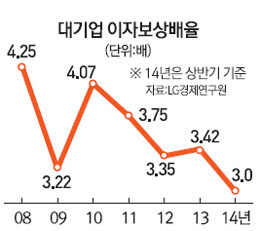

우리 경제의 유일한 버팀목이었던 대기업마저 채산성 악화로 흔들리고 있다. 빚 갚을 능력을 보여주는 이자보상배율이 상반기 3.0배로 신용카드 대란 때인 지난 2003년(2.93배) 이후 11년래 가장 낮았다. 엔화약세와 중국산 제품의 추격, 세계경기 부진 등으로 영업이익이 줄어들고 있기 때문이다. 지금은 시중금리가 낮아 대기업들이 그런 대로 버틸 수 있지만 만약 내년에 시중금리가 오르면 줄줄이 부실화될 수 있고 이들의 부채규모가 큰 만큼 금융 시스템과 협력업체에 적지 않은 타격을 입힐 것이라는 경고가 나온다.

25일 LG경제연구원은 자산규모 상위 20% 기업의 이자보상배율이 상반기 3.0배를 기록했다고 밝혔다. 지난해는 3.42배였다. 대기업의 영업이익이 이자비용의 3배라는 뜻으로 금융위기가 한창이던 2009년(3.22배)보다도 낮다. 특히 대기업 4곳 중 1곳은 영업이익으로 이자도 못 갚고 있다. 자산 상위 20% 기업 가운데 이자보상배율이 1.0배 이하인 한계기업은 27.3%에 달했다.

이한득 LG경제연 연구위원은 "통상 국제금융시장에서 이자보상배율 3.0배를 기준으로 투기등급을 결정하고 1.0배 이하는 매우 위험한 기업으로 본다"며 "우리나라는 이 기준이 조금 낮아 대기업 모두 투기등급에 속했다고 볼 수는 없지만 부채상환 능력이 매우 취약한 것은 분명한 상황"이라고 평가했다. 이번 조사는 코스피에 상장된 비금융회사를 대상으로 진행됐다.

이자보상배율이 이처럼 뚝 떨어진 것은 주된 수익이 수출에서 나오는 대기업의 채산성이 가속화하는 엔저에 따른 원화강세, 중국의 거센 추격, 글로벌 경기둔화 등으로 악화한 탓이다. 우리나라 수출총액은 꾸준히 늘어나고 있지만 대기업 영업이익률은 2010년 6.9%에서 올 상반기 4.3%로 내려앉았다. 특히 최대 수출 대상국인 중국의 경기가 둔화하는 가운데 중국이 주력 대중 수출품목인 중간재의 자급률을 높이고 있는 점도 원인으로 꼽힌다. 산업별로 보면 부동산 침체의 직격탄을 맞은 건설업의 평균 이자보상배율이 0.9배로 가장 낮았다.

세계경기 회복세가 미진한 가운데 엔저는 심화하고 중국산 제품의 추격은 거세질 것으로 보여 내년에 대기업들의 도미노 도산이 나타날 수 있다는 우려도 나온다. 지금은 금리가 낮아 대기업이 당장 부채상환에 어려움을 겪지 않고 있지만 내년 미국의 금리인상으로 시중금리가 오르면 상황이 급속히 악화할 수 있다는 것이다. 이 연구위원은 "소기업 신용위험은 규모가 작아 금융시장에 미치는 영향이 제한적이나 대기업은 차입금 규모가 커 상당한 충격을 줄 수 있다"고 경고했다. 대기업 중 이자보상배율 1.0배 이하 기업의 평균 차입금 규모는 약 3조원에 이른다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >