"불안한 장세… 믿을 건 실적뿐"<br>증권사 리포트도 실적호전주에 집중<br>"농심·LS전선·대웅제약등 주목해볼만"

삼성전자ㆍLG전자 등 주요 기업들의 ‘3ㆍ4분기 성적표’가 당초의 우려와 달리 예상보다 괜찮게 나오면서 시장기대에 부응할 후보군에 투자자들의 관심이 모아지고 있다.

이들 종목들은 북핵 리스크와 원ㆍ엔 환율 하락 등 변수가 많은 장세에서 안심하고 몸을 맡길 수 있는 피난처가 될 수 있기 때문이다. 전문가들 역시 “불안한 장세에서는 믿을 건 실적밖에 없다”고 강조하고 있으며 최근 증시 분위기도 실적주를 위주로 차별화될 조짐을 보이고 있다.

◇서서히 불붙는 실적 기대감=대외 경영환경악화와 LG필립스LCD의 실적쇼크에서 시작된 3ㆍ4분기 실적 우려가 기대감으로 급반전하고 있는 시장의 변화기조는 증권사들의 분석보고서에서부터 드러난다. LG전자와 LG화학의 기대치를 웃돈 실적발표가 나온 직후인 18일 주요 증권사들은 앞다퉈 “실적주 중심으로 시장의 관심이 압축된다”는 보고서를 쏟아냈다.

이와 관련해 이종우 한화증권 리서치센터장은 “지난 3분기 기업들의 영업여건은 원자재 가격상승, 환율요인, 미국 경기둔화 우려 등으로 최악의 수준이었다”며 “이런 가운데서도 개선된 실적을 내놓았다는 점은 중장기 장세 개선의 동력이 될 것”이라고 분석했다. 최악의 상황에서 바닥을 치고 있다는 점 하나만으로도 시장의 안정적인 상승세가 가능할 것이란 얘기다.

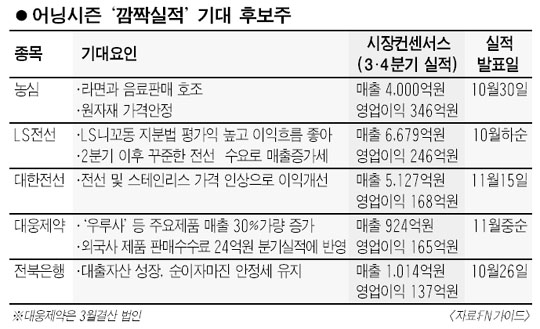

◇IT주 외에 내수주, 전선업종 등 눈여겨 볼만=어닝서프라이즈(깜짝실적)가 예견됐던 종목의 경우 실적기대감이 이미 주가에 반영됐을 가능성이 높다. 따라서 반도체ㆍ휴대폰 실적 증가로 시장의 주목을 받고 있는 정보기술(IT)주 외에 다른 어닝 서프라이즈 ‘후보주’들을 찾아내야 수익률을 높일 수 있다.

내수간판주 가운데는 단연 농심에 대한 기대가 높다. 백운목 대우증권 애널리스트는 “소비재 가운데는 농심을 어닝서프라이즈 후보군 1순위로 꼽을 수 있다”며 “지난 3분기 라면과 음료 판매량이 급증한데다 원자재 가격도 안정되면서 영업이익이 30%가량 증가할 것으로 예상된다”고 밝혔다.

전선분야는 업종 자체가 기대주로 꼽힌다. 김장원 하나증권 애널리스트는 “특히 LS전선의 실적이 기대치를 웃돌 가능성이 높다”며 “LS니꼬동제련의 지분법 평가익이 급증하면서 경상이익 증가가 기대되는데다 2분기에 반영되지 못한 실적들도 있을 것”이라고 평가했다. 그는 “대한전선 역시 스테인리스 가격상승이란 호재가 긍정적으로 작용할 것”이라고 내다봤다.

의약품 가운데는 대웅제약이 ‘다크호스’주로 떠오르고 있다. 조윤정 현대증권 애널리스트는 “제품 판매액 급증과 함께 대웅제약이 판매하는 외국사 제품의 판매수수료가 3분기 실적에 한꺼번에 반영될 것”이라며 “최근 3분기 실적 전망치를 상향조정했지만 이보다 더 높은 실적이 나올 수도 있다”고 전망했다. 이밖에도 은행주 가운데는 전북은행 등이 떠오르는 실적 기대주로 평가되고 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >