|

지난 4월 초 STX조선해양이 채권단에 자율협약을 신청한 후 딜로이트안진회계법인이 정밀실사를 벌인 결과 계속기업가치가 청산가치보다 높은 것으로 나왔다.

최근 법정관리를 신청한 STX팬오션과 달리 STX조선해양과 STX엔진ㆍSTX중공업 등 3개사는 살리겠다는 채권단의 의지가 반영된 결과다.

이를 토대로 주채권은행인 산업은행은 1일 STX 3개 계열사 중 가장 먼저 실사가 끝난 STX조선해양의 경영정상화 방안을 채권단에 밝혔다.

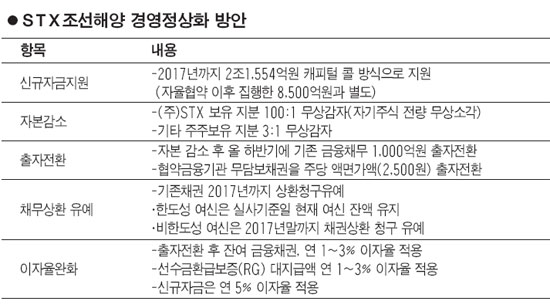

서울경제신문이 단독 입수한 경영정상화 방안에 따르면 채권단은 오는 2017년까지 STX조선해양의 경영정상화를 위해 2조1,554억원을 신규 지원해야 한다.

올해 4월 자율협약체결 신청 이후 긴급운영자금 등으로 이미 지원한 8,500억원까지 감안하면 채권단의 자금지원 규모는 3조원으로 늘어난다. 다만 산업은행은 2조1,554억원 한도의 '캐피털 콜' 방식으로 매년 출자규모를 약정한 뒤 집행시기에 맞춰 자금을 출자하는 것을 제안했다.

신규 자금지원과 함께 STX조선해양에 대한 기존 채권은 2017년까지 상환 청구를 유예해야 한다. 올해 5월 말 기준 STX조선해양에 대한 채권은행들의 채권규모는 6조8,884억원이다. B2B 및 당좌차월 등 한도성 여신은 1일 현재의 여신 잔액을 유지하고 출자전환분을 제외한 잔여 금융채권은 2017년 말까지 상환 청구를 유예한다.

채권단은 채권 유예와 함께 이자율을 완화해줘야 한다. 출자전환 후 잔여 금융채권에 대해 담보채권은 연 3%, 무담보채권은 1%의 이자율을 적용해준다. RG대지급액도 같은 이자율이 적용된다. 다만 채권단이 신규로 지원하는 자금에 대해서는 연 5%의 이자가 적용된다.

아울러 STX조선해양의 주식에 대한 대규모 무상감자를 실시할 예정이다. ㈜STX가 보유하고 있는 STX조선해양의 주식 35.72%는 100대1로 무상감자하고 자기주식은 전량 무상 소각한다. 이 경우 대주주인 ㈜STX와 강덕수 회장의 연결고리는 사실상 차단된다. 기타 주주 지분은 3대1로 무상감자한다.

채권단은 무상감자 이후 경영권 확보(지분 66.7%)를 위해 기존 금융채무 중 1,000억원을 올 하반기 중 출자전환할 예정이다. 주당 액면가액은 2,500원이다. 출자전환 규모는 채권단이 주주총회 특별결의 요건인 66.7%를 채우기 위한 최소한의 규모다. 채권단의 한 관계자는 "출자전환 규모는 자본감소 규모 및 채권단 협의 결과에 따라 달라질 수 있다"고 전제했다. 상황에 따라 채권단의 출자전환 규모가 더 늘어날 수도 있다는 얘기다.

채권단은 산업은행이 내놓은 경영정상화 방안에 복잡한 심경을 드러내고 있다. 추가 지원규모가 당초 예상보다 늘어난데다 은행권 실적악화에 선뜻 신규 자금지원에 찬성할 수 없는 입장이다.

이날 회의에 참석한 채권단의 한 관계자는 "STX조선해양의 추가 자금지원 규모가 당초 예상보다 2배가량 많다"며 "STX 구조조정 여파로 2ㆍ4분기 실적이 마이너스를 기록한 상황이어서 (추가 자금지원과 관련한) 내부 승인을 받기도 어려울 것 같다"고 당혹감을 표했다.

채권단은 이날 산업은행이 전달한 경영정상화 방안을 토대로 조만간 다시 모여 STX조선해양의 자율협약 개시 여부를 결정한다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >