|

한국거래소가 9일 거래 활성화를 위해 거래시간부터 단위·세금에 이르는 전방위 카드를 동원하고 나선 배경에는 강한 위기감이 자리하고 있다. 극심한 거래 가뭄으로 증권사와 거래소의 수익이 급속도로 악화하고 있는데다 글로벌 경쟁력도 약해지고 있기 때문이다.

이번 선진화 방안의 핵심은 거래 제도부터 환경에 이르기까지 대대적인 수술을 통해 투자 수요를 이끌어내겠다는 것이다.

먼저 거래소는 장기적으로 정규시장 거래시간을 연장한다는 목표에 따라 상반기 중 시간외거래 시간을 연장하기로 했다. 현재 시간외거래는 전체 주식거래의 2.8%에 불과해 그 비중이 미미하다. 거래소는 시간 연장과 함께 가격제한폭 확대, 매매체결주기 단축을 통해 시간외 시장에 대한 투자자의 참여를 유도할 방침이다.

현재 시간외거래는 오후3시 장 마감 후 3시10분부터 3시30분까지 당일 종가로 거래가 이뤄지고 그 이후부터 오후6시까지는 당일 종가의 ±5% 범위 내에서 단일가 매매가 이뤄진다. 거래소는 3시30분까지인 종가매매 시간외거래를 오후4시까지 연장하고 30분마다 이뤄지는 단일가 매매는 그 간격을 10분, 5분 등으로 변경하는 내용을 구상 중이다.

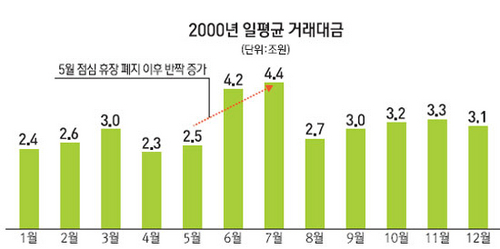

거래시간 연장이 거래 활성화를 가져올 수 있을지에 대해서는 의문의 시선도 많다. 실제로 거래소가 거래시간을 1시간 늘렸던 지난 2010년 5월 이후 주식시장의 월별 일평균 거래량 변화는 반짝 효과에 그쳤다. 5월 2억4,702만주에서 6월과 7월 각각 4억1,830만주, 4억3,793만주로 급증했으나 8월부터는 다시 거래시간 연장 이전 수준으로 떨어진 것이다.

한 증권사 관계자는 "경기침체와 가계부채 증가 속에 투자심리가 위축돼 거래시간 연장이 실질적인 거래량 증가를 유발할 수 있을지는 미지수"라고 밝혔다. 거래소 측은 "시간 연장으로 거래가 상당히 늘어날 것으로 예상하지만 연장의 규모나 제도 설계에 따라 달라질 수 있어 어느 정도 거래가 늘어날지 예측하는 것은 현재로선 어렵다"고 설명했다.

저유동성 중형 우량주에는 거래 활성화를 위해 시장조성 기능을 부여할 방침이다. 기존 관리종목 지정 우려 종목에만 제한적으로 활용했던 LP제도를 개선해 투자자 주문과 별개로 유동성을 보완한다는 것이다. 이효섭 자본시장연구원 연구위원은 "투자자 외에 증권사가 유동성 공급에 참여하면서 거래 활성화와 스프레드(호가 간 격차) 축소, 증권사 수익창출이라는 효과를 기대할 수 있을 것"으로 평가했다.

단주거래도 전 종목으로 확대 적용해 거래가 부진했던 종목에 활력을 불어넣을 계획이다. 현재 유가증권 시장에서 5만원 미만 종목은 10주 단위로 거래를 해야 해 투자자들이 부담을 느껴왔다.

각종 규제로 쪼그라든 파생상품 시장에 대한 긴급 처방도 눈에 띈다. 거래소는 지난 2011년 거래량 기준 글로벌 1위였다가 지난해 11위로 추락한 파생상품 시장을 살리기 위해 투자자 최저 위탁증거금률을 국제기준에 맞게 조정하기로 했다. 현재 파생상품 위탁증거금률은 거래대금의 1.5배로 1.25배인 미국 시카고상업거래소(CME)와 1배인 유럽(Eurex)·일본(JPX)·싱가포르(SGX)에 비해 높다. 파생상품 다양화를 위해 변동성지수선물과 초장기 국채선물, 상장지수채권(ETN) 등 신규상품도 연내 잇따라 상장하고 중장기 과제로 위엔화 선물 등 통화파생상품 상장을 추진해나갈 계획이다.

이 밖에 대형 우량기업에 대한 상장심사기간을 단축하고 주주 수 요건을 완화(현재 1,000명에서 700명으로)하는 등 기업 상장 문턱을 낮춰 유망기업의 기업공개를 촉진하기로 했다. 45개에 달하는 상장사들의 수시공시 항목도 줄여 상장유지 부담을 완화해나가기로 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >