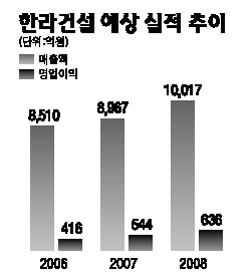

증권사들, 인수가격 예상보다 낮고 상장후 주식가치 상승 예상

한라건설의 만도 인수에 대해 증권사들이 호의적인 평가를 내렸다. 만도 인수가 결정됨으로써 그동안 적정 주가 평가시 할인요인으로 적용되던 불확실성이 사라진데다 인수 가격이 예상보다 낮아 재무적 부담도 크지 않을 것으로 보이기 때문이다. 또한 만도가 유가증권시장에 상장될 경우 주식가치가 상승할 것으로 예상됐다.

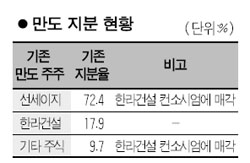

22일 관련 업계에 따르면 한라건설은 지난 21일 사모펀드 선세이지가 보유한 만도 지분 72.4%를 6,515억원에 컨소시엄 형태로 인수하는 계약을 체결했다. 또한 한라건설은 만도 임원이 보유하고 있는 9.7%도 조만간 인수하기로 했다. 이 같은 지분 인수작업이 모두 마무리되면 한라건설은 기존 지분과 컨소시엄 지분 등을 포함해 만도 지분 100%를 보유하게 된다.

박형렬 푸르덴셜증권 연구원은 “그동안 예상보다 높은 수준의 인수 단가 가능성, 인수 이후 납품 문제 등이 한라건설의 주가 할인요인으로 작용해왔다”며 “이번 인수로 대부분의 리스크 요인이 없어지게 됐다”고 평가했다. 또 박 연구원은 “KCC, 산업은행, 국민연금 사모펀드의 컨소시엄 참여에 따라 자금조달 문제 역시 무리 없이 이뤄질 것”이라며 “한라건설의 이자비용 부담 역시 만도의 순이익과 배당성향을 감안할 때 크지 않을 것으로 보인다”고 말했다.

전현식 한화증권 연구원은 “한라건설이 만도를 다시 찾음으로써 새로운 도약의 발판을 마련했다”고 말했다. 전 연구원은 “최소의 자금부담으로 기술력이 높은 대형 자동차부품 기업 경영권을 확보하게 됐다”며 “지분법 평가이익이 증가하는 효과도 기대된다”고 덧붙였다. 또

강승민 NH투자증권 연구원은 “한라건설은 만도의 유가증권시장 상장을 계획하고 있다”며 “상장에 따른 주식가치 상승도 예상된다”고 말했다.

한편

최대식 CJ투자증권 연구원은 “이번 인수전에서 미국 사모펀드인 KKR과 자동차부품업체 TRW가 더 높은 가격을 제시하고도 인수에 실패한 것을 볼 때 한라그룹의 만도 인수에는 현대차그룹의 비공식적 동의가 있었던 것으로 보인다”고 말했다. 최 연구원은 “현대차 입장에서는 친족그룹이 만도의 경영권을 가져감으로써 안정적 구조로 가는 데 더 유리하고 껄끄러운 부품단가 인하 문제도 원만한 해결을 기대할 수 있게 됐다”고 설명했다. 이어 최 연구원은 “이번 한라그룹의 만도 인수로 시장의 다음 관심은 한라공조로 쏠릴 것으로 보인다”며 “한라공조의 앞날은 대주주인 비스타온의 구조조정과 맞물려 있고 비스티온은 대주주주인 파더스캐피털과 채권단의 이해관계가 복잡하게 얽혀 있기 때문에 쉽지는 않을 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >