|

|

이동통신사들의 협조·비협조에 따라 팬택의 운명이 갈리게 됐다. 다행히 산업은행 등 채권단이 팬택의 채무상환 유예 만료 시한을 4일에서 다음 주 9일로 5일 뒤로 연기했지만 이통사들이 어떤 입장을 밝힐 지가 관건이다.

현재 채권단은 팬택 정상화를 위해 3,000억원 규모의 출자전환에 동의했다. 반면 이통 3사들의 경우 1,800억 원 규모의 매출채권 출자전환에 부정적 입장을 갖고 있어 9일까지 입장을 바꾸지 않으면 팬택의 법정관리는 피할 수 없게 된다.

3일 금융권과 이동통신사 등에 따르면 팬택 주채권은행인 산업은행은 이통사들을 설득하기 위해 채무상환 유예 만료 시한을 당초 4일에서 9일로 연기했다.

앞서 채권단은 이통3사를 대상으로 팬택으로부터 받지 못한 판매장려금 등 1,800억원을 채권 대신 팬택 지분으로 바꿔달라고 요구한 상태다. 채권단은 이통3사가 보유한 매출채권의 출자전환이 이뤄지지 않으면 워크아웃(기업개선작업)을 지속할 수 없다는 입장이다. 이에 따라 이동통신사들의 입장 변화 여부에 따라 팬택의 운명이 결정될 수 밖에 없는 상황이다.

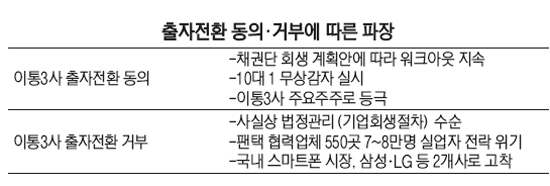

현재 예상할 수 있는 팬택의 운명은 크게 세 가지 시나리오다.

우선 이통3사가 9일까지 1,800억원 출자전환에 동의하는 것이다. 채권단은 회생 계획안에 따라 워크아웃을 지속한다. 이 경우 기존 주식에 대해 10대 1 무상감자를 진행한다. 이 과정에서 이통 3사들은 주요 주주로 이름을 올리게 된다. 단 이통3사 입장에서는 출자전환에 동의할 경우 주요주주로서 향후 증자 등 추가 부담에 대한 우려가 적지 않아 성사되기 쉽지 않은 것이 현실이다.

두 번째 시나리오는 이통3사가 출자전환을 거부할 경우다.

이렇게 되면 팬택은 사실상 법정관리 수순에 들어간다. 팬택의 채권은 산업은행 등 금융권 차입금이 5,236억원, 이통3사의 매출채권 등 상거래채권이 5,481억원 수준이다. 금융권의 차입금이 상거래채권보다 선 순위 채권으로 분류돼 회수율은 각각 22%·9%로 차이가 난다. 팬택이 법정관리에 들어가면 이통사들은 총채권의 9% 정도밖에 회수하지 못한다. 출자전환 거부 시 이통사 입장에서는 팬택의 협력업체 550여 곳의 7만~8만 명 가량의 직원들이 직장을 잃는 비난을 감수해야 하는 상황이다.

이런 가운데 이통3사들은 이 같은 비난에도 불구하고 장기적 차원에서 손실을 최소화하는 방안으로 출자전환 거부도 적극 검토하고 있는 것으로 전해지고 있다.

끝으로 이통3사가 입장을 밝히지 못한 채 결정을 유보하는 것이다.

채권단은 이럴 경우 이통3사가 잠정적으로 동의하는 것으로 보고 3,000억 원만이라도 우선 출자전환 해 팬택을 살리는 방안을 추진할 가능성이 높다. 채권단 관계자는 "이통3사가 출자전환에 거부 입장만 표명하지 않으면 사실상 동의한 것으로 간주하고 우선 출자전환을 해 워크아웃을 진행한 후 이통3사를 대상으로 출자전환에 동의하도록 설득할 수 있을 것"이라고 말했다.

한편 이통사 고위 관계자는 "팬택이 신규자금 지원 없이도 자생할 수 없다는 게 내부적 판단"이라며 "그래서 채권단의 출자전환 요구를 받아들이기에는 부담이 크고, 시간이 있으니 조금 더 고민해야 할 것 같다"고 내부 기류를 전했다. 업계 관계자는 "팬택과 관계사들의 직원과 가족들까지 생각하면 약 20만 명의 생계가 흔들리게 된다"며 "이통3사가 당장 눈앞의 이익만을 생각하지 말고 장기적 안목에서 팬택을 살릴 수 있는 선택에 동참해야 한다"고 강조했다. 김능현 기자 nhkimchn@sed.co.kr

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >