|

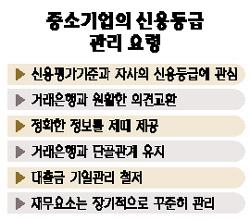

중소기업들이 내년부터 시행되는 ‘바젤2(신BIS협약)’에 대비해 신용관리와 투명성 제고에 주력하는 한편 다양한 수단을 통해 적극적으로 자금을 조달해야 한다는 목소리가 높아지고 있다. 18일 금융감독원과 금융계에 따르면 내년부터 바젤2가 시행되지만 정작 상당수 중소기업들은 이를 제대로 몰라 은행들이 신용등급 관리 요령 등 바젤2 대응방안에 대한 교육을 강화하고 있다. 김철순 기업은행 바젤2전담반 팀장은 “바젤2에 대비해 중소기업들이 신용관리에 관심을 갖도록 중소기업청과 함께 세미나를 준비 중”이라며 “외환위기 이후 은행과의 거래 투명성도 높아지고 연체나 대출관리 등 신용관리에도 관심을 갖게 됐지만 아직 부족한 부분이 많다”고 지적했다. 국민은행도 전직원을 대상으로 바젤2 교육을 진행하고 있다. 한경섭 국민은행 리스크캐피탈부장은 “내년부터는 대출기준이 ‘담보’에서 ‘신용도’로 바뀌게 된다”며 “전직원을 대상으로 교육을 실시해 바젤2에 대비할 계획”이라고 말했다. 바젤2가 시행되면 신용도가 좋은 중소기업은 자금조달이 수월해지는 반면 그렇지 않은 곳은 자금조달이 힘들어지고 금리도 올라갈 것으로 예상된다. 유상호 하나금융경영연구소 연구원은 “바젤2 시행 후 중소기업들이 대출감소ㆍ금리인상 등으로 큰 어려움을 겪지 않으려면 신용등급을 높이는 한편 다양한 자금조달 방안을 찾아야 한다”며 “재무구조 개선, 자본확충, 리스크 관리 강화, 회계투명성 제고 등으로 신용등급을 높이되 회사채 또는 주식연계 채권이나 자산유동화 등을 통해 자금을 조달하는 게 바람직하다”고 조언했다. 바젤2가 시행되면 기업들은 신용등급에 따라 위험가중치가 최고 3.5배나 차이가 나고 은행이 적립해야 할 자기자본 부담금은 기업에 따라 최고 25배까지 늘어난다. 따라서 투자 부적격 대상으로 평가되면 대출도 크게 줄어들 수밖에 없다. 금감원의 한 관계자는 “중소기업 대출에 대해서는 위험가중치를 낮추는 등 완충장치가 마련돼 있지만 바젤2가 신용에 대한 민감도를 높인 만큼 신용도를 제대로 관리하지 못한 중소기업은 대출 받기가 힘들어질 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >