|

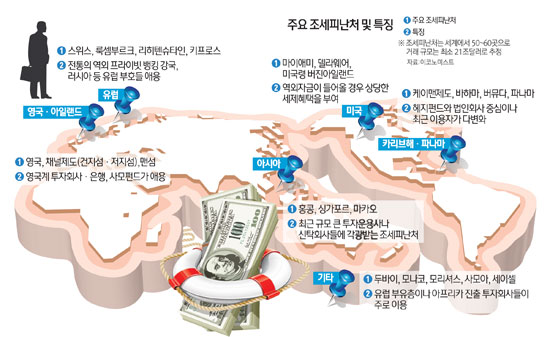

우리나라 해외직접투자액의 3분의1가량이 조세피난처(Tax Haven)로 빠져나가고 있지만 국내 과세당국들로서는 세금추징은커녕 기초적인 자금흐름 파악조차 힘들다. 핵심 조세피난처 대다수가 우리나라와 기본적인 조세조약이나 조세정보교환협정마저 체결하지 않았거나 조약발효를 지연하고 있는 탓이다.

조세협정 등이 체결되면 국가 간 과세정보가 교환돼 역외탈세범들이 국경을 넘나들며 세금을 떼어먹기가 한결 어려워진다.

서울경제신문이 9일 분석한 결과 '조세정보교환 미이행국가' 42곳(2009년 경제협력개발기구 분류기준)에 포함된 조세피난처 30곳 가운데 절반에 가까운 14곳이 현재 우리나라와 조세조약 등을 체결하지 않은 상태인 것으로 파악됐다.

나머지 조세피난처 16곳 중 9곳은 우리나라와 아직 정식 서명을 하지 못한 채 가서명만 한 상황이어서 실제 협정 발효까지는 통상 짧게는 1년여에서 길게는 5년여까지 소요될 것으로 보인다.

이를 종합해보면 옛 조세피난처 30곳 중 우리나라와의 조세협정 등에 공식 서명된 나라는 7곳에 불과하다는 결론에 이른다. 나머지 77%(23곳)의 조세피난처에 대해 현재로서는 과세당국이 무방비인 셈이다.

우선 조세협정 등이 미체결된 곳을 보면 그레나다, 나우루, 니우에, 도미니카, 리히텐슈타인, 모나코, 몬트세랫, 벨리즈, 산마리노, 세인트키츠네비스, 아루바, 안틸레스(네덜란드령 열도), 앤티가바부다, 터크스케이커스제도 등이다.

실무적 조세협정 등의 협상은 타결(가서명)됐으나 양국 고위당국자 간 공식 서명이 이뤄지지 못한 곳은 안도라, 라이베리아, 버진아일랜드(영국령), 사모아, 세인트루시아, 세인트빈센트그레나딘, 앵귈라, 지브롤터, 케이맨제도 등이다.

이 가운데 특히 안틸레스ㆍ케이맨제도ㆍ리히텐슈타인 등은 이자지급을 면세하고 있어 다국적 기업들이 금융회사를 세워 자금조달 창구로 이용하면서 이자소득의 원천세 징수를 피하는 데 단골 도피처로 이용된다.

역외탈세꾼들은 이밖에도 조세피난처에 지주회사를 설립해 배당세를 떼어먹거나 특수목적회사(SPC)를 설립하기도 한다. SPC가 경영자문ㆍ무역중개 등을 해주는 명목으로 본국의 모기업 등으로부터 각종 수수료 등을 받는 식으로 사실상 본국 법인의 소득을 빼돌리기 위해서다. 아예 조세피난처에 실체가 없는 서류상의 회사, 즉 페이퍼컴퍼니를 만들어 탈세하는 경우도 있다.

그렇다고 우리 정부가 손을 놓고 있었던 것은 아니다. 주요 조세피난처에만 구멍이 뚫려 있을 뿐 우리나라와 양자 간 조세조약 등을 맺고 시행하고 있는 국가는 2월 현재 81개국에 달한다. 이와 별도로 다자간 조세행정공조협약에 따라 43개국과 조세정보 등을 교환하고 있다. 다만 우리 정부의 적극적인 노력에도 불구하고 조세피난처로의 구멍을 모두 메우는 것은 단기간에 불가능하다. 옛 조세피난처 국가 중에는 정전불안으로 국가가 정상적으로 협정을 맺기 어려운 경우도 적지 않고 상대국이 협정체결을 꺼리는 경우도 많다. 어렵게 조세조약 등을 맺더라도 상대국으로부터 유용한 정보를 받을 수 있을지는 미지수다.

따라서 조세조약 등 체결과 별도로 국내에서 할 수 있는 다른 단기대응책을 찾아야 한다고 전문가들은 입을 모은다. 우선 국세청과 관세청, 금융정보분석원(FIU)의 삼각공조가 필요하다. 기본적으로 3개 기관 간 정보공유가 이뤄져야 한다는 게 세정 당국자들의 설명이다. 물론 현재도 국세청과 관세청은 일명 조정위원회제도를 도입해 개별 사안별로 의견을 나누고 불만사항에 대해 경정청구 등을 하기도 한다. 다만 이는 개별 사안별로 접근하기 때문에 조세피난처를 이용한 탈세와 같은 테마별 주제를 광범위하게 다루는 데 한계가 있고 실제로 위원회를 통한 정보교환도 제한적이라는 세제 전문가들의 지적도 있어 대안마련이 요구된다. 이와 더불어 두 기관의 역외탈세 조사 관련 인력과 예산을 확충해주는 것도 병행돼야 할 것으로 보인다.

여기에 더해 FIU와의 공조가 이뤄진다면 그 효과는 한층 커질 것으로 기대된다. 국세청의 한 관계자는 "FIU는 연간 30만여건의 혐의의심거래자료를 확보하고 있지만 정밀분석할 인력부족으로 인해 이 중 90%대의 정보가 사장된다"며 "국세청과 자료공유를 하면 충분한 인력을 투입해 탈세경로를 차단할 수 있다"고 말했다.

오래된 기존 조세조약 등에 대해 수익적 소유자 개념 규정을 도입하는 방안도 얘기된다. 수익적 소유자 개념이란 조세피난처에서 펀드를 만든 뒤 국내에 투자했을 때 그 수익을 실제로 가져가는 실질적 소유자(투자자)가 누구인지 찾아 과세하는 것이다. 우리가 맺은 조세조약 중 1970년대나 1980년대에 맺은 조약에는 이 개념이 명확하지 않아 개정해야 한다는 게 학계의 제언이다. 기획재정부의 한 관계자는 "꼭 수익적 소유자 개념 규정 도입 때문만은 아니더라도 오래 전에 맺은 조세조약 등은 최근의 실정에 맞게 개정하는 작업을 지속하고 있다"고 답했다

이밖에 ▦조세피난처에 설립된 페이퍼컴퍼니 등에 대해서는 법인격을 인정하지 않는 방안 ▦연결납세제도 범위 확대를 통한 이전가격세제 적용 등의 인프라 구축이 뒤따라야 한다고 제언하고 있다. 안종석 조세연구원 연구위원은 다만 "기업의 자회사까지 포괄해 과세를 하면 분명히 자회사로 수익을 이전시켜도 과세할 수 있지만 우리 과세권이 미치지 않는 해외 자회사에까지 연결납세제도를 적용할 수 있을지는 미지수"라는 신중론을 제기하기도 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >