|

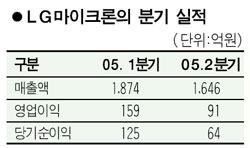

2ㆍ4분기 실적이 시장기대치에 미치지 못한 LG마이크론의 향후 실적개선 여부에 대해 증권사들의 전망이 엇갈리고 있다. 지난 20일 LG마이크론은 2ㆍ4분기 매출액이 1,646억원으로 전분기 대비 12.2% 줄었으며 영업이익은 91억원으로 42.7% 감소했다고 밝혔다. 이 같은 실적 악화는 6월 섀도마스크(SM) 부문의 부진이 예상보다 커지고 PDP후면판(PRP)과 포토마스크(PM)의 매출 성장이 더딘 데 따른 것으로 분석됐다. 이에 대해 CJ투자증권은 21일 “LG마이크론의 실적부진은 브라운관(CRT) 관련 매출은 줄어들고 PDPㆍPM 등 평판디스플레이 부문의 매출구조로 전환되는 과정의 성장통으로 볼 수 있다”며 “하지만 향후 주가의 모멘텀이 될 PRPㆍPM 수요의 회복속도는 좀 더 지켜봐야 할 것”이라고 분석했다. CJ투자증권은 LG마이크론의 본격적인 실적회복 시기는 4ㆍ4분기 이후로 지연될 것으로 전망하면서 투자의견 ‘중립’을 유지하고 목표주가 5만2,000원을 제시했다. 현대증권도 브라운관 산업의 만성적 재고 누적과 출하감소로 SM 부문의 낮은 수익성이 지속되고 뚜렷한 실적개선 모멘텀이 없는 점을 들어 투자의견을 ‘매수’에서 ‘시장수익률’로 하향 조정했다. 이와 달리 하반기 LG전자의 PDP와 LG필립스LCD의 LCD 생산량 증가에 힘입어 LG마이크론의 매출 및 이익이 개선될 것이란 전망도 나오고 있다. 한승호 우리투자증권 연구원은 “PDP 부품업체의 실적개선은 패널업체에 후행할 수밖에 없는 구조로 3ㆍ4분기 이후 업황 개선의 수혜를 입을 것”이라며 목표주가 6만8,500원에 투자의견 ‘매수’를 유지했다. 이민희 동부증권 연구원도 “섀도마스크의 부진영향이 오는 8월까지 갈 가능성이 높지만 PRP 부문에서 LG전자의 1기 생산라인 물량에 대한 추가 수주가 가능하고 PM 부문을 중심으로 실적개선도 이뤄질 것”이라고 전망했다. 동부증권은 투자의견 ‘매수’에 목표주가 5만8,600원을 제시했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >