|

지난해 국내 인수·합병(M&A) 시장은 2007년 이후 사상 최대 규모를 기록했던 2012년과 비슷한 수준을 기록했다. 재무자문 분야에서는 JP모건·골드만삭스 등 외국계 증권사가 상위권에 이름을 올렸으며, 법률자문 분야에서는 김앤장이 2년 연속 1위를 차지했다.

블룸버그가 6일 발표한 '2013 대한민국 M&A 리그테이블'에 따르면 지난해 국내 M&A 시장 규모는 총 946건, 583억 6,000만달러로 전년(876건, 583억 8,000만달러) 대비 거래 건수 기준으로는 7.99% 증가했으나, 거래규모 기준으로는 소폭 감소했다.

국내 기업의 해외기업 인수는 2012년에 비해 줄어든 반면 해외기업의 국내 기업 인수는 늘었다. 국내 기업과 해외 기업 간의 M&A인 크로스보더딜 가운데 자본유출은 88억 7,000만달러로 전년(155억 8,000만달러)에 비해 43.07%나 감소했다. 반면 자본유입은 67억 8,000만달러로 14.53% 증가했다. 경영권 프리미엄은 많이 증가했다. 지난해 M&A 시장에서 평균 경영권 프리미엄은 인수가격의 54.68%로 2012년의 24.60%에 비해 122.28%나 증가했다.

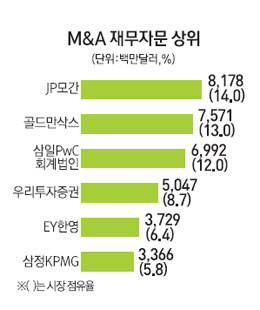

M&A 재무자문 1위는 JP모건이 차지했다. JP모건은 MBK파트너스의 ING생명보험 인수를 포함해 총 8건, 81억 7,800만달러의 거래를 자문했다. 골드만삭스가 11건, 75억 7,100만달러의 거래를 자문, 2위를 차지해 외국계 증권사들이 강세를 보였다. 3위는 2012년에 21위에 그쳤던 삼일PwC회계법인으로 총 52건, 69억 9,200만달러의 거래를 자문했다. 2012년 1위를 차지했던 우리투자증권은 4위로 밀려나고, 삼성증권도 7위에 그치는 등 국내 증권사들은 10위권 내에 단 2곳만 포함돼 M&A 시장에서 큰 힘을 발휘하지 못했다.

M&A 법률자문 1위는 2012년에 이어 김앤장이 차지했다. 김앤장은 총 99건, 174억 7,400만달러의 거래를 자문했다. 2012년 14위와 13위에 그쳤던 세종(81건, 125억 300만달러)과 태평양(83건, 121억 3,800만달러)이 각각 2위와 4위로 도약했으며, 전년에 2위를 기록했던 광장(61건, 94억 5,800만달러)은 3위로 밀려났다. 이들 4개 회계법인은 전체 M&A 법률자문 시장의 88.3%를 차지했다. /고병기기자

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >