|

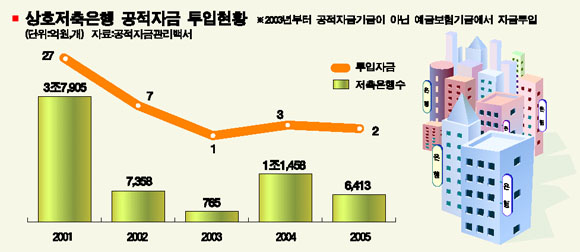

한마음저축은행 예금자 10만명은 오는 6월까지 예금을 받지 못하는 불편을 감수해야 할 전망이다. 한마음상호저축은행 재매각 작업이 이제 주간사 선정을 마친 상태여서 앞으로 최소한 3~4개월 뒤에나 매각 여부가 판가름나기 때문이다. 거래은행을 잘못 선택했다는 ‘원죄’ 때문에 자신의 돈을 9개월이나 못 쓰는 피해를 입게 된 셈이다. 예금자들의 항의가 빗발치고 있지만 예금보험공사는 “원금과 소정의 이자를 합쳐 5,000만원 한도 내에서 보호가 되니 걱정하지 말라”는 대답만 반복할 뿐 장기간 돈을 못 찾는 예금자에 대해 어떤 조치도 취하지 않고 있다. 다만 예보측은 “보험금 지급을 검토할 수 있다. 보험금을 지급하려면 예보 운영위를 거쳐야 한다”는 원론적인 입장만 되풀이하고 있다. 예보는 한마음의 경우 예금 지급기한을 6개월 추가 연장하는 예외규정을 적용할 수 있다는 입장이다. 이 경우 추가적으로 보험금 일부를 지급할 방침이다. 그동안 보험금 지급기한을 추가로 연장한 적은 한번도 없어 오는 19일로 영업정지 6개월을 맞는 한마음저축은행이 보험금 지급한도를 연기하는 첫 케이스가 될 전망이다. 이처럼 영업정지를 당한 저축은행 고객들이 제때 돈을 찾지 못하는 것은 적기시정조치 대상 명령을 받으면 해당 저축은행에 경영정상화계획을 제출하게 하는 등 3개월 정도 유예기간을 주기 때문이다. 이때 고객들은 가지급금 500만원만 받을 수 있다. 영업정지 저축은행에 자구노력의 기회를 주기 위해서다. 그 뒤 경영정상화계획을 심사해 불합격하면 청산이다. 이 경우 최고 5,000만원의 예금보험금을 받을 수 있다. 바로 매각될 경우에도 받을 수 있다. 반면 한마음저축은행은 1차 매각에 실패한 뒤 다시 재매각하는 결정을 내리는 데 시간을 소비해 고객들에 대한 피해를 키웠다. 즉 금융당국이 경직된 형태로 새 주인을 찾아줬기 때문이다. 그동안 재부실을 우려한 금융감독원은 ‘제3자 공개매각’ 방식을 고집해왔다. 그 결과 지난 2001년 이후 영업정지된 상호저축은행 33곳이 모두 매각에 실패해 6조원이 넘는 공적자금(예금보험기금 포함)이 투입됐다. 1월 한마음저축은행 매각 당시 ▦금융지주회사 ▦지역은행 ▦우량한 상호저축은행(BIS 기준 자기자본비율 8% 이상, 자산규모 2,000억원 이상, 연체대출비율 20% 미만) 등으로 인수자격을 제한하기도 했다. 조건이 엄격하자 인수자는 한곳도 나오지 않았다. 결국 한달 뒤인 지난 22일 매각창구를 금감원에서 예보로 바꾸고 인수자격도 완화해 한마음저축은행을 다시 공개 매각하기로 했다. 금융당국이 전례에 없던 재매각을 추진하기로 한 것은 청산할 경우 예금자들에게 지급해야 할 보험금이 없기 때문. 예보가 보유한 예금보험금 기금액수는 약 1조6,000억원. 유사시 저축은행 예금자들에게 지급해야 하는 저축은행 보험금 계정은 지난해 말 기준으로 1,073억원이 부족한 상태다. 현재 영업정지 중인 4개 저축은행이 청산될 경우 예보가 떠안아야 할 자금이 7,190억원으로 6,000억원 가량의 외부차입이 불가피한 상황이다. 더 심각한 문제는 영업정지 위기에 처한 저축은행들이 아직도 전국적으로 10곳이 넘는다는 점이다. 부산의 A저축은행을 비롯해 대구의 B은행, 경북의 C은행 등 총 10여곳은 재무건전성을 보여주는 국제결제은행(BIS) 기준 자기자본비율이 5%에 미치지 못한다. 이에 따라 예보가 영업정지당한 저축은행에 대해 감자를 한 뒤 출자를 하는 ‘직접출자’ 방식을 도입해야 한다는 목소리가 높아지고 있다. 저축은행의 한 사장은 “직접출자 등 다양한 정리방식을 꾀할 경우 고객들이 즉시 돈을 받을 수 있다“고 말했다. 또 부실을 어느 정도 정리해준 뒤 매각하는 가교은행 방안도 마련해야 한다는 지적이다. 저축은행 매각창구가 예보로 바뀌었지만 현행 제3자 계약이전 방식 외에 가교은행 방식, 직접출자 등 다양한 정상화 방안을 꾀할지는 미지수다. 한마음저축은행을 다시 공개매각 방식으로 처리하는 것이 예보의 권한에 한계가 있기 때문 아니냐는 시각이 지배적이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >